作者:申万宏源宏观李一民、汤莹、秦泰

来源:申万宏源宏观

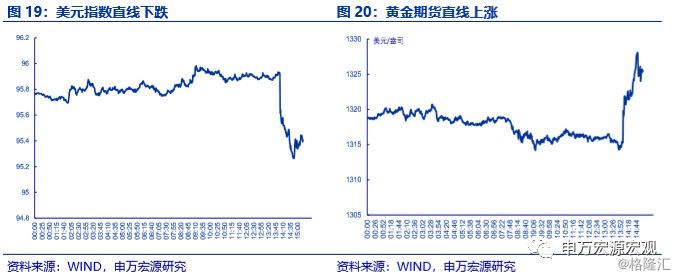

本期投资提示:美联储于北京时间1月31日凌晨3:00,美时间30日14:00举行2019年第一场议息会议。本次议息会议没有点阵图和经济预期,我们主要关注联储的措辞变化和前瞻指引。会议之后,从95.91直线下跌至95.24,后小幅反弹;三大股指均有不同程度的上涨;Comex黄金上涨0.67个百分点至1328美元/盎司后小幅回落;1年期美债下跌260bp至2.579;10年期美债亦下降260bp至2.686。

本次议息会议不加息,并传递出暂缓加息的信号。在近期各联储官员讲话中可以发现对于再次加息“patiently”和“carefully”这类的用词增多,表明联储内部对于加息节奏放缓基本达成共识,会更耐心的观测经济数据,更谨慎的对待2019年乃至之后的加息决策。在加息周期末期,货币政策没有预设路径,而是更加依赖经济数据,鲍威尔在会后讲话中再次重申此观点,并多次提到“patient”和“wait and see incoming economy data”。尽管美国2018年经济增速为近10年来经济增长最强的一年,但因政府关门,第四季度实际GDP增速仍未公布,同时未能公布还有联储的目标之一核心PCE,这也是本次会议上联储官员们不急于加息的其中一个重要因素。

联储警惕全球经济增长放缓。美联储主席鲍威尔1月10号在华盛顿经济俱乐部上讲话表示近期没有看到美国有衰退迹象的可能性,并表示美国经济很“solid”,(之前对经济描述为“strong”),但是真正让他担心是全球经济增长的放缓对美国经济的影响(”the principal worry …is really global growth”)。IMF1月最新展望调低2019年全球经济增速0.2个百分点至3.5%,调低欧元区经济增速0.3个百分点至1.6%,美国增速未调整。出于对全球经济放缓和其他经济体对美国经济负面影响的考量,联储需要更耐心更谨慎的做出加息决策。

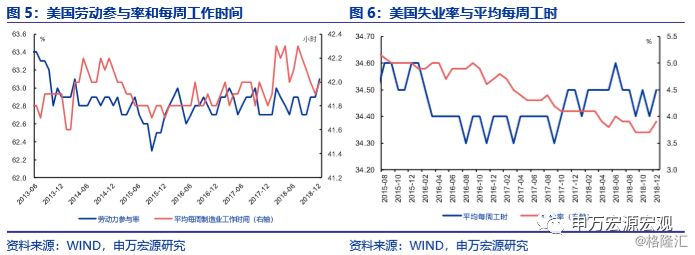

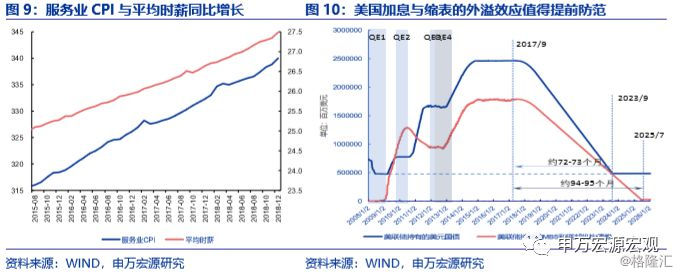

美国核心PCE自7月触碰2%之后持续下落。联储两大目标为通胀和就业。就业数据仍很强劲,12月非农数据为31.2万人,失业率3.9%,仍处于历史低位,劳动参与率与薪资水平缓慢上升。但劳动力市场的强劲对通胀的传导作用似乎并不顺利。核心PCE在 7月触及联储对称性目标2%之后持续下滑至11月1.88%,为加息暂缓空余出一些空间。预期四季度消费对经济的拉动作用有限。

本次会议缩表节奏不变。联储对市场传达出对缩表的担忧表示出安抚态度,会议文件中表示会根据经济和金融发展来调整关于资产负债表正常化的细节。但是相对于市场关心的缩表程度和结束时点,联储更加关心资产负债表的构成。对于缩表的构成和结束时间,以及其对金融市场造成的冲击,现在FOMC内部尚未有统一的结论,将会在之后的会议再讨论。

2019年进入加息周期末期,联储加息步伐放缓,货币政策更具有灵活性,联储决策更加依赖经济数据。我们认为2019年美国经济放缓,但相较于欧元区和日本其他发达国家仍更稳健,劳动力市场仍强劲,通胀可控,预期2019年将加息1-2次。此外,从理论上来看,缩表乃是逆扭曲操作,旨在拉大长短端利差,使之更为陡峭。但从现在的情况看来,长端利率下跌,长短端利率平缓,甚至快要出现利率倒挂的现象,这主要是因为对美国长期经济的悲观情绪主导,而非缩表。因此,我们认为,近期联储停止缩表的概率不大。

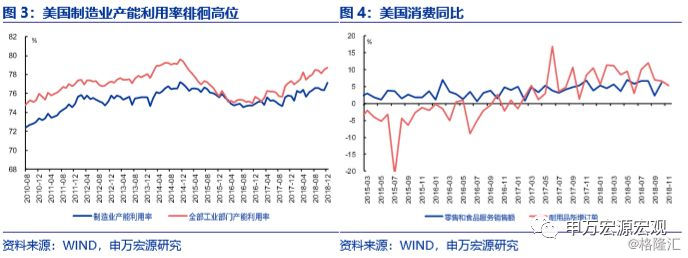

1. 经济稳定增长

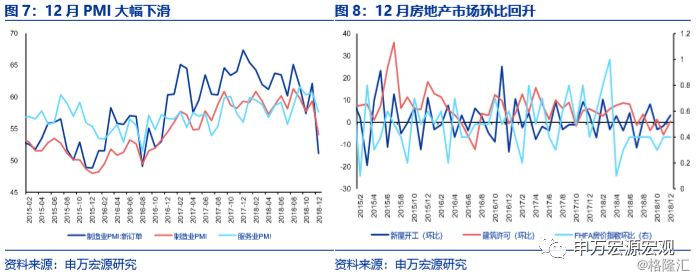

在1月美联储议息会议中,美联储表示保持基准利率不变,将联邦基金利率的目标范围维持在2.25%-2.5%,符合之前市场的一致预期。FOMC显示,劳动力市场继续增强,经济活动一直在稳步上升,就业增长强劲,失业率仍然很低。家庭支出继续强劲增长,固定投资的增长有所放缓。在12个月的基础上,除食品和能源以外的其他项目的总体通货膨胀率和通货膨胀率仍接近2%。尽管近几个月基于市场的通胀补偿指标已经走低,但基于调查的长期通胀预期指标几乎没有变化。

要点概览:

经济点评:12月非农就业强劲,美联储加息担忧再起。由于政府关门,第四季度实际GDP增速仍未公布,同时未能公布还有联储的目标之一核心PCE,但美国2018年经济增速为近10年来经济增长最强的一年。2018年第三季度美国实际GDP同比终值为3%,创2015年中以来最佳表现。主要是个人消费支出和私人投资的大幅拉动,对实际GDP环比拉动率分别为2.45%和2.52%;政府消费支出和投资贡献0.44%,净出口反向拉动,环比拉动率为-1.91%,为本次GDP环比下降的主要拖累,进出口对实际GDP环比拉动率分别为-1.36%和-0.55%。美国贸易赤字扩大,出口和进口环比折年率分别为-4.4%和9.2%。受益于低前值,私人投资环比折年率15.10%,同比4.8%。12月美国非农就业31.2万人,远超预期,创10个月最大增幅,预期18.4万人,主要因建筑业就业人数在受到11月寒冷天气影响后,12月迅速回升;12月失业率 3.9%,回升至7月份水平,高于预期值和前值;平均每小时工资环比 0.4%,高于预期值和前值;劳动力参与率63.1%,高于预期值62.7%。

通胀水平表现温和:11月美国核心PCE为1.88%,自7月触摸2%目标之后持续下滑。12月CPI同比增长1.9% 创2017年8月以来最低,与预期持平,不及前值 2.2%,主要由于能源成本在近三年内跌幅最大。12月核心CPI同比1.8%,略高于预期的1.7%。由数据可见,通胀数据自7月年中缓慢下行。根据三季度GDP数据,投资和消费对经济拉动作用依旧很强,表现出经济目前在低通胀的情境下发展。美国通胀率仍低于美联储设定的2%目标。

政策方面:美国政府临时“关门”35天后,特朗普对民主党人暂时让步,特朗普总统星期五(1月25日)下午在白宫外宣布他与国会达成协议,让美国联邦政府重新开门三个星期,这项协议将为政府提供维持到2月15日的资金,协议并不包括为有争议的边界墙拨款的内容。这是特朗普之前的要求。在政府临时开门期间,将组建一个两党委员会,评估边界安全问题。这让国会和特朗普有三周时间就边境安全问题进行谈判。不过特朗普表示,“如果我们没有得到国会的公平待遇,政府将在2月15日再次关闭,或者我将利用美国法律和宪法赋予我的权力来解决这一紧急情况。1月30日上午,新一轮中美经贸高级别磋商开幕式在美国白官艾森豪威尔行政办公楼举行,中共中央政治局委员、国务院副总理、中美全面经济对话中方牵头人刘鹤,美国贸易代表莱特希泽大使,财政部长姆努钦等出席

此外,本次会议是美联储新任主席鲍威尔主持货币政策决策会议,美联储主席鲍威尔此前在华盛顿经济俱乐部表示美国经济是稳健的,未看到美国经济衰退风险加剧的迹象。主要担心的是全球增长和美国债务增长。在与凯雷集团联席执行董事长David Rubenstein对话时表示鉴于通胀数据的现状,美联储有能力在利率问题上保持耐心,并体现出灵活性。在对话前几分钟里,鲍威尔就四次提到“耐心”一词。

加息路径:加息路径不确定性相对较高,加息取决于经济力度数据。近期美国经济数据分化、油价带动通胀预期持续回落,美联储对明年加息路径的表态有所弱化。货币政策趋近中性,已经到达预期中性利率区间低端。至于判断未来联邦基金利率目标区间进一步调整的时间和规模,美联储决定货币政策时应在推动经济长时间增长和保持合理通胀水平之间寻求平衡。委员会将评估已经当前和预期的经济状况与最大化的就业目标和2%的对称性通货膨胀目标的关系,评估范围包括劳动力市场环境、通胀压力、通胀预期以及金融和国际形势发展等信息。

2. 2019年预期加息1-2次

本次会议没有经济预期和点阵图。。但在近期各联储官员讲话中可以发现对于再次加息“patiently”和“carefully”这类的用词增多,表明联储内部对于加息节奏放缓基本达成共识,会更耐心的观测经济数据,更谨慎的对待2019年乃至之后的加息决策。在加息周期末期,货币政策没有预设路径,而是更加依赖经济数据,鲍威尔在多次公开讲话也曾多次如此表态。

1月10日的华盛顿经济俱乐部上,鲍威尔表示劳动力市场强劲,通胀较低并且可控,从而联储有能力更加耐心和谨慎的去观察2019年经济会如何发展(“We have the ability to be patient and watch patiently and carefully as we see the economu evolve and figure out which of these two narratives is going to be the story of 2019”)。鲍威尔对美国经济依然有信心,表示美国经济依然稳健(US economy is solid),但更担心全球经济放缓,比如欧洲和亚洲,对美国的影响(The principal worry I would have is really global growth)。

鲍威尔在与前美联储主席耶伦,伯南克在美国经济协会亚特兰大会议的小组讨论中又一次表达出货币政策的灵活性(“We will be prepared to adjust policy quickly and flexibility and to use all our tools to support the economy should that be appropriate”)

联储副主席Richard Clarida在1月10号的公开讲话中表示,利率已经接近目标。在现在这个时点,耐心是一种美德,也是我们今天能够承受的(“We begin the year as close to our assigned objectives as we have in a very long time. In these circumstances, I believe patience is a virtue and is one we can today afford”)。

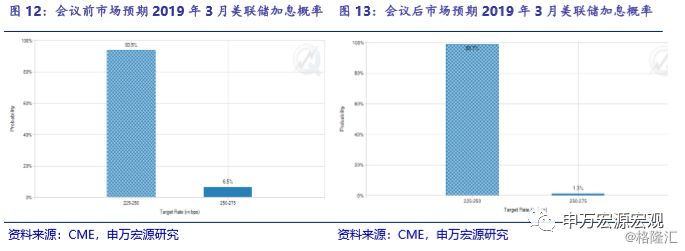

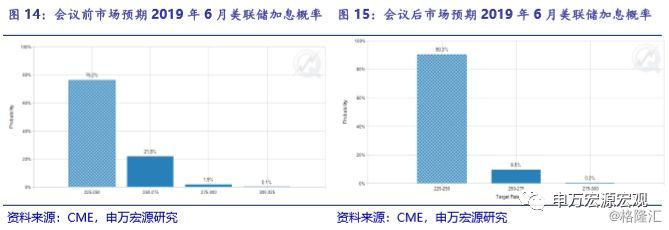

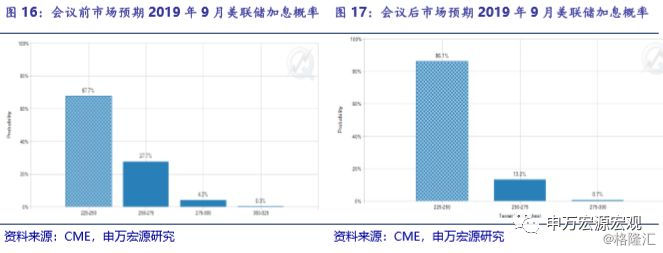

从各大官员近期的表态基本可以看出联储对于2019年加息频率降低的态度基本一致,货币政策将会更加灵活,更加谨慎,加息决策将更为以来经济数据。12月点阵图显示2019年加息两次,但是根据芝加哥期货交易所显示2019年全年不加息概率较大。我们认为2019年美国经济放缓,但相较于欧元区和日本其他发达国家仍更稳健,劳动力市场仍强劲,通胀可控,预期2019年将加息1-2次。

3. 本次会议缩表节奏不变

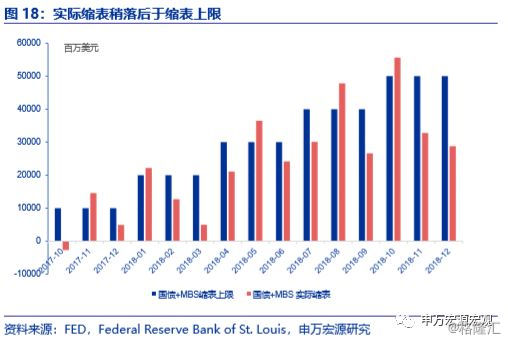

在2017年9月的FOMC会议上,宣布自2017年10月开始缩表,缩表起步上限为每月60亿美元国债(Treasury),40亿美元MBS+联储机构债券(Fed agency debt security),规模将每季度扩大,直到达到每月缩减300亿美元国债,200亿美元MBS+联储机构债券为止。按照此节奏,在2018年10月分别到达国债和MBS的缩表上限。圣路易斯联储公布的具体数据中显示实际缩表的程度略低于上限。

鲍威尔公开讲话中表示希望美联储资产负债表回归到正常水平,会比现在水平要小很多(“We want to have the balance sheet return to a more normal level, which is a level no larger than it needs to be for us to conduct monetary policy efficiently and effectively……So, it’ll be substantially smaller than it is now”)。

1月10日,今年拥有投票权的圣路易斯联邦储备银行行长Bullard公开讲话中表示,他愿意重新审视资产负债表的稳定决定,但并不认为这会影响金融市场(“is open to revisiting the steady runoff of the balance sheet but didn't think it was impacting financial markets as some argue”),并且表示如果资产负债表的影响正如某些人所暗示的那样影响债券市场,那么收益率将会走高,而不是自去年11月以来的稳定下跌。(“if the balance sheet runoff was impacting bond market as some suggest, then yields would be moving higher instead of the steady decline seen since November”)。

本次会议中,FOMC表示委员会准备根据经济和金融发展调整完成资产负债表规范化的任何细节。此外,如果未来的经济条件需要比仅通过降低联邦基金利率而实现的更宽松的货币政策,委员会将准备使用其全部工具,包括改变其资产负债表的规模和构成。(“The Committee is prepared to adjust any of the details for completing balance sheet normalization in light of economic and financial developments. Moreover, the Committee would be prepared to use its full range of tools, including altering the size and composition of its balance sheet, if future economic conditions were to warrant a more accommodative monetary policy than can be achieved solely by reducing the federal funds rate”)

我们认为,联储缩表对经济乃至股市的影响并不如市场预期那么强。缩表乃是逆扭曲操作,旨在拉大长短端利差,使之更为陡峭。但从现在的情况看来,长端利率下跌,长短端利率平缓,甚至快要出现利率倒挂的现象,这主要是因为对美国长期经济的悲观情绪主导,而非缩表。因此,我们认为,近期联储停止缩表的概率不大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员