目前,A股到处是天雷滚滚,各种雷防不胜防。

本周一ST冠幅和盾安环境开始拉响警报,到昨日科陆电子、南宁糖业、天舟文化、奥维通信开盘跌停,原因多是业绩突然大“变脸”,里面也基本包括了商誉减值的问题。

对了,昨天晚上又继续曝出一个超级大雷——人福医药(600079.SH)2018年全年的业绩扑街了。

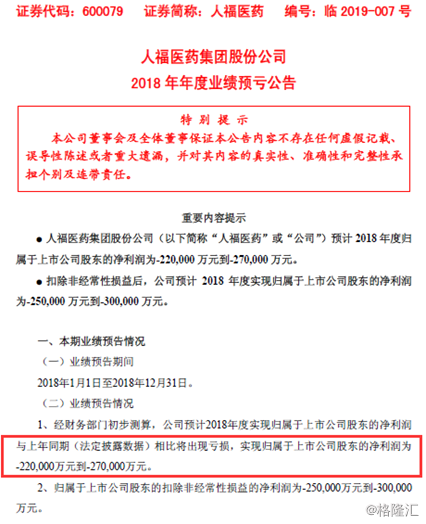

据人福医药发布公告称,预计2018年度实现归母净利润与上年同期相比将出现亏损,亏损额为-22亿元到-27亿元,归属于上市公司股东的扣除非经常性损益的净利润为-25亿元到-30亿元。这是人福医药多年持续增长后首次遭遇业绩“爆雷”。

(来源:人福医药公告)

一、商誉减值的旧账

人福医药自1997年上市以来,业绩算是稳打稳扎。人福也是走出了持续多年的牛市行情,最高时上涨超过20倍。

(行情来源:富途证券)

这么一家“牛股”公司,却在2018年亏损超过25亿元(近6年利润之和),实在是令投资者错愕惊慌。亏损源头是积累多年的商誉旧账,在此次业绩期一次计提30亿元,算是洗个了大澡。

其实,从2011年起,人福医药就开始通过持续并购延伸医药产业链,巨额商誉也在这个过程中产生。2011年至2018年第三季度,上市公司账面上的商誉余额由1.67亿元增长至66.55亿元,八年间扩大了近40倍。

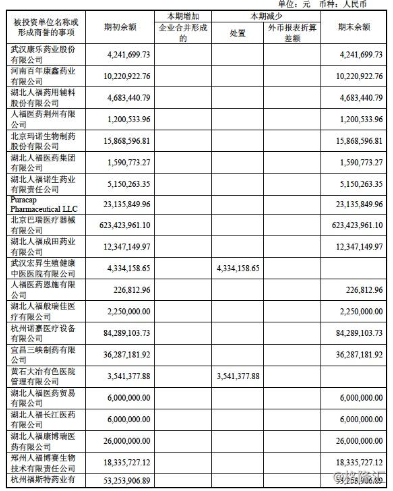

人福医药2018年半年报显示,上市公司涉及商誉的被并购公司已经超过40家。

(图:人福医药部分并购公司)

其中,商誉值较大的为Epic Pharma, LLC。2016年,人福医药以5.5亿美元收购Epic Pharma及附属企业100%股权,合并产生商誉约26.93亿元。

该公司是一家集研发、生产、销售为一体的美国医药企业,具有美国管制类药品生产资质,对人福医药麻醉镇痛药品业务的全球市场拓展可起到积极作用。Epic Pharma公司主要产品熊去氧胆酸胶囊在美国占有约40%的市场份额,在四家同产品竞争者中居首位;同时,该公司已就羟考酮缓释片发起专利挑战,一旦获批生产,将成为该公司另一重要产品。

据公开资料显示,2017年人福医药熊去氧胆酸胶囊销量25.44万瓶,实现净利润约2.1亿元。而2018年上半年,Epic Pharma收入2.45亿,同比下滑32%;实现净利润844万元,同比下滑91%。

Epic Pharma业绩在2018年为何会突然“变脸”呢?这主要是由于美国特朗普政府对美国药品价格施加了很大压力,要求各大药厂降价。熊去氧胆酸胶囊的其他三家厂家Teva、Mylan、Lannett都是美国重要的仿制药厂商,2018年他们主动大幅下调熊去氧胆酸胶囊等药品价格,使Epic Pharma公司的该药品价格也大幅下降,同时长期合作销售客户要求对其未实现销售部分进行库存调价。

此外,羟考酮缓释片原本预计于2018年获批上市,但由于美国政府将此类管制药品滥用列为国家安全紧急状态,FDA对该药品审批提出更严格要求,导致该产品至今仍在申报审核过程中。

看起来,Epic Pharma确实遭遇不小的麻烦。不过,人福医药2016年收购的时候也就5.5亿美元,折合也就37亿元人民币,并且Epic Pharma的业绩在怎么“变脸”也毕竟还在盈利,为何人福会以30亿元几乎“清仓式”的计提商誉?这不免有些故意压低净利润,进行业绩大“洗澡”的嫌疑。

这种操作手法,不仅仅是普通散户投资者看不懂,就连监管层也是“摸不着头脑”。在人福公告预亏业绩之后,上交所就闪电发出了关注函。

(图:上交所针对人福医药的问询函)

目前,人福医药可能还在绞尽脑汁,想如何应对是好。

二、商誉减值背后的套路

除了人福医药,近期还有一大波涉及商誉大额减值而导致业绩巨亏的上市公司。比如,天舟文化商誉及长期股权减值12亿-14亿元,预亏10.6亿-11亿元;ST中南亏损18亿元,有15-17亿商誉减值准备。

此外,还有因大额巨亏而闹出笑话的公司。比如,南宁糖业仅仅17亿的市值,2018年一年就亏损13亿,还有华录百纳市值36亿,一年却亏损了33个亿。这背后均有商誉减值的问题。

(图:部分商誉减值的上市公司)

截至1月29日,已有37家公司2018年度业绩预亏下限超10亿元,而去年同期预亏下限超10亿的公司只有19家。

在业绩预告披露期,为何会有如此多的上市公司集中进行商誉减值呢?难道被收购的公司在2016年和2017年就没有任何经营上的异动,都在2018年出现了经营异常?

其实,业绩期出现如此多的商誉雷,主要还是跟1月初的商誉方面的政策有关。

2019年1月4日,财政部会计准则委员会讨论了商誉减值改摊销的问题。大部分委员认为,摊销(每年按比例减少)比减值(按“意愿”计提)能更好地实现商誉减记至零的目标,而且成本低便于操作,有利于投资者理解,可增强企业之间会计信息的可比性。

据悉,A股市场合计1.45万亿商誉,若全部按照十年摊销,每年则会多出1450亿亏损。若全部按20年摊销,则每年会多出约725亿亏损。而对于上市公司的影响可能更大,因为根据退市的要求,2年亏损变st,3年亏损就是*号ST,然后就是退市,如果要按照这个方法摊销商誉的话,那么很多公司业绩根本无法跑赢商誉摊销,所以必然是连年亏损,最后被退市。

于是,在商誉摊销政策还没有落地之际,上市公司们急中生智,集中大额计提,来一个一笔勾销,免得夜长梦多。

但是,大额计提商誉会导致2018年的业绩非常难看,会进一步挫杀股价,难道上市公司们不明白吗?我想,他们心里肯定是清楚的。但在目前的行情下,大股东们也根本没有办法减持套现,也没办法增发向市场拿钱。干脆,把商誉方面的雷赶紧给一笔勾销掉,来年被收购的子公司的每一点业绩都是增量。稍微做多一点,做好一点业绩,同比往年大会大幅增长,想必股价也会大幅修复或是被爆拉炒作,也就有了减持套现的机会了。这就是给业绩“大洗澡”的套路。

在A股,还有更狠的上市公司,把原本不该计提的商誉给计提了。业绩差了,股价就更差。完了之后,上市公司再找各种理由去增持抄底股价,来年业绩漂亮了,岂不是大赚特赚。

三、结语

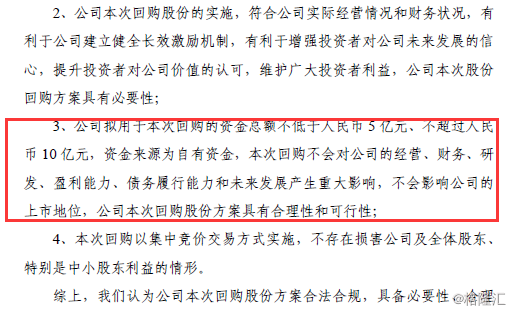

其实,人福医药在计提30亿的巨额商誉之际,同时还抛出了5-10亿元的股票回购计划。这样的操作手法,是不是跟上面分析的套路有一丝相似呢?

(来源:人福医药回购公告)

不过,只要是正常的经营业务没有受到大的影响,给业绩“洗澡”也不免是一个好的“策略”。因为2019年中报以后,业绩开始明显回升,股价或许真会有一个不错的表现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员