来源: 无浊之隅

临近年报业绩披露密集期,虽然早就提醒注意业绩地雷,但是还是有不少童鞋踩坑。这几天,听到越来越多的一句话是:因商誉减值带来的业绩变脸。

那么什么是商誉减值?为什么商誉减值会带来业绩变脸相信很多人并不清楚,包括网上很多文章提醒你们注意商誉减值股,但事实大多数散户连“商誉”是什么都一脸懵逼。

好吧,哪怕在这个清淡的年前市场,小姐姐我来也认真的给你们捋一捋:什么是商誉、什么是商誉减值、高商誉的由来以及为什么会存在商誉减值吧!

一、什么是商誉

1、商誉其实分为两部分:

第一、从企业内在构成上出发。

比如企业的文化传承、客户对于企业的认同感、企业的社会价值等等,这些东西,难以量化,但是却能创造实际的经济效益。

比如说起国酒,就说喝茅台,这个品牌效应就是商誉。

比如我们现在谈起华为就骄傲,那么那个骄傲就是华为在所有客户心里上的商誉。

第二、是从会计核算上出发。

前面部分的商誉无法量化,无法体现在报表上,所以不是我们一般意义上所讲的那部分商誉。

那么我们一般意义上所讲的是什么呢?

就是指可以体现在财务报表上,通常是通过企业外延并购所获得的那部分商誉!

其计量方式,通常以:企业在并购过程中,所支付的那部分金额与被并购标的资产公允价值之间的差额!

举个例子:

比如,A公司并购B公司,B公司的净资产公允价值是100万,而A公司因为各种各样的原因用150万买了B公司,那么差额的50万部分,就会记住A公司当年财务报表资产栏目下面的“商誉”科目里。

2、商誉,往往是正的。

正的商誉,多付的那部分,记做“商誉”科目。

当然可能有“负商誉”,比如B公司值150万,A公司花了100万就买过来了,那么其中50的差额,就会记在当年财务报表里的“营业外收入”这一项。

二、什么是商誉减值

既然商誉在资产负债表里面被记做企业资产,那么它当然是有可能减值的。

从财务专业角度讲:当该项资产能够为并购母企业带来的经济效益低于入账时的账面价值的时候,那么资产就会减值了。

比如之前A公司花了150万买B公司,而B公司因为生产经营无效无法完成利润,或者甚至破产,他的净资产的公允价值已经远远不到100万,甚至只有十万了,那么从常理理解,A公司的这笔买卖,肯定是亏了。我买你,且我溢价买你,我是看中你的未来收益,但是事实几年过去你非但没有收益反而还是亏的,那我这部分高额付出的钱,是不是就打水漂了?所以,从财务角度,这个打水漂就叫做商誉减值。

打个最简单的比方,好比你和一个网红谈恋爱,你看中的是她的漂亮的脸蛋,可事实,一年之后,你发现这个网红的脸是整容用玻尿酸填充的,那一年之后玻尿酸代谢了,才发现,这网红,原来鼻子是塌的,脸是凹的,下巴短的要命,那么你之前在她身上投入的巨大恋爱成本,是不是打水漂了?

这就是是商誉减值啊,而网红打玻尿酸,其实就相当于现在经常暴雷的上市公司也好,被收购的标的也好,在那边粉饰报表啊。报表粉饰的时候很好看,可是,天总要亮的啊,就像,用玻尿酸打的脸,总要垮的嘛!

三、为何商誉减值影响企业利润?

不懂得财务的童鞋可能不知道为何商誉减值会影响报表,影响企业报告出来的业绩?

那么小姐姐再来当一回大学的会计老师吧!

当然啊,最简单的,利润是怎么来的?

利润最简单的公式是:销售收入-销售成本,对吗?

那么再进一步,核算在报表里呢?

营业利润=营业收入-营业成本-营业税金及附加-销售费用-管理费用-财务费用-资产减值损失-/+公允价值变动损益-/+投资收益等。

那么,当然,商誉减值,既然属于资产的那部分,资产减值,自然而然的影响营业利润。

所谓的,分子变小了!

四、商誉减值是管理层的会计监管要求

我们分析一个公司,研究一个公司,不可能天天去那个公司盯着领导在干什么,去车间里盯着人家怎么生产,我们总是从报表角度去分析。

先不论报表造假的那部分,至少从管理层的监管要求来讲,出发点,是为了让企业的报表相对来说更真实。

所以,证监会明确规定:

1、合并形成的商誉必须每年进行减值测试,不得以并购方尚在业绩承诺期间为由,不进行减值测试。上市公司落井下石,并不是一种好的作风。

2、商誉所在的资产组或者资产组组合存在减值、因分别抵消商誉的账面价值及资产组的账面价值。

3、公司应该在年度报告、半年度报告、季度报告等财务报告中披露与商誉减值相关的重要、关键信息。

这也就是为什么往往三季报还说业绩盈利的企业,在年度业绩预告的时候,突然变脸,巨幅亏损,就是因为计提了商誉减值的那部分原因!

比如以下八家公司,都是之前业绩预告是正的或者小亏,突然大幅预亏的。

五、造成商誉减值的原因

1、大环境不好。

帖子写过很多次,短线脱离不了周期。谁都脱离不了!

大的经济下行周期里,普遍主题都是活下去!上市公司自己都举步维艰,更别说那些被并购的很多成长企业了。

2、在业绩承诺期间没有完成承诺。

目前的重组并购,通常伴随着业绩承诺和业绩对赌的。所以经常我们在看预收购公告的时候,里面会含:承诺三年内业绩分别达到多少多少之类的。

当无法完成的时候,自然只能计提商誉减值。

3、业绩承诺期过后,不用粉饰报表了,大幅下降。

大多数并购标的,在三年业绩承诺期内,不能完成的少,因为总会通过各种方法及时业绩不好也让至少报表看上去好看。

但是一旦承诺期过后了,并购完成,那就自然下滑,根据我刚才查找的万得数据,以创业板为例,并购标的在三年承诺期过后业绩下滑的比例高达73%。

4、并购本身就是利益输送。

这个在传媒行业最为明显。还记得吗,2015年华谊兄弟以10.5亿元收购冯小刚注册的空壳公司东阳拉美。

这不是利益输送是什么?

同样,在上周,1.24日,华谊兄弟公告,像阿里影业借款7亿元,期限5年,质押的资产,就是东阳拉美的股权和其全资子公司华谊互娱享有的云峰新呈合伙的收益权。

崔大师几篇微博,搅得影视行业天翻地覆,也真的是唏嘘不已。

资本市场里,眼看他起高楼,眼看他宴宾客,眼看他楼塌了的故事,还少吗?

六、A股大规模商誉的由来

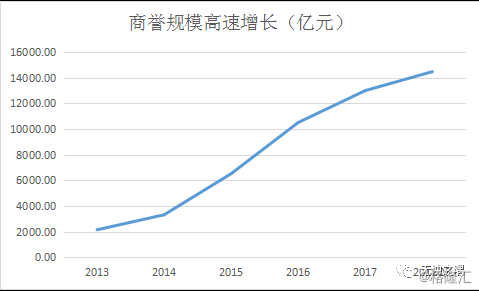

A股当前的商誉规模是1.45万亿!

(数据来源于万得)

A股尤其是创业板,这么大的商誉,主要也源于2014-2015那一波疯狂大牛市的。

我写过的,在那两年,随便一个公司,随便搭上一个概念,收购一个垃圾公司,只要标的资产和什么传媒啊、医疗啊、军工啊、AI啊、计算机啊等等一切可以讲故事吹泡泡的相关,二级市场的股价就可以翻天了。

往往你可能花个几百几千万收购一个公司,你二级市场股票的市值能够翻个几十亿,这么爽的买卖,谁不做。

然后呢?股价大幅拉升,股东巨额套现减持!

减持完了,故事里的泡泡破灭了,股价一路阴跌,标的资产没利润,商誉一路减持,套的,惨的,还不是,二级市场买你股票的散户韭菜。

哎,这就是资本!

money talks, and only money talks!

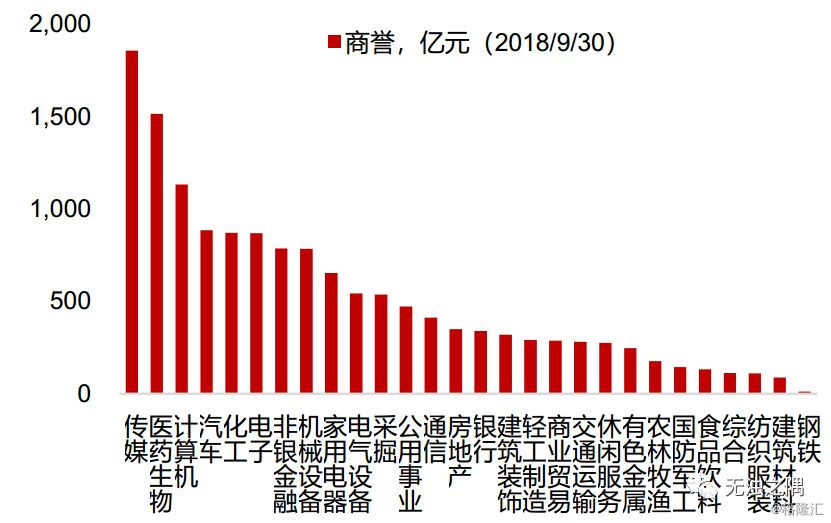

七、目前高商誉的行业分布

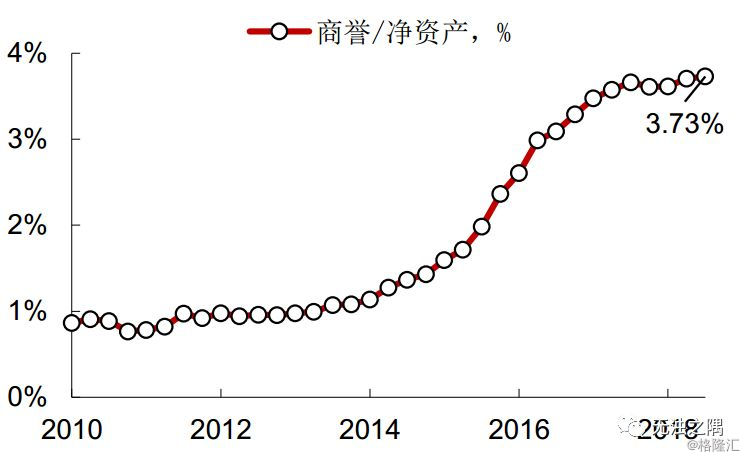

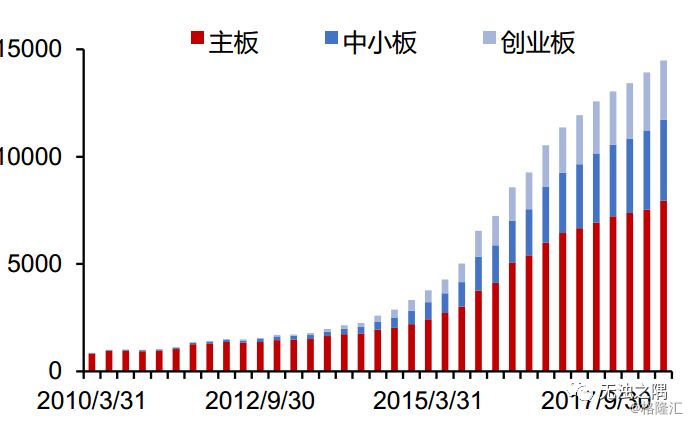

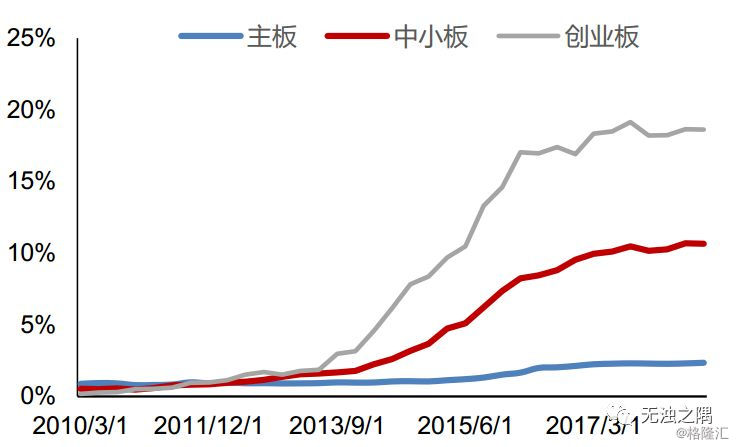

1、创业板商誉占净资产比例最大

据万得数据统计,目前主板商誉规模是7948.53亿元,中小板为3774.02亿元,创业板商誉为2761.39亿元。(数据都来自万得,以下同)

虽然创业板商誉规模最小,但是其占净资产的比例最高。

创业板的总体商誉,占总体净资产的比例为18.63%!

2、传媒行业商誉规模最大。

从商誉的绝对规模看,传媒1857.18亿元,医药1515.79亿元,计算机1133.43亿元,汽车884.72亿元,化工872.12亿元。

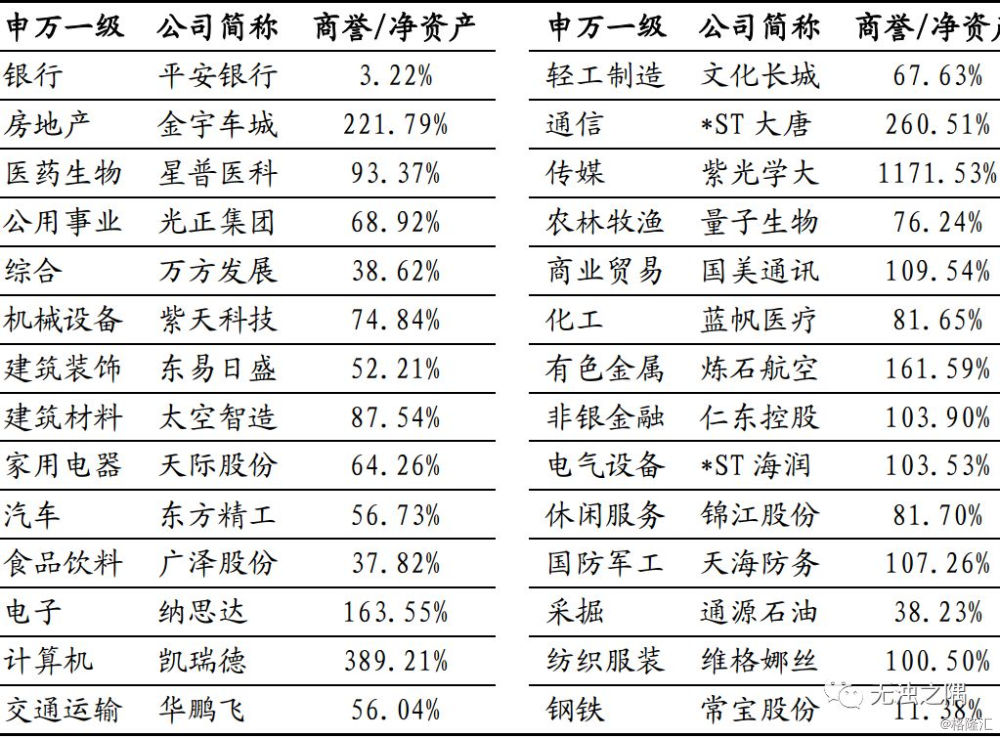

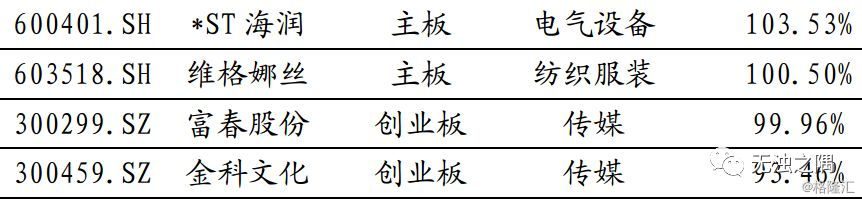

八、当前商誉占比较高的个股

午盘都让我排下雷,无法一一去排雷,数据搜索了一下商誉占比净资产最高的20个股。一旦减值,对于利润影响肯定巨大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员