机构:东方证券

评级:买入

目标价:37.45港元

核心观点

集中布局核心一二线城市,销售规模快速增长。公司布局全国83大城市,基本覆盖所有一二线城市及环一线城市。公司2015年起开启城市扩张,以一二线城市为核心,踩准不同能级城市的投资节奏,快速完成全国化布局的同时实现了销售规模的跨越式增长。2018年公司实现签约合同销售金额4608亿元,过去3年销售金额复合增速达89%,增速行业内领先,销售规模已坐稳行业第四位,是中高端住宅领域的绝对龙头。

土储总量超2亿平,收并购能力领跑行业。截止至2018年中,公司土地储备达2.3亿平,其中确权部分为1.6亿平,权益占比70%。按公司2017年平均售价16381元/平计算,确权部分总货值达2.6万亿,为2018年销售金额的5.7倍。土储按城市能级分布,一二线城市的占比达85%。收并购是公司的一大标签,通过收并购获取的土储占比达50%。土地成本不断下降,至2018年中总土储平均成本4470元/平,其中新增土储均价仅3620元/平。

把握市场周期合理扩张,投资端逆周期操作。公司在销售规模上实现跨越式发展得益于公司对行业周期的精准把握,在行业周期底部敢于加杠杆。2015年、2016年权益拿地面积同比增长264%、363%;权益拿地金额同比增长81%、592%,大幅领先其他龙头房企,在周期底部获取大量优质廉价土地。?盈利能力不断增强,杠杆水平逐步下降。公司毛利率2016年起快速攀升,2018H1毛利率已达24.7%,未来有望维持20%以上水平。公司2018H1净负债率193%,较2017年底有所下降,2018年公司执行去杠杆策略放缓投资加快回款,全年净负债率有望继续下降。

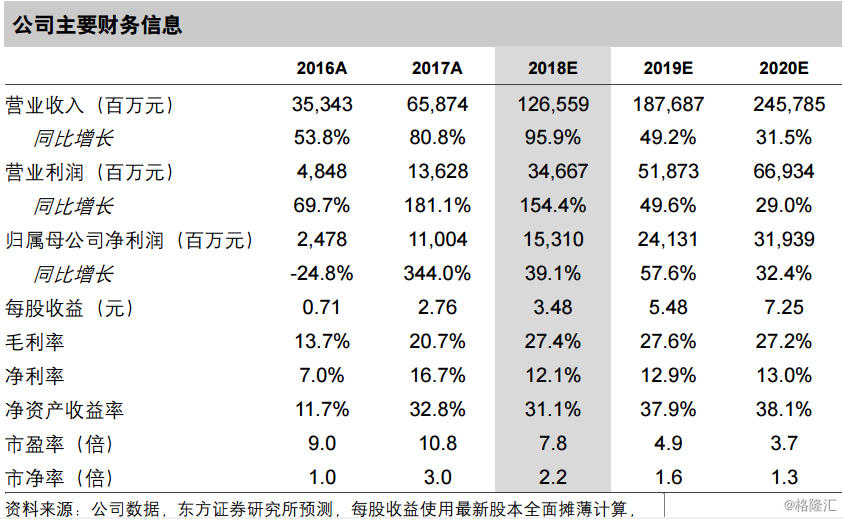

财务预测与投资建议

首次覆盖给予“买入”评级,目标价37.45港元。我们预测公司2018-2020年核心净利润每股收益为3.43/5.43/7.20元。根据可比公司2019年6X的PE估值,首次覆盖给予公司买入评级,目标价37.45港元。

风险提示

房地产销售规模不及预期。布局城市调控政策力度超预期。

土地储备的拓展不及预期。其他收入及收益等非经常性损益的大幅波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员