最近慕容控股(1575.HK)涨势可谓喜人,自1月17日启动后,股价接连涨了四个交易日,区间涨幅一度达到逾70%。如此壮观的走势背后公司近期却并没有出现什么大新闻,似乎颇有蹊跷。

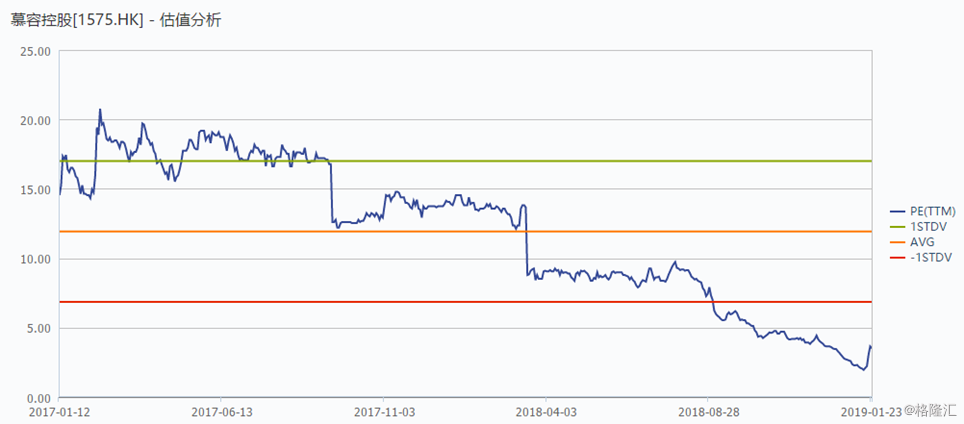

不过透过其在资本市场的估值表现,我们可以发现一些端倪。此前10月16日慕容控股的市盈率一度达到历史低点——不到两倍的水平,随后否极泰来,伴随股价一路走高,当前已经处在四倍左右的估值水平。

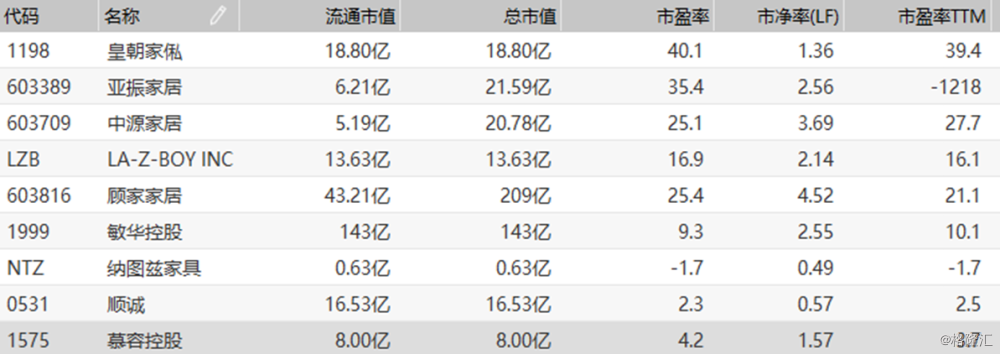

而观之行业,同处在港股市场的沙发制造企业敏华控股市盈率在10倍水平,而A股顾家家居、中源家居、皇朝家私则均超过25倍,美股市场沙发品牌代表公司La-z-Boy的市盈率也到了16倍多。由此可以大致猜测,大概率是有机构发现其低估的价值,以致引来了股价爆炒。

相比之于行业,慕容控股的估值如此低,那么其业绩表现又如何呢?

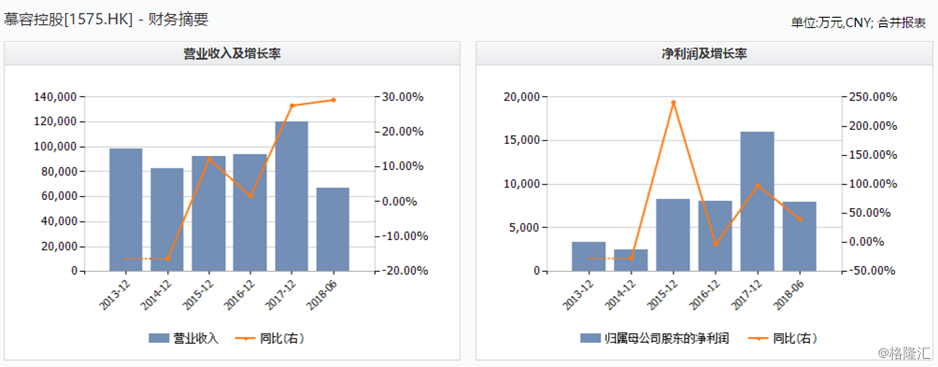

从过往几年的业绩来看,公司业绩实现持续快速增长,净利润2013至2017复合年均增长率达到47.8%,而这其中2017财年净利润有高达近一倍的增幅。另外根据最新一期的半年报来看,2018年上半年公司归母净利同比增长40.2%至0.79亿元,每股收益达7.93港仙,表现同样不俗。

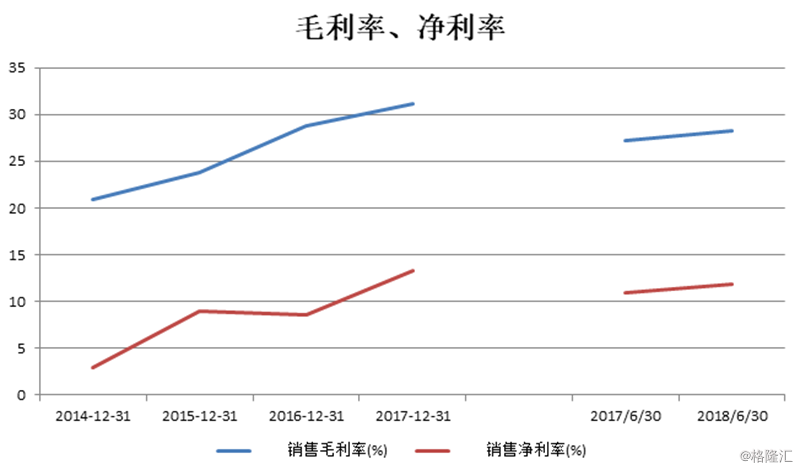

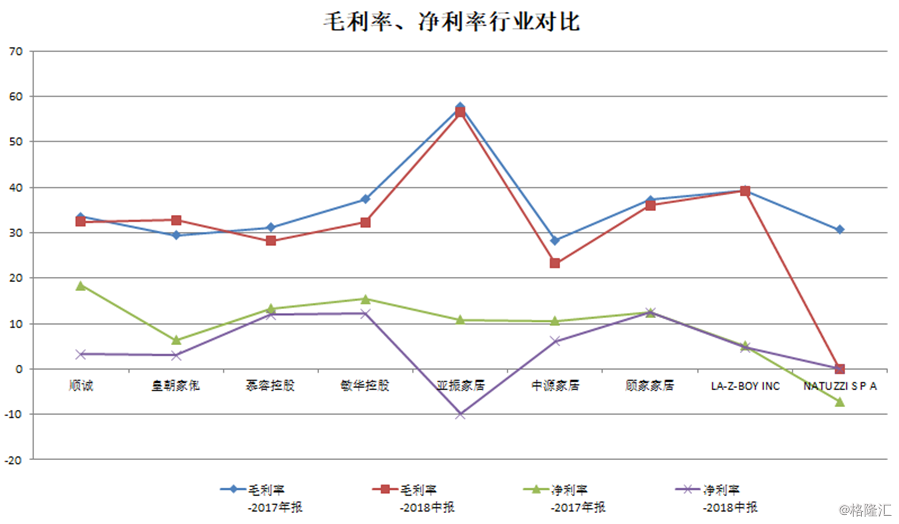

值得一提的是,近年来慕容控股毛利率和净利率持续上升还展现出了不俗的盈利能力。公司2017年毛利率达31.2%同比上升2.4个百分点,净利率13.3%同比上升4.7个百分点。另18年中期公司毛利率同比上升1个百分点至28.2%,净利率同比上升1.1个百分点至12.1%。

拿之与行业对比,可以看出慕容控股的毛利率和净利率处在行业中等水平,长期表现较为稳定。

由上几个关键的财务指标来看,公司的业绩表现还是可圈可点的,其发展势头也较为良好,也难怪在如此明显的估值优势下,会有资金潜入引得股价翻身暴涨。

作为一家快速发展的沙发制造商,慕容控股的业绩增长背后必然与其产品分不开。公司产品凭借设计与性价比优势历来就备受市场青睐,值得一提的是就在1月24日公司还在香港发布了新品声控沙发。把传统沙发和声音联系在一块,由这不难可以看出慕容控股对创新的态度。实际上慕容控股的部分沙发还配有若干智能家居特性,其将技术与传统沙发设计相结合,极大的满足了不同消费者的偏好,展现了强大的研发创新能力。而透过这种强大的研发实力以及前卫时尚的设计,其不仅为客户提供了多种类的高附加值产品,让公司产品有机会从市场竞争中脱颖而出,同时也让自身在享受更多产品溢价的同时获得业绩的提振。

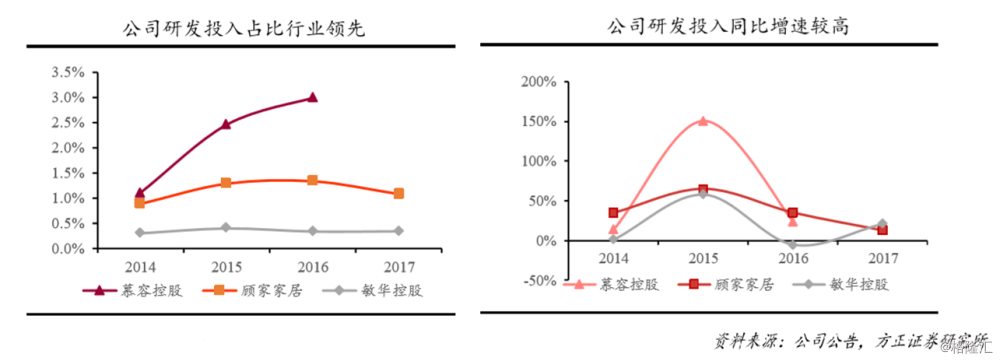

另外从财报数据也可以一撇其对研发创新的苦心孤诣。从下图可以看到公司的研发投入占比持续提升,已经占到了收入的3%,领先行业水平,另外公司研发投入的同比增速也较高,展现了追求创新的积极姿态。

值得一提的是慕容控股大部分沙发及家具均由海宁研发中心设计,而在该中心部分员工在设计、研发方面拥有十余年丰富经验。另外公司还聘用了意大利着名设计师Giovanni Cagnato与经验丰富的美国沙发设计师,助力公司紧跟消费者潮流。

接下来从三个方面对公司的增长逻辑予以探讨:

1、市场规模持续增长可期,体量提升降本增效

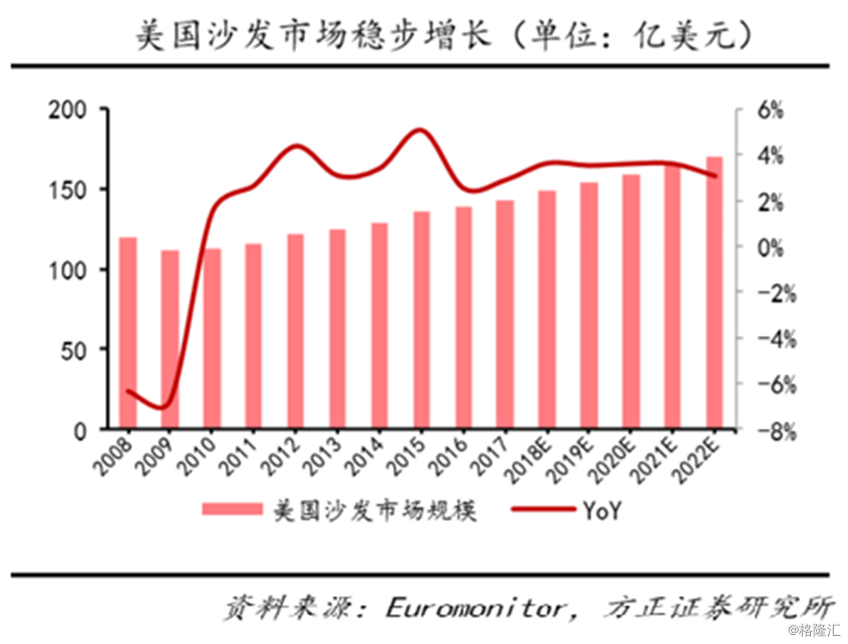

作为对美出口第二大软体沙发生产商,慕容控股保持高速的增长态势,不过从行业规模来看,其提升空间仍然非常大。

首先聚焦以美国为主的海外市场,像美国这样的发达国家对于沙发制造这种处于劳动密集型产业的产品,往往主要依赖于进口。而伴随着近年来美国经济的持续向好,由此带动美国家具行业回暖,这也将意味着其给了慕容控股这类已经在该国有了先发优势的出口型企业更多的机会。

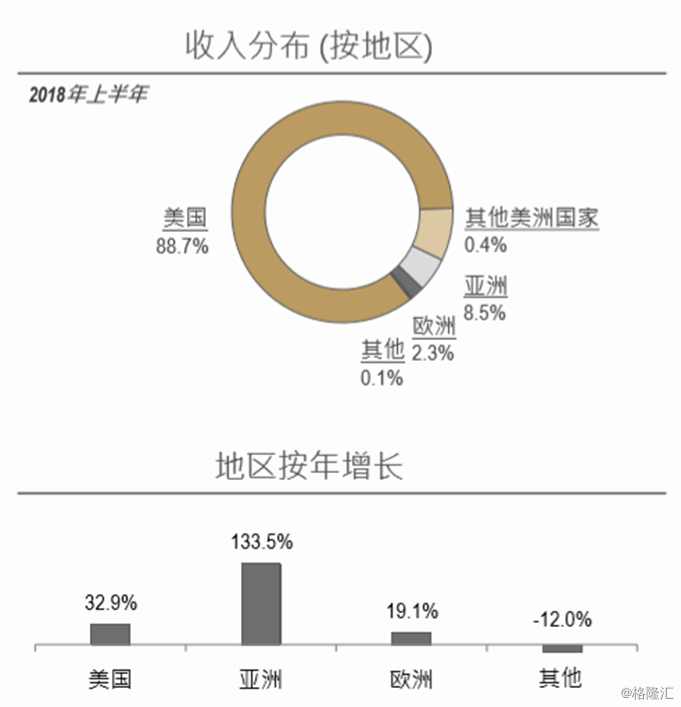

另外公司也在积极布局非美(欧亚)市场,并保持着高速成长姿态,收入占比亦在不断扩大。

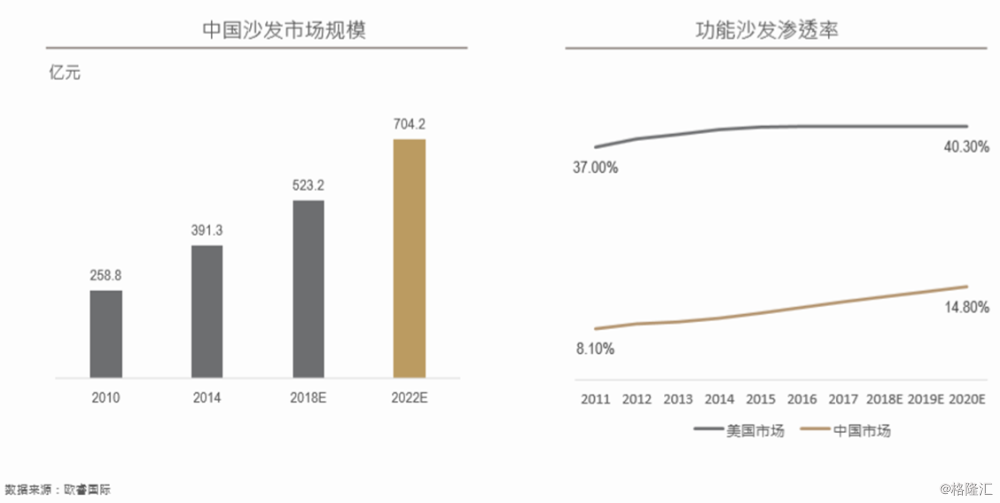

而在国内市场,公司的前景也十分可观。根据此前全球权威第三方市场研究机构Euromonitor 统计,2011-2017年我国沙发市场规模CARG达8.4%,未来也将维持在7%以上。另外聚焦到功能沙发市场,其市场前景也较为广阔,根据Euromonitor数据,2017年我国功能沙发销售额在全部沙发市场渗透率仅12.4%,仍处在稳步上升状态中,远未达到行业天花板。

2、OBM业务转型带来的增值溢价

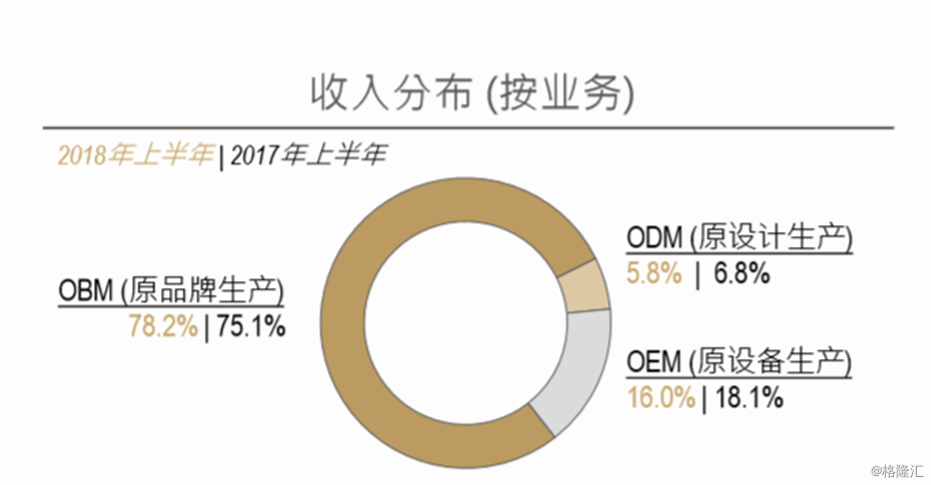

近年来,公司向产品有着高溢价空间的OBM业务转型,致力于打造自己的核心品牌。而得益于OBM业务持续增长,公司的业绩也实现了稳步的提升。2018年上半年公司OBM收入占比达78.2%较去年同期上升3.1个百分点。

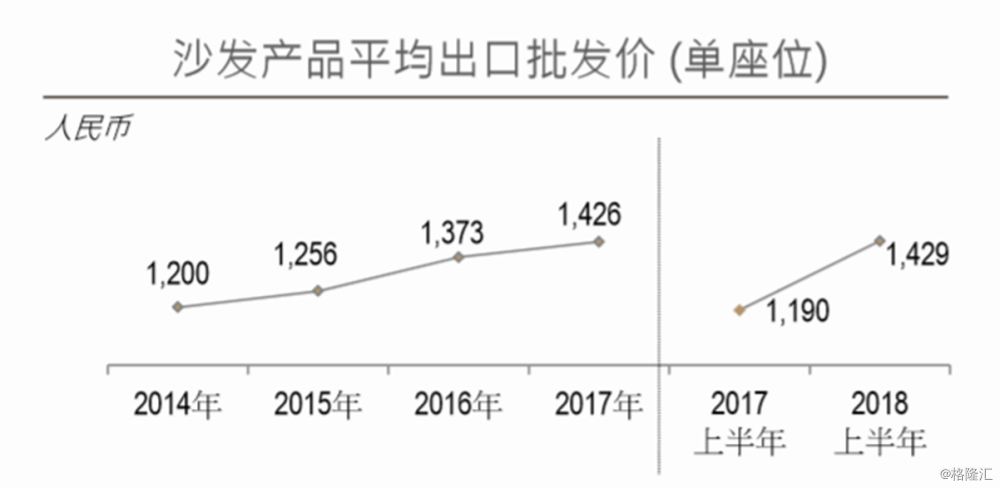

另外公司产品平均售价在过去几年亦持续提升,2018年上半年沙发产品平均出口批发价的增幅更是达到了20%。

值得一提的是,18年8月公司还以0.35亿美元收购美国老牌家居零售连锁店Jennifer Convertibles的全部股权,使其成为直接全资附属子公司。伴随着美国专业沙发家具50强成为旗下一员,慕容控股在构建渠道、打造品牌影响力致力于OBM转型业务上迈上更高的台阶。

可以预料的是,随着OBM业务的持续扩张,在品牌影响力的扩大及产品溢价能力提升,公司还将持续提升盈利能力,增厚利润,并由此获得更多的市场竞争优势,实现更为快速的成长。

3、产能扩张带来的利润提升

慕容控股多年在美国家具市场深耕已经积累了丰富的渠道资源,拥有较强的议价能力,并由此形成了较深的护城河。当前公司在美国拥有包括Costco在内的多个大零售商客户,同时拥有四个仓库。其透过线上线下联动,利用电商协助OBM批发和JC零售发展,不断实现了市场空间的拓容,亦在倒逼公司产能扩张。

据了解公司当前有在建项目"慕容中心",占地面积18万平方米,包含6幢独立式生产车间及立体化智能仓库,将在2020年中投入使用,其配合高速增长的订单需求目标产能有望翻三倍,另外公司在湖南邵阳亦新建厂房。

值得一提的是,2018年1月公司还获得国际金融公司2亿港元的可换股贷款,支持其在中国和柬埔寨的产能扩张。可以预料的是,伴随产能的有序扩张,公司也将迎来更多的收入提升机会。

结语:

作为一只外贸沙发股慕容控股当前估值对标行业可以说相当便宜,由此引来市场近期热炒并不奇怪,公司扎根于美国市场同时放眼全球,在国内市场开拓亦十分顺利,另外线上线下联动,凭借强大的研发能力和产品设计实力受到了市场的认可,随着OBM转型持续深化,品牌影响力进一步扩大,在广阔的市场空间下,公司仍然有较强的成长动力,而借助其在海外市场的先发优势,产能扩张的后劲十足,公司未来将非常值得期待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员