来源丨董秘一家人

1、推动科创板设立并试点注册制

11月5日,习近平总书记在首届中国国际进口博览会开幕式上宣布,将在上海证券交易所设立科创板并试点注册制。证监会负责人就设立上海证券交易所科创板并试点注册制答记者问,表示在上交所设立科创板是落实创新驱动和科技强国战略、推动高质量发展、支持上海国际金融中心和科技创新中心建设的重大改革举措,是完善资本市场基础制度、激发市场活力和保护投资者合法权益的重要安排。科创板旨在补齐资本市场服务科技创新的短板,是资本市场的增量改革,将在盈利状况、股权结构等方面做出更为妥善的差异化安排,增强对创新企业的包容性和适应性。2015年12月,全国人大授权国务院进行注册制改革,授权有效期确定为两年。2018年2月,第十二届全国人民代表大会常务委员会第三十三次会议决定,股票发行注册制改革授权有效期获准延长两年。在科创板试点注册制有充分的法律依据。依法全面从严监管资本市场和相应的制度建设为注册制试点创造了相应条件。同时,注册制的试点有严格的标准和程序。证监会和上交所将依据国家有关法律法规和政策,抓紧完善科创板的相关制度规则安排,把握好试点的力度和节奏。

12月24日,证监会召开党委(扩大)会议,传达学习中央经济工作会议精神,明确了下一步要确保在上交所设立科创板并试点注册制尽快落地,统筹推进发行、上市、信息披露、交易、退市、投资者适当性管理等基础制度改革,更好服务科技创新和经济高质量发展。

2、证监会就修改《中国证券监督管理委员会发行审核委员会办法》公开征求意见

此次修改主要包括:一是调整发审委人员结构,提高发审委结构的科学性。将发审委人数由66人改为35人,证监会可以根据工作需要进行适当调整,同时取消部分委员可以为专职的规定。二是强化发审委委员监督管理。增加暂停委员履行职务的管理措施,进一步强化委员监管力度,丰富管理手段。完善委员解聘的规定,明确委员推荐单位有提请解聘委员的权利。三是增强审核程序的一致性和透明度。使特别程序除表决票数要求不同外,在会前会后信息公开、暂缓表决和取消审核、会后事项发审会等其他各方面与普通程序保持一致。四是,优化发审委工作流程。允许委员参加初审会;进一步规范发审会取消的工作流程,明确取消发审会的主体、情形、公示要求。

3、证监会修改《关于改革完善并严格实施上市公司退市制度的若干意见》

证监会第5次主席办公会议审议通过《关于改革完善并严格实施上市公司退市制度的若干意见》的修改意见:删除原第(五)条、第(六)条、第(七)条、第(八)条。增加一条,作为第(五)条:对重大违法公司实施暂停上市、终止上市。上市公司构成欺诈发行、重大信息披露违法或者其他涉及国家安全、公共安全、生态安全、生产安全和公众健康安全等领域的重大违法行为的,证券交易所应当严格依法作出暂停、终止公司股票上市交易的决定。证券交易所应当制定上市公司因重大违法行为暂停上市、终止上市实施规则。

4、开展创新企业境内发行股票或存托凭证试点

a. 国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》

2018年3月22日,国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,《若干意见》包括指导思想、试点原则、试点企业、试点方式、发行条件、存托凭证基础制度安排、信息披露、投资者保护、法律责任、组织管理等内容,对创新企业境内发行股票或存托凭证作出安排:一是明确境外注册的红筹企业可以在境内发行股票;二是推出存托凭证这一新的证券品种,并对发行存托凭证的基础制度作出安排;三是进一步优化证券发行条件,解决部分创新企业具有持续盈利能力,但可能存在尚未盈利或未弥补亏损的情形;四是充分考虑部分创新企业存在的VIE架构、投票权差异等特殊的公司治理问题,作出有针对性的安排。

b. 证监会发布系列具体实施办法、配套制度和监管规则

2018年6月6日,证监会发布了《存托凭证发行与交易管理办法(试行)》,修改并发布《首次公开发行股票并上市管理办法》《首次公开发行股票并在创业板上市管理办法》,同时发布了《试点创新企业境内发行股票或存托凭证并上市监管工作实施办法》《中国证监会科技创新咨询委员会工作规则(试行)》《保荐创新企业境内发行股票或存托凭证尽职调查工作实施规定》《公开发行证券的公司信息披露编报规则第22号——创新试点红筹企业财务报告信息特别规定(试行)》《公开发行证券的公司信息披露编报规则第23号——试点红筹企业公开发行存托凭证招股说明书内容与格式指引》和《公开发行证券的公司信息披露内容与格式准则第40号——试点红筹企业公开发行存托凭证并上市申请文件》等。

2018年,深沪交易所新增上市公司105家,其中深市中小板19家、创业板29家,沪市主板57家;募集金额总额为1378.15亿元,其中深市中小板226.33亿元、创业板286.89亿元,沪市主板864.93亿元。

1、新增上市公司行业分布

注:按融资总金额排行

2、新增上市公司地区分布

注:按融资总金额排行

3、新增上市公司保荐机构分布

注:以上为年度保荐总家数5家以上保荐机构,按保荐总家数排行

4、发行价格和发行市盈率等

主板、中小板、创业板发行均价分别为9.07元、10.07元、21.04元,平均发行市盈率分别为16.31、17.47、22.19,创业板平均发行市盈率明显较高;平均募集资金总额分别为15.29亿元、12.34亿元、10.05亿元;平均发行费率分别为4.92%、4.98%、6.42%。审计及验资费、法律费用、信息披露费分别在700万元、400万元和450万元上下。

注:以上统计以发行日为基准,数值为平均值。发行数量:万股,募资总额:亿元,其他费用:万元

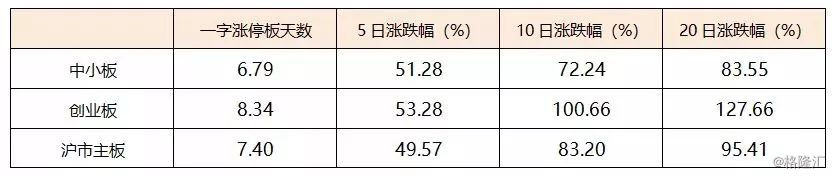

5、新增上市公司上市初期股价表现

从上市初期股价涨幅总体趋势来看,创业板平均涨幅最大。上市后20日涨跌幅大于上市后10日涨跌幅,上市后10日价格基本上达到均衡价格,从上市日开始的一字涨停板天数也验证了这一点。

注:股价表现截至2018年末

1、审核情况

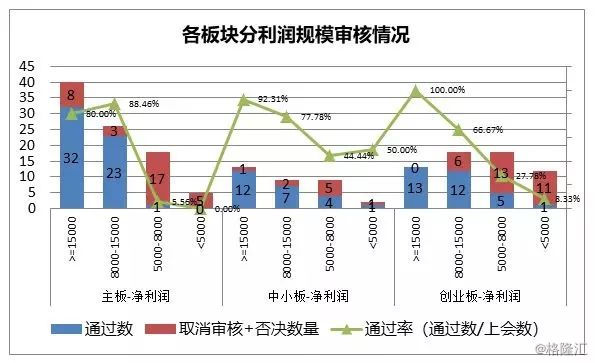

2018年共审核170家企业首发(不含暂缓表决、取消审核),通过111家,否决59家,通过率65.29%。其中中小板通过24家,否决6家,通过率80%;创业板通过31家,否决26家,通过率54.39%;沪市主板通过56家,否决27家,通过率67.47%。

2018年全年审核数量较2017年明显下降。2017年10月十七届发审委上任以来,审核通过率则经过了急剧下降到持续回升的过程。2018年8月之后审核通过率总体上已回到较高水平,但审核数量仍较少。

2018年IPO分规模审核通过率

注:数据来源Wind,净利润为近一年(2017年度)归母净利润,上一年度净利润数据缺失的采用前一年数据替代;此处上会数(剔除暂缓表决)=通过数+取消审核+否决数量。

2、在审企业情况

截止2019年1月10日,在审企业共270家,其中中小板49家,创业板107家,沪市主板114家;江苏39家,北京37家,广东34家,浙江25家,上海18家,深圳15家,安徽13家,山东13家,四川9家,宁波6家,湖北6家,青岛6家,厦门6家,江西6家;已预披露更新126家,已反馈82家,已受理53家,中止审查8家,暂缓表决1家。

IPO排队企业数量持续下降,堰塞湖现象改善明显。

3、终止审核企业情况

2018年,终止审核企业共153家,其中中小板24家,创业板67家,沪市主板62家;其中包括江苏27家,深圳20家,广东16家,北京14家,浙江14家,上海10家,安徽8家,湖北7家,山东4家,宁波4家,湖南4家,河南3家,福建3家。

发行审核被否原因可以分为七个方面:一是持续盈利能力;二是独立性;三是规范运行;四是会计核算;五是募集资金使用;六是信息披露;七是主体资格。2018年被否企业共59家,根据相关市场机构专家判断,被否原因出现的次数分别为:持续盈利能力51次、会计核算44次、独立性41次、规范运行38次、主体资格16次、信息披露13次、募集资金使用6次,持续盈利能力、会计核算、独立性和规范运行一直是主要被否原因。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员