机构:广发证券

评级:买入

目标价:无

核心观点:

第四季度风电略低于预期

2018年第四季度公司实现风电发电量2,295GWh,同比增长4.45%,略低于预期。全年公司累计实现风电发电量7,676GWh,同比增长13.93%,略低于我们之前的预期我们测算全年风电利用小时数将创新高达到2480小时。

风电板块业绩2019/20年稳中有增

我们认为由于(1)河北省弃风率水平较低(18年5%左右),且靠近消纳地弃风率比较稳定(2)不同于风电运营龙头公司,公司每年400-500MW的新增装机规模相对于存量规模比例较大。2019/20年风电板块业绩将持续稳中有增。我们预计19-20年公司风电发电量增长13.6/12.8%。

2018年燃气销量大幅增长,批发销量超预期

2018年第四季度,公司燃气业务实现销气量9.1亿立方米,同比增长30.20%,其中批发、零售和CNG/LNG业务分别实现销气量5.9/2.9/0.3亿立方米,分别同比增长31.6%/31.3%/1.64%,第四季度实现销气量大幅增长。公司全年实现累计销气量26.3亿立方米,同比增长40.0%,其中燃气批发、零售和CNG/LNG业务分别实现累计销气量16.2/9.2/0.9亿立方米,同比增长48.26/31.52/4.79%,其中燃气批发业务增速要高于我们之前全年40%的预期,全年增速也高于我们之前35%的预期。

河北燃气供需偏紧,19/20销气量保持稳定增长

我们认为2018年燃气业务大幅增长主要是17年的燃气供给缺口得到补充带来的销量释放,以及河北省燃气需求的持续稳定扩张。考虑到河北省燃气供需持续偏紧,19年公司可能在气源供应上仍面临一定的压力,但不会严重到17年的“气荒”程度,我们预计由于需求持续上涨,2019-20年公司燃气总销量每年增速为20%/15%。

盈利预测和投资评级

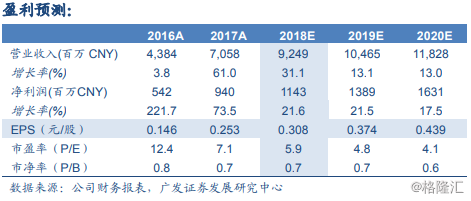

2019年1月17日,新天绿色能源(00956.HK)收盘价2.05港元,我们预测公司2018-2020年EPS为人民币0.308/0.374/0.439元,对应PE为5.9/4.8/4.1倍。由于公司18年运营表现总体符合预期,19/20年公司预期业绩增长确定性高且增幅度高于行业平均,我们基于2019年6.6倍市盈率给予合理价值2.80港元/每股,并维持“买入”评级。

风险提示

燃气供应紧张风险,风电装机新增不及预期风险,来风情况低于预期风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员