2018年最后一天,我发表了一篇《2019年:在青黄不接的资本寒潮下活下去》,讲了讲整个市场的大资金环境和周期逻辑。现在看到基本上市场里大的预测方向大致也都保持了这样一个方向。

经济上看,落实到业绩,2018年下半年一定是差的,所以2018年全年相对2017年全年,增速肯定是下来的,而2019年上半年对应2018年上半年,也是保持递减,但是2019年下半年对应2018年下半年会怎么样,多数还是比较悲观,但是也有乐观派。

这里涉及到2019年上半年我们会做哪些事情,到时候再判断可能会比较好。因为春节的原因,其实2019年上半年,不管出什么政策,要落实到位,周期都没有那么快。随便拿房地产举例,房地产从拿地到开工,平均基本是半年,从开工到预售,又大概是半年,所以就算政策太快,影响的也都是半年后的整体环境了。

降准

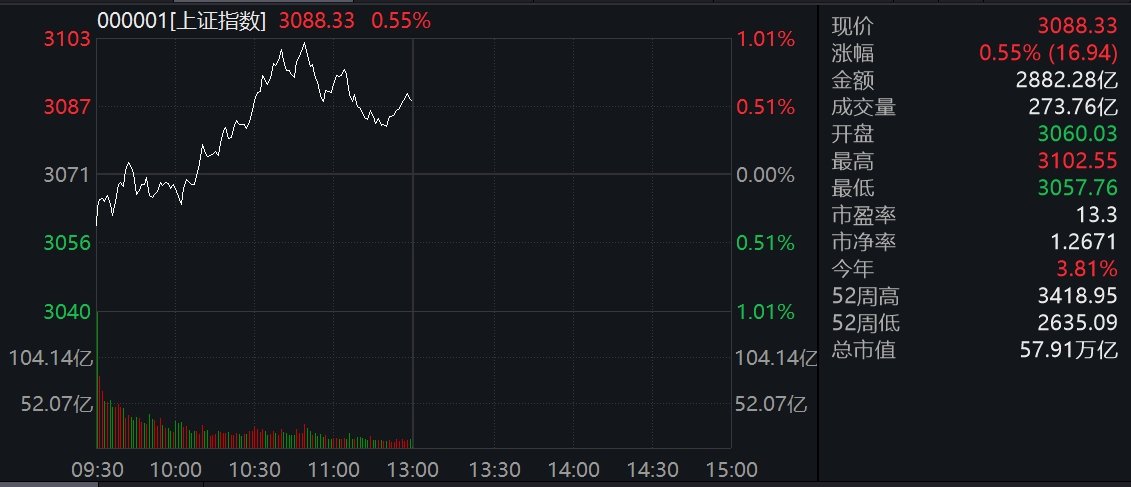

然后,就是昨天的降准。昨天我在朋友圈里说,应该是出手日。是个节点,这个节点的意义在于,周四晚上美股是大跌,A股港股是周三开盘,开年跌了两天后,恰逢周五,周五没有受到美股的影响,反而企稳开始向上涨。这种手法像极了开年的一次洗盘后的企稳反弹。

结果,10点左右开始有克强总理对于银行业的访问,说了一些话,大致的意思是,国家支持银行,给了银行很多资源和钱,银行一定要把这些钱放贷放出去,放给民企,刺激我们的经济。这个话出来,如果反应快的,会想到可能又要宽松。再稍微深入一点,就是除了宽松,银行还需要做很难做的事情,就是把钱要放出去。

总理的话里,还表达了一层意思是,银行业因为太庞大了,所以很多业务进展很慢,对于真实的企业生存状况的反馈和了解,并不深入,所以导致了整个资金收放的效率。在这一点上要加强,要把钱真正的放给有需要的企业。

结果,周五收盘后5:30,降准1个点,分两次实施,都在春节前。

券商

为什么题目是“请对券商好一点”。首先,确实银行太大了,链条很长,反应速度慢,效率低一些。但是中国的投行,非常小。其实中国可以有很大一块的信用资产包,有些优质的资产,应当是可以用来作为抵押,换取更健康的现金流的。

说到这里,现在房地产,可能不能说是优质资产。但是房地产肯定也不会崩,但是想再用本来已有杠杆的资产再进行信用背书,是不太可能的。

那么,投行的功能,在中国,需要被慢慢放大。其实这么多年了,美国的大投行,掌控着全世界资本市场的走势,但是我们中国,虽然人口多,资金多,但是大型投行并不多。投行的功能,基本也是进行资金再分配,但是他们更贴近市场,贴近一二级市场的转折。所以我有个大的判断,是未来几年国家将赋予我们国内大型投行,更多的决策能力和资源。

目前投行业务都基本附属于券商行业,大家也能看到最近中信证券A股是停牌的,因为要并购广州证券(据说),而周五上涨的时候,作为大板块的券商上涨的也非常多。在这一点上,我觉得逻辑是成立的。

虽然这两年券商的经纪业务会惨不忍睹,佣金时代已经过去了,都要拼专业服务了,但是随着上一个时代的过去,下一个投行时代也会慢慢开启。市场上有传言,放水的钱会交给券商去进行投资,这个话肯定不能信,但是这个方向我觉得并没有问题。

也正是因为这几年经纪业务非常难做,所以券商的业绩也很一般,因此,目前他们的估值都很便宜。目前,券商都在1倍pb以下,基本就是这么多年来的最低估值水平。但是券商这个行业呢,其实是可以贯穿周期的,他不会因为上下游而死亡,但是beta性会很高。所以目前投行业务增长越快的券商,是值得寻找的。要找也是从大的去找。

行情

预测行情是天知道的事情,不敢妄言,但是从目前的放水节奏来看,到这个农历春节前应该问题都不大的,无论从低估反弹的角度,还是放水救市的角度,还是美国加息周期减缓的角度,都应该不用太担心这段时间的行情。至少这段时间,可以对券商好一点,另外目前pe非常低的国企指数,也值得留意。等春节后回来到港股的业绩期,就像我说的,业绩增速下来是正常的了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员