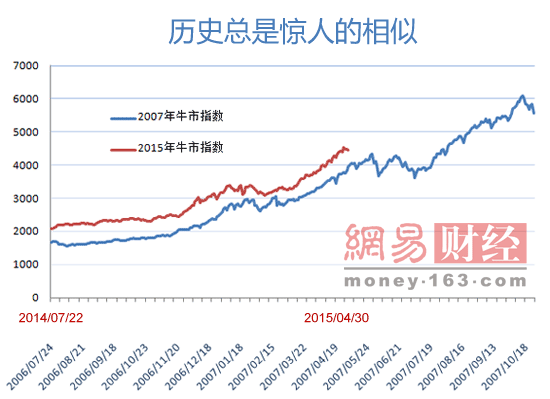

历史总是惊人的相似:据说这是5月A股最重要的一张图

作者:张忆东

最高潮的演绎将呈现“大尖顶”和“小尖顶”两种情形,两种情景假设分别在于前者是“政策对于疯牛风险不知不觉并且不断火上浇油”;而第二种情景的假设是“政策调控后知后觉但是循序渐进不断加大力度”。近期,A股市场的乐观情绪继续强化,杠杆上的牛市已经亢奋,融资融券余额突破1.75万亿,股票账户数达到2.01亿户,交易账户占比创历史新高。

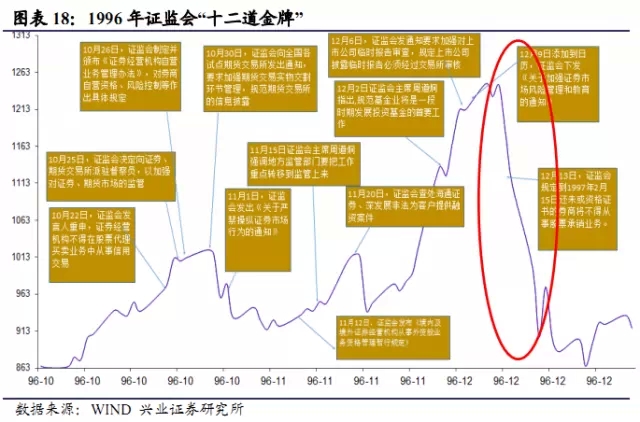

面对疯牛行情和糟糕的经济,政策调控略显滞后且是温和出手,显然较难轻易压制行情。但是,随着调控逐渐加力,二季度行情出现“小尖顶”的概率大增,行情向着我们预测的最高潮的第二种情形演绎。因此,最新策略提醒在目前的“疯牛”阶段,可能重演当年连续12条政策的调控才能让牛市慢下来的那一幕,提防5月中下旬的风险时点。

面对杠杆上的牛市,投资者最需要提防的“大杀器”是针对股票配资业务的“去杠杆”。如果未来数周在“保增长”、推进债务置换的背景,货币政策进一步宽松,难免连最后的“洼地”即金融地产等为代表的高分红大盘股也实现补涨,那么,行情将呈现全面泡沫化,从而,随时有可能出现监管层出现针对券商“两融”及银行、信托等对股市配资业务的联合行动,比如,一行三会联合行动压缩融资杠杆,那么,上证综指很可能出现“小尖顶”式的“像样调整”,至少10%以上的大波动。

需要提醒的是,调整并不改变牛市,适时的调整能让牛市走的更健康、更长远。但是,不要低估大波动的杀伤性,所以,跟踪资金和筹码边际上的平衡关系尤为重要。

附:当年“12道金牌”影响

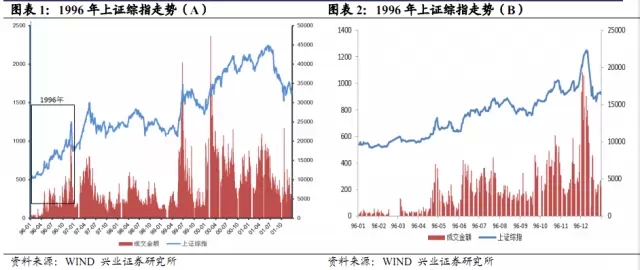

1996年到2001年的牛市节奏是三大阶段“牛市—盘整市—牛市”。其中,值得我们当前市场借鉴经验和教训的是1996年的那一段“疯牛”,即大盘指数从1996年初的512点上涨,虽然10月开始遭遇调控但不改疯牛,直涨到12月初的1258点,最终在“12道金牌”调控政策的叠加效应下,行情短期暴跌20%以上。之后,继续上涨到1997年5月初的1510点。

“ 十二道金牌 ”之后,绩优股开始了新一轮行情。

在12月中旬全盘跌停的风险教育后,之前炒作投机下“鸡犬升天”的绩差股开始被抛售,投资者情绪开始回归理性,估值合理的蓝筹股在12月的暴跌中表现出明显的抗跌性。四川长虹、深发展(现平安银行)、东大阿派(现东软集团)等有业绩支撑的个股都很快止跌反弹,带动大盘再次回到上升轨道中,这波上涨一直持续到1997年5月,上证综指从96年底的855点上涨到1510点,涨幅高达76%。

本文来源:XYSTRATEGY

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员