作者:云锋金融

近日,就中国央行买A股的相关政策讨论十分激烈。 1月8日,日本投行野村证券(Nomura)在报告中称:“中国央行今年可能会购买股票刺激股市。股市上涨比基础设施建设更能刺激经济”。中信证券等也有相关报告发布。

在2008年金融危机之后,非常规的量化宽松货币政策在全球盛行。十年之后的今天,全球各央行膨胀的资产负债表尚未退出,而中国似乎也开始面临货币政策刺激需求的有效性的问题。货币政策的目标和工具应当包括哪些?非常规货币政策,尤其是购买股票这样的操作,有哪些先例、效果又如何?

Q1:货币政策对应的目标和工具有哪些?

各国央行都具有广泛的政策目标,包括抑制通胀和通缩,创造有利的条件,保持可持续的高就业、价格稳定、经济增长和消费水平的不断提高等。

大萧条之后至20世纪70年代末,这一时期强调的是发挥政府宏观调控的功能,通过相应的货币政策来保持经济稳定增长、弥补市场失灵。20世纪80年代开始至2008年国际金融危机爆发之前,强调的是提高货币政策的规则性和透明度,其中最重要的做法就是明确宣示CPI目标区间,以此约束央行行为、稳定市场预期。而从2008年国际金融危机之后开始,单一目标货币政策框架和微观审慎监管存在的问题,强调货币政策需要更多考虑更长期的金融稳定和宏观总量风险,更多关注诸如资产价格、各类信用扩张等可能显著影响价格和金融体系稳定的变化因素,加强宏观审慎管理,进一步完善货币政策调控框架。

中国目前不仅突出价格稳定目标,关注更加广泛意义上的整体价格水平稳定,考虑更长期的货币、金融稳定和宏观总量风险问题,还关注诸如资产价格、金融体系各类信用扩张等可能显著影响价格和金融体系稳定的变化因素。

通常情况下,常规性货币政策工具有存款准备金制度、中央银行贷款以及公开市场业务。而选择性的货币政策工具包括利率政策和汇率政策。

Q2: 历史上,央行购买股票是怎样的情况?哪些央行曾经购买过本国股票?

中央银行的资产负债表上,既有本币资产也有外汇储备资产。外汇储备购买国外股票相对更常见。曾经披露的包括瑞士央行、韩国央行等。外汇储备购买股票主要的考虑是在保证流动性基础上的增值。

央行购买本国股票作为货币工具则非常罕见。有例可循的包括香港和日本。

1998年,亚洲金融危机爆发时,香港金管局建立了平准基金以对抗空头,防止股指大跌。平准基金主要购买恒生成份股,整个救市行动中累积动用了外汇基金1181亿港元,为妥善处理救市所购入的恒生股票,香港特区政府于1998年10月成立了外汇基金投资公司。1999年10月,特区政府成立了恒生指数的盈富ETF基金,公众和机构可现金申购,募集的资金可用于购买香港在救市期间购入的股票。于2002年10月15日,最后一批基金单位认购完成,累计回收资金1649亿港元,据估计,盈利约983亿港元(含剩余的515亿港元的恒生股票,由外汇基金长期持有)。可见,香港金管局入市干预的背景是股市危机和对抗空头,且及时退出,效果较好。

香港恒生指数走势图

数据来源:Wind、云锋金融整理

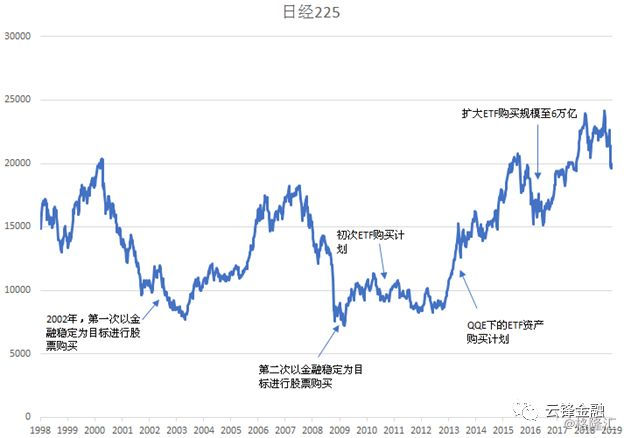

日本央行直接干预有两次:分别为2002年和2009年。2002年,日本央行开始了首次股票购买,目的是为了稳定股票市场,于2007年逐步退出。2008年全球金融危机爆发,日本经济大大受挫,2009年2月又重启了购买股票的计划,持续至今。但日本央行2010年之后的ETF购买均是以货币宽松为目的,旨于刺激本土投资者的风险偏好、提高其所持有的股票占总金融资产的比重降低权益资产的风险溢价、从而降低权益资本的成本来刺激企业的主动投资。2013年4月新任央行行长黑田东彦推出了QQE,ETF购买被当作QQE的一部分政策举措,希望ETF的购买可以降低权益资产的风险溢价,刺激本土投资者的风险偏好,提高居民所持有的股票占总金融资产的比重。

2008年金融危机后,日本经济持续不振,通胀数据不断走低,至今,日本已经历了20年的通缩。

另外,日本央行在一则条款中称:日本央行再降低短期利率的空间很小。ETF和J-REITs的购买可以可以降低权益资产的风险溢价,从而更好的进行货币宽松政策。

Q3:日央行购买股票的效果如何?

可以从几个方面看:

一. 股市有一定提振,但也是在全球货币政策同步宽松和本国结构性改革背景下取得的。

数据来源:wind、云锋金融整理

同期,日本也采用安倍经济学,进行结构化改革。例如,鼓励女性就业,目前日本女性劳动参与率明显上升。并且,这一时期与全球央行量化宽松同期。

二:日本股市结构变化,央行成为重要的持有者。截至2018年末,日本央行持有的ETF资产余额达到约23万亿日元,叠加持有的其他股票资产近一万亿日元,日本央行股票及ETF持有量占央行总资产约4.39%,占交易总市值约3.7%。有研究认为,日本央行的购买令股票市场流动性降低,并可能扭曲市场。

三: 央行资产负债表积重难返。日本央行不断扩张资产负债表来购买股票。目前,日本目前中央政府债务占GDP的200%。

Q4: 在全球金融爆发后,主要发达国家的资产购买主要购买了哪些资产?

2008年以来到2014年之间,美联储一直在进行长时间且大规模的资产购买计划,其中包括了MBS的购买,目的是为了减少房屋购买成本,促进私人部门需求。

金融危机中,美联储最激进的购买是通过几个特殊目的实体救助贝尔斯登、AIG等倒闭的金融机构,其中贝尔斯登投资组合在2008年的净额为701亿美元。

自从2008年金融危机之后,欧央行除了传统的货币工具外,还加入了许多非标准的货币工具给银行注入流动性以及维稳金融市场的运作。欧央行在资产购买项目中包含了政府债券、ABS等资产的购买。

纵观全球央行的资产购买,总结起来大致有如下特点:

一:资产购买大多是当利率政策进入零利率区间、传统货币政策失效之后。

二:从资产购买类别看,主要以流动性较好的国债为主,个别情况下也有信用债,但以房地产抵押债券和资产抵押债券等大类高信用等级债为主。这种资产购买意在降低实体经济的融资成本。

三:低信用等级债权类资产和股票,多属于"救急不救穷“类型,属于特例中的特例。例如,随着经济形势好转,美联储的maiden lane帐户余额于2011年也开始减少,香港金管局在救市操作后一年后即开始退出。

四:即便看起来较为”常规“的非常规资产购买,退出的时机和操作方式也非常微妙。例如美联储的资产购买计划,现在刚刚开始缩表,就面临经济增长动能放缓和市场担忧情绪上升,是否仍能按计划缩表还不确定。

最后,各国中央银行面临不同的法律约束。我国中央银行法规定:

央行为执行货币政策,可以运用下列货币政策工具:在公开市场买卖国债、其他政府债券和金融债券及外汇;国务院确定的其他货币政策工具等。

对比上述条件,我国国债逆回购利率尚有2%,传统货币政策仍有空间。货币政策更多是总量操作。从提供流动性到打通信用扩张渠道,更多是复杂的结构性问题,需要深思熟虑并采取有针对性的解决方案。

尽管不一定能买股票,但央妈对经济和市场的拳拳呵护之心从降准等措施可以看到。步入2019年,中美两大经济体的政策都出现了鸽派倾向,这或许是全球市场不同于2018年的一大背景。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员