机构:国金证券

评级:中性

目标价:9.82港元

投资结论

面临基本面与估值的双重压力。尽管近期股价出现大幅调整,在老股东减持叠加国内消费前景低迷的背景之下,我们依然难以看到支撑小米股价积极因素。我们下调了对公司业绩增速的预期和相应的估值水平,建议投资者耐心等待未来战略性建仓的机会。

智能手机:海外销量增长难抵国内市场疲弱。2018年前三季度小米手机在海外市场增长强劲,但由于人民币和卢比贬值,手机业务利润受到冲击。国内市场小米手机则面临整体手机市场出货量下滑以及增长速度慢于其他国产厂家双重挑战,18年增量、存量份额均出现微跌。并且如果考虑研发、营销开支,手机业务很可能跌破盈亏平衡点。

IOT业务:家电需求放缓带来挑战。2018年小米IOT板块产品结构逐渐向优势品类集中,智能电视是带动IOT整体业务增长的主要动力。但国内家电市场受宏观经济影响明显,三季度大小家电龙头企业营收大多出现不同程度的下滑,因此经济下行压力对其IOT业务的持续发展带来很大的挑战。

互联网服务:有机会,但仍需时日加以培育。国内互联网服务业务受到宏观经济以及监管因素影响,广告主在广告预算方面的变化是小米国内流量变现业务面临的最大不确定性;而小米海外流量变现目前处于初级阶段,毛利率较低。未来随着中国互联网企业加速出海,小米有机会借此趋势提升海外互联网变现速度以及毛利水平。

估值与投资建议

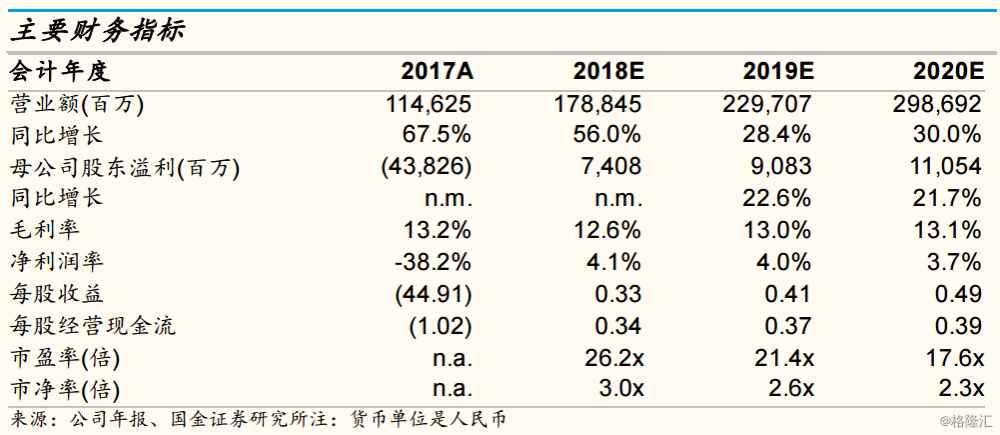

我们下调了2019-21调整后的EPS,分别为人民币0.41/0.49/0.61元。结合PEG、SOTP和DCF三种估值方法的均值,下调12个月目标价至港币9.82元,相当于21.1倍2019年PE。调降投资评级至“中性”。

风险提示

1)知识产权、数据安全等监管政策影响海外市场拓展;2)长期投资公允价值波动影响业绩;3)产品质量控制不力影响品牌美誉度和用户忠诚度。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员