作者:光大海外倪昱婧

◆全年销量不及预期

吉利汽车公布2018全年汽车销量同比增长20%至150.1万辆(约占销量目标的95%);其中,12月销量同比/环比分别下降39%/34%至9.3万辆。管理层指引,2019年全年销量与2018年基本持平约151万辆。

◆主力车型单月销量下滑,领克销量爬坡不及预期

受终端库存压力影响,2018年12月公司主力车型销量明显回落。其中,1)新帝豪/新远景分别约1.2万辆/3,720辆,博越/帝豪GS/帝豪GL/远景X3/远景SUV销量分别约1.7万辆/1.0万辆/7,471辆/3,080辆/2,691辆;2)受2.0T发动机产能受限、以及国VI影响,领克01/02/03销量分别约1,503辆(全为插电混动车型)/0辆/4,282辆。

◆行业拐点最快或在2H19E显现

我们判断,1)宏观经济/消费周期下行、政策刺激因素消退、以及部分车型产品周期力度减弱等,是造成2018E供求恶化的主要原因。此外,进口关税下降导致的主机厂MSRP下移进一步加剧了市场竞争;其中,自主品牌库存/终端折扣最为承压。2)预计市场(尤其自主品牌)估值回落/盈利下修的风险依然存在。3)此轮车市向下周期或通过供给优化/行业整合等方式推动复苏,预计复苏的拐点或最快在2H19E显现。

◆公司为自主最优质标的之一,但自主向上转型仍具不确定性

我们认为结构分化驱动的市场长期增长驱动力依然存在,产品竞争力仍是核心因素。公司为自主品牌最优质标的之一,但鉴于车市下行以及竞争加剧影响:1)博越/帝豪GS等产品周期逐步趋弱,公司现有主力车型销量/毛利率承压风险加大;2)我们看好领克通过越级配置驱动的向上转型定位,但鉴于市场MSRP下移/进口车型国产导入力度扩大等趋势,预计自主向上转型仍具不确定性或短期压制估值,领克存在销量/盈利下修风险。

◆下调至“中性”评级

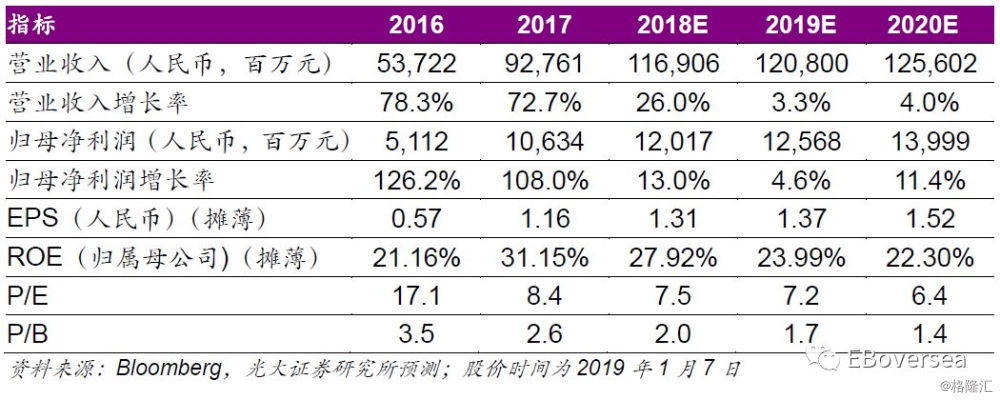

我们看好公司作为自主品牌发展的长期前景;但鉴于自主销量与盈利承压风险、以及领克预期下修风险,我们下调公司2018E/2019E/2020E归母净利润分别至人民币120.2亿元/125.7亿元/140.0亿元,下调DCF目标价至HK$12.06(对应约7.5x2019E PE),下调至“中性”评级。

◆核心风险提示 销量/新车上市不及预期,毛利率下滑,领克不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员