作者:沧海一土狗

引子

自从经济进入下行周期以来,信用风险事件频发:AA评级的凯迪生态违约,AA+的永泰能源违约,AAA的上海华信也违约。一系列A级主体的违约导致了民企发债愈发艰难。

为了解开民企融资困局,政府采取了多种手段:成立民企纾困基金,敦促银行放贷,鼓励金融机构发行信用风险缓释工具等等。这些举措产生了一些积极效果,民企发债的支数和金额占比也有所回暖。

但是,整体上投资者购买民企债券的意愿仍然不强——投资信用债往往要靠信仰(一种传统),随着一个又一个信仰的破灭,投资者们愈发无所适从。于是,信贷市场陷入了一个自我实现的恶性循环:金融机构越不相信民企,民企融资环境就越艰难,违约的几率就越大,就愈发增强了金融机构对民企的不信任。

那么,如何才能打破这种恶性循环,改善民企融资环境,甚至降低信用利差呢?这篇文章将尝试一个新的解决问题的角度。

“很划算的”信用债

根据评级公司的一般评级模型,主体评级为AA+的企业的违约概率大概是在0.2%左右。实际上,债券的违约发生率并不高,2017年非金融企业违约发生率大概是0.215%(注:没找到公开数据,摘自NIFD内部会议的一个报告)。但是,AA+债券的信用利差却并不低,

图一:信用利差情况

以3年AA+品种为例,目前,该品种的信用利差为1.16%,换一个说法就是,在不考虑流动性溢价等因素的情况下,市场假定AA+债券的违约几率为1.16%(按金额计量)。显而易见,市场错误地估计了AA+债券的违约几率,投资信用债是极其划算的。

理想和现实的边界

根据上述关于AA+主体的假设,我们可以玩一个大数定律的trick:

通过降低单票集中度,把“小概率亏光”事件转化成“大概率小亏”事件。

具体来说,假设投资者只持有一只AA+的债券,他有0.2%的几率一毛钱拿不回来。但是,他可以降低主体的集中度:等权重地买入N个AA+评级主体的债券,N越大,他就越接近于某种确定性——接近100%的几率有0.2%的债券违约,即损失0.2%的本金。

这种确定的小损失有一个很大的好处:可以以当年的利息弥补。所以,只要信用利差足够弥补这种确定性的小损失,以这种方式购买信用债就是划算的。

然而,理想很丰满,现实很骨感。这种大数定律策略受到两方面的制约:一方面,我们很难找到足够多的主体来分散风险,即N做的足够大,根据wind统计数据,发过债券的AA+主体的个数为989只,其中,民营企业只有158只。另一方面,债券市场的流动性很差,在银行间市场有一个潜规则,单笔债券的成交量不低于1000万,因为被拆散的量很难卖出去。这势必会造成一个结果:即便N足够大,小账户的集中度也无法无限分散,譬如,一个5亿元的账户,单券的集中度最低可以降低到2%。

此外,还有债券支数过多所带来的管理麻烦,所以,在现实中,每家机构投资者走的是“高集中度,精选债券”的路子。但是,这种路子不出事则已,一旦出事就会给账户带来致命的打击,比如,今年AAA级主体上海华信的违约。

信用周期放大器

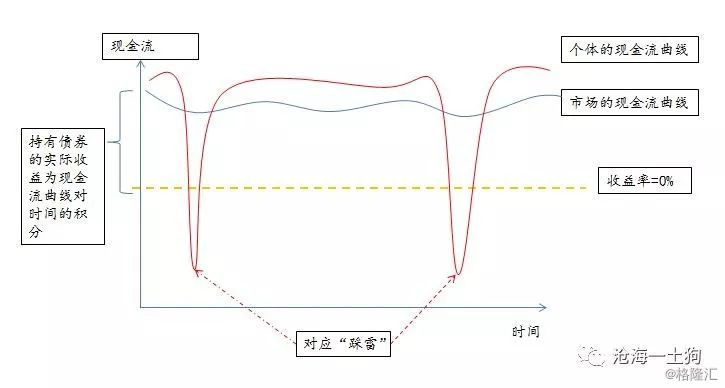

由于种种原因,单个账户无法无限度地降低债券集中度,所以,其现金流曲线具有更大的波动性,具体如下图:

图二:个体和市场的现金流曲线

根据上图所示,只要账户的单个信用债主体集中度足够高,它们对违约事件就是脆弱的,个体账户的现金流往往会表现出极高的波动性。即便票息也无法覆盖债券违约所带来的损失,更何况信用利差。

所以,如果每个参与者的信用集中度都比较高,当信用事件爆发的时候,市场很难通过提高信用利差的方式来应对违约概率的上升,它的参与个体只会采用“一刀切”的方式把“有嫌疑”的信用债都卖掉。

在这样的一种机制下,市场的参与主体会形成一种合成谬误,在信用事件高发时,每个个体都过度反应以规避信用风险,合成的结果就是整个市场信用利差的抬升。最终导致,

信用利差的波动性远远高于违约率的波动性。

信用债市场的痛点

由于债券市场的流动性问题,投资机构很难找到纯粹的系统性信用风险标的,都要或多或少地承担个体的信用风险。关于这个问题,我还专门的咨询过一些基金销售,能不能做一个AA+债券的ETF(类似于股票市场的沪深300ETF)?他们的回答是不行,这个产品涉及一系列的麻烦。

所以,这个问题一直是信用债市场的一个痛点。此外,我也问过其他的投资经理,要是有这样的产品是买信用债还是买AA+债券ETF?他们的回答是,当然选择后者。

不难想象,一旦市场上出现这种产品,整个债券市场的生态将会发生巨变:只要不想通过个券获得超额,每家投资机构将不再需要庞大的信评团队;债券投资经理的视角将更加宏观,通过存单、利率债和信用债ETF来搭配组合承担的流动性风险、久期风险和信用风险。

由于信用风险工具的匮乏,目前的债券市场还是保持一个上下结合的模式:在处理流动性风险和久期风险时,依靠宏观视角和宏观工具;但在处理信用风险时,还是不得不下沉到各个行业,各个企业——个券的集中度还是太高。

牛刀杀鸡的解决办法

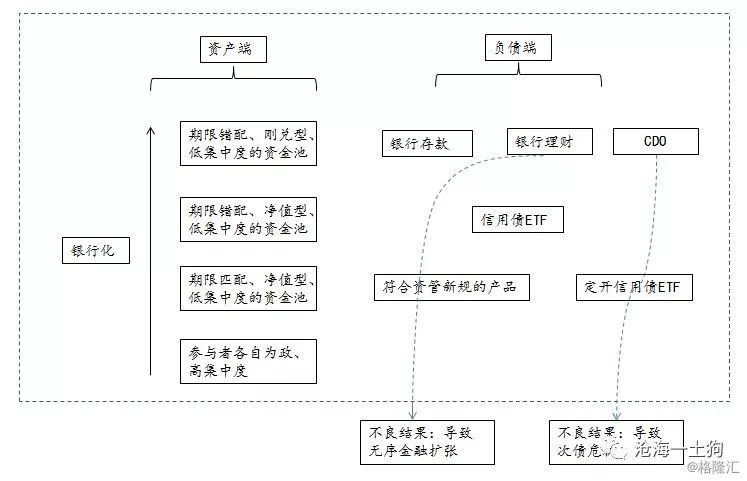

在影子银行横行的年代,我们曾经解决过这个问题,那时候的方法就是银行理财。搞一个大的资金池,然后,再以理财的形式卖给非银机构或非金融部门。但是,这种模式太过激进,它们本质上就是银行,最终导致了一轮无序金融扩张,迎来了监管部门的强力监管。事实上,还有其他的折中模式,具体见下图,

图三:不同类型资金池的流动性层次

如图三所示,在2014-2016年,我们缓释信用的方式极其极端——期限错配、刚兑、低集中度的资金池。在这种银行模式下,即便贷款(或非标资产)不良率达到1.6%甚至更高,该模式也能正常运作。相对于债券不到0.5%的违约发生率,理财资金池可以买任意评级的债券。这就是那段时间信用利差可以大幅度压缩的核心原因。

但是,资管新规要求资管产品期限匹配和净值型运作,这彻底地颠覆了传统的理财模式,把影子银行打落尘埃。整个影子银行的银行化层次发生退化,一下子从最高的层次滑落到最低的层次。

事实上,我们前文所述的信用债ETF也不符合资管新规要求,开放的信用债ETF不符合期限匹配的要求,只能把它做成定开的产品。

结束语

通过分析不同类型资金池的流动性层次并结合过往经验,我们不难得出以下结论:以期限错配的刚兑资金池解决信用利差的问题,有点牛刀杀鸡的意味。它最终会导致流动性的大幅度泛滥,制造系统性金融风险。

事实上,除了2014-2016年的“资产荒”,2008年的“次贷危机”也给我们提供了类似的教训,而且,这个教训更为深刻。它们扩充流动性的模式就是CDO的模式,每个CDO产品就是一家微型的银行,满足期限错配、优先级刚兑、资金池运作这三个核心特征。加诸CDS的增信作用,CDO产品的优先档的流动性直追银行存款。最终的结果大家也都看到了,它催生了房地产泡沫,导致全球金融危机。

理财模式的影子银行,是一种中国特色的影子银行,它的基本要素也是期限错配、刚兑、资金池运作——每家银行就是一个大的CDO产品,理财就是CDO的优先级。相对应的通道业务、委外业务,则是这种模式的重要补充部分。

放任理财无序扩张势必导致“次贷危机”那样的金融风险,然而,把期限错配和刚兑全部打掉,又有点过分紧缩的味道,这很可能激化信用债的流动性问题,市场参与者又进入了各自为政、高集中度的模式。所以,适度的折中才是解决民企“融资难、融资贵”的有效途径。开放式的信用债ETF就是一个不错的办法,至少资管机构购买信用债不必那么胆战心惊了。

银行,晴天借伞,雨天收伞。这与道德无关,由激励机制决定。为了有效地解决问题,道德绑架是没用的,还得从激励机制上想办法。

ps:数据来自wind,图片来自网络

ps:大概是2018年最后一篇了,没啥好总结的,也不想总结。从后视镜里,我们看到的总是确定性,往前看又模模糊糊一片。往后看到的历史数据越多,我们掌握历史规律的错觉就越严重,我不想干这种蠢事情。研究历史并不能给我们提供多少经验,只是给我们壮胆罢了。面对不确定性的未来,敬畏之心和前行的勇气同等重要!

End

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员