从债券违约、股权质押危机到疫苗造假、“阴阳合同”等风险事件不断发酵,业绩与估值“双杀”似乎成为最主要的关键词。

2018年是资本市场风险突袭的一年。

记者研究发现,在风险因子围攻下,纾困驰援正在展开,民营企业融资迎来回暖,“至暗时刻”或已微露曙光。

透析违约大数据

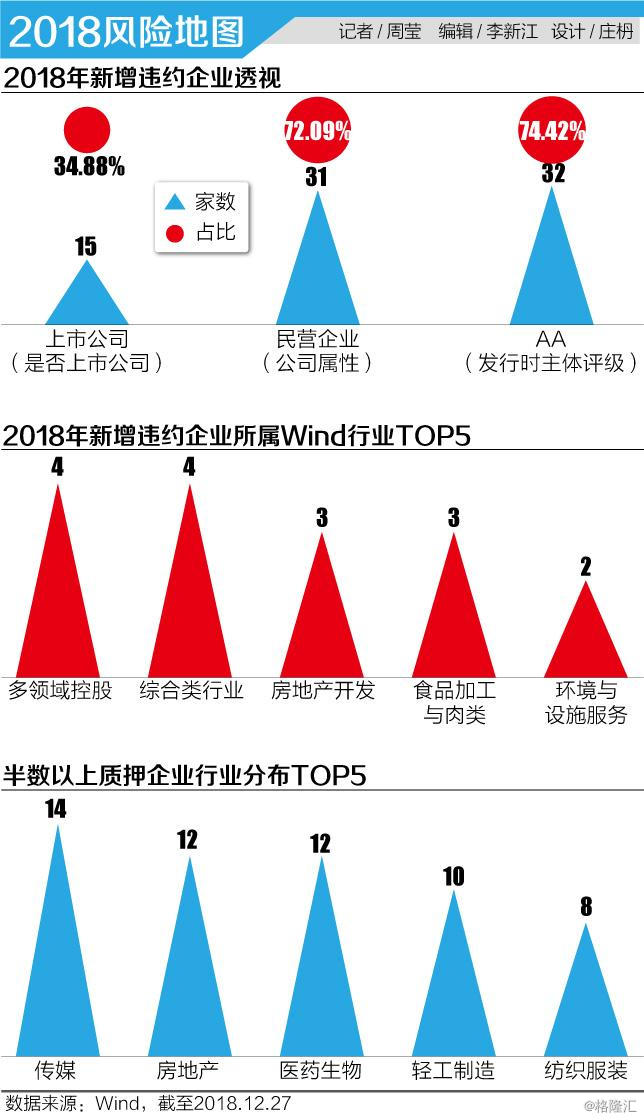

根据本报记者统计,截至2018年12月26日,年内共有118只债券出现违约,违约金额1154.51亿元。

违约金额是去年全年数据的3倍之多。同时,2018年新增违约企业主体达到43家,同比增长291%。

一位信用债研究人士对本报记者坦言,“这一年是信仰打破的一年。”

其逻辑是,本来大家买债对上市公司背景的发行人相对看好,认为其安全系数较高,但是今年连续多家上市公司的暴雷导致整个市场集体陷入怀疑。

据本报记者梳理,今年新增的43家违约发行人主体中有15家是上市公司,占比35%,而相比之下,2017年首次违约企业中只有*ST保千(600074.SH)一家上市公司。

这15家上市公司包括宏图高科(600122.SH)、雏鹰农牧(002477.SZ)、中弘退(000979.SZ)、华业资本(600240.SH)、盛运环保(300090.SZ)、利源精制(002501/SZ)等。

根据记者统计,永泰能源今年违约债券数量有16只,债券余额共计142.3亿元,是15家上市公司中规模最大的。数量其次的是*ST凯迪,该公司共有5只债券违约,总额34.37亿元。

15家上市公司中,有三家房地产开发类公司,其余则涉及工业机械、广告、环境与设施服务、新能源发电等。

总体来看,今年新增违约的43家公司中,综合类行业以及多领域控股类公司最多,各有4家;其次则是食品加工与肉类及房地产开发行业,各有3家。

民企债风波

根据21世纪经济报道记者统计,年内违约的民营企业债券有97只,债券余额共计891.55亿元,数量占比达到了74%,所占比例比去年全年再度提升一个百分点。

这意味着,投资者更为偏爱稳定的国企和央企,甚至曾有投资机构对民营企业债券“一刀切”成了奉行的投资红线。

“那段时间市场对民企融资‘一刀切’并不理性,且可能使得部分个券招致错杀,但低等级信用债内部仍是一个分化行情,资质差的企业风险依然高企。”12月26日,华南某公募基金固收总监表示。

事实上,今年出现违约的多只债券都曾是不少机构追逐的高收益债的代表。

在本报记者今年跟踪的多个信用债违约案例中,不少机构都涉及其中不止一只债券,面对接二连三的违约压力,这让这种以往受欢迎的标的迅速被打入冷宫。

“在以往‘借新还旧’的模式下,很多企业通过高杠杆急剧扩张,而随着金融去杠杆的进行,‘借新还旧’难以维持。”某私募机构债券基金经理受访表示。

由于市场机构不约而同的对民营企业债券收紧,民企债推迟发行甚至发行失败的案例则开始增多。

21世纪经济报道记者研究显示,今年以来截至12月26日,共有733只债券推迟或发行失败,计划发行规模合计4453.81亿元。其中发行主体为民营企业的债券有100只,计划发行金额492.8亿元。

其中最为知名的就是PPP明星企业东方园林发债受阻的事件。今年5月,东方园林公告相关债券发行规模仅为0.5亿元。

有一个真实的投资写照是“AAA买不到,AA没人要”,而“高等级、短久期”也早就成了市场一致的投资准则。

随之而来的是10月份开始政策陆续落地支持民企融资,推出了多种民营企业债券融资支持工具。根据记者研究,多方扶持之下,民企融资也在四季度回暖。

违约债务处置缓慢

虽然有了政策加持民营企业融资已经出现缓和,但是未来信用债市场的违约风险是否还会继续扩散,却是当下市场不得不重视的一个话题。

“花式违约频现,有用火腿肠还债的、有任性随意延期的,而市场对发行人的这些行为又没有行之有效的约束。”前述机构人士表示。

本报记者从一家上市公司获悉,该公司正在与机构洽谈延期事宜,“散户的兑付,机构的展期”。

曾经机构间的业务生态也出现了变局。

根据21世纪经济报道了解,今年违约金额较高的上海华信国际集团有限公司(以下简称“上海华信”)、永泰能源、新光控股集团有限公司(以下简称“新光控股”)、中国华阳经贸集团有限公司(以下简称“华阳经贸”)等公司均尚未开始偿还违约债券。

数据显示,上海华信当前有11只债券违约,本息合计294.18亿元,其次是永泰能源及新光控股,违约债券本息合计分别为156.42亿元和87.81亿元。

从方案来看,一般违约公司都成立了债委会,进行相关的处置工作。

以永泰能源为例,根据其近期披露的处置进展,公司成立的资产处置工作组正在加紧资产出售工作,其中华能延安电厂49%股权项目已完成资产评估并经双方确认,正在配合受让方办理备案及股权转让审批手续;金融投资类项目已完成审计评估工作,正在与意向投资者接洽;英国核电(毅昇公司10%股权)项目正在与意向投资者进行沟通。

此外,其控股股东永泰集团和北京能源集团有限公司正在推进重组工作,现场工作已经基本结束,但尚未制定重组方案。

事实上,数据显示,今年截至12月26日有13笔违约债券的兑付记录,兑付本金的仅有6家。这6只债券包括在2016年5月违约的“11蒙奈伦”以及今年违约的“15中安消”、“17美兰机场SCP002”等。

股权质押纾解

以往上市公司依托“股价支撑”,通过股权质押在二级市场狂揽资金。但,故事已经戛然而止。

21世纪经济报道记者统计数据显示,截至12月26日,年内共有163份关于上市公司股东质押股份触及平仓线或者跌破平仓线以及被动减持等相关公告发布,其中涉及的上市公司共有74家。

按月统计,6月份公告股权质押相关平仓事项的上市公司数量最多,共有23家;其次则是2月份,有15家。

对应来看,上证指数在6月份下跌了8.01%,也是今年月度跌幅最大的一个月,其次则是10月和2月则分别下跌了7.75%和6.36%。

以6月的23家上市公司为例,其中包括湖南发展(000722.SZ)、联建光电(300269.SZ)、中南文化(002445.SZ)、西陇科学(002584.SZ)、华谊嘉信(300071.SZ)等公司。其中华谊嘉信等公司股东的质押则已经发生了被动减持。

根据披露,该次强制平仓的股数为11.14万股,占上海寰信持有华谊嘉信股份的0.53%,占公司总股本的0.016%。

愈演愈烈的质押风险让上市公司陷入困境。有数据显示,有近97%的上市公司发生过股权质押,“无股不质押”甚至成为了写照。

记者数据显示,截至12月26日股权质押比例超过70%的上市公司还有15家。质押比例最高的是藏格控股(000408.SZ),质押比例为77.96%,其次是银亿股份(000981.SZ)和贵人鸟(603555.SH),质押比例分别是77.43%和77.14%。

分行业来看,质押比例最高的藏格控股所属行业是化工业,而质押比例70%以上的15家公司中,非银金融、轻工制造、计算机及商业贸易行业均有两家上市公司,此外涉及的行业还有化工、纺织服装、传媒、采掘等。

不过,随着各地纾困行动的进行,不少上市公司的质押风险已经有所缓和。据中国证券登记结算有限公司数据显示,截至12月7日,全市场质押股数为6374.42亿股, 市场质押股数占总股本9.94%, 市场质押市值为4.55万亿元,较6月29日的5.47万亿元已经降低了16.78%。

个股黑天鹅扫雷

“疫苗之王”*ST长生的疫苗造假事件无疑是2018年度A股市场最大的黑天鹅。

根据本报记者了解,*ST长生股价断崖式下跌的同时,相关疫苗概念股甚至医药板块也受到波及。数据显示,疫苗事件后*ST长生股价暴跌,收获创纪录的32个跌停板,股价最低点较疫苗事件发生前下跌了89%,市值缩水212亿元。

一片声讨之下,监管层的退市新规发布,更着重点出了对重大违法行为的“零容忍”。

10月16日,国家药品监督管理局和证监会分别发布公告,对长生生物疫苗造假进行处罚。

12月11日,*ST长生公告称,已收到深圳证券交易所重大违法强制退市事先告知书,深交所拟对公司股票实施重大违法强制退市。后续,深交所将根据相关规则作出对公司股票实施重大违法强制退市的决定。此外,证监会对长生生物及相关人员给予警告及相应罚款。

事实上,长生生物突发黑天鹅引发了众多机构踩雷。今年半年报的持仓数据显示,有75只基金持有*ST长生,持股总数2382.55万股,占流通股的比例为4.74%。不少基金公司在事发后直接将*ST长生估值调整为0。

除了*ST长生之外,另一家退市股中弘股份也在今年创造了一个新的纪录。

由于股价连续20个交易日低于一元,中弘股份成为第一家因此退市的上市公司。

危机自去年12月底开始,中弘股份首先是被爆旗下子公司出现债务利息未能按期支付构成违约,随后今年3月,中弘股份的私募债又出现违约。

12月17日最新公告显示,中弘股份及下属控股子公司目前累计逾期债务本息合计金额为114.64亿元,全部为各类借款。

从8月15日开始,中弘股份股价开启了一元以下时代,随后几次波折,但最终仍未能解除退市困境。12月21日,中弘股份股价收报0.24元。在退市整理期交易30个交易日(12月27日)后,公司股票将被摘牌。

这家曾经风光的房地产公司,可能到了尽头。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员