中国粮油控股(00606):海外收购序幕来开,期待涅槃

作者:朱昉晨

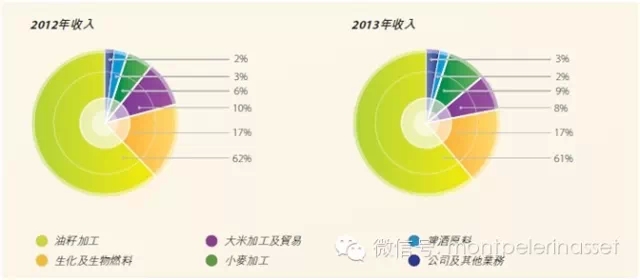

中国粮油控股有限公司是中粮集团成员企业,致力于成为农产品加工行业、生物质能源和生物化工产业的领导者,成为中国快速增长的食品行业的一站式原料提供商。公司从事油籽、生化及生物燃料、大米、小麦及啤酒原料的加工及销售业务,主要产品为植物油、燃料乙醇、淀粉、甜味剂、大米、面粉、面条和面包、啤酒麦芽及动物饲料等。

业务分析

油籽加工业务

中粮是国内最大的植物油和油籽粕生产商,主要品牌为福掌柜、四海、喜盈盈、谷花。2013年中粮销售植物油358.8万吨(+23.9%),油籽粕540万吨(-14.2%),实现收入575亿港元。

随着城镇化的推进,将继续支撑居民对蛋白的终端需求,在禽类规模化繁殖的前提下,油籽粕有望迎来较大需求增长。而随着国家食品安全监管日益成熟,中粮的高品质产品有望引来溢价,故此公司看好未来油籽加工业务的发展。

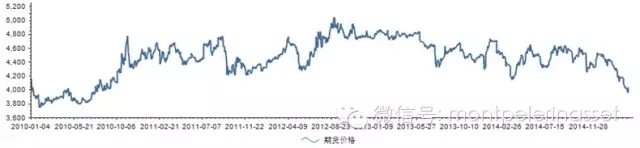

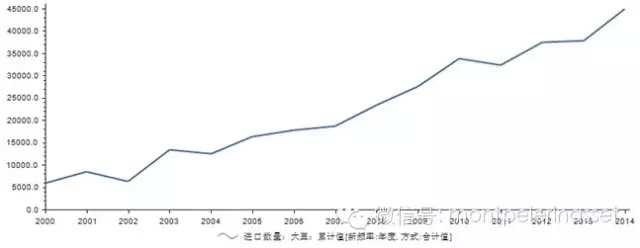

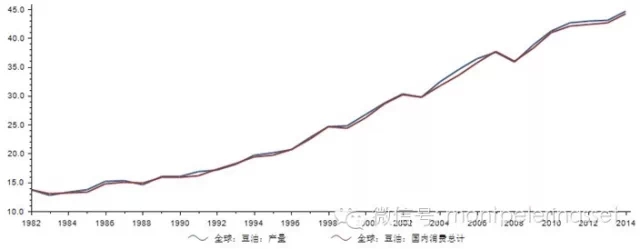

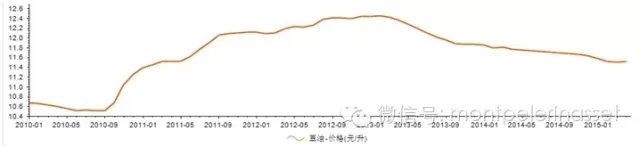

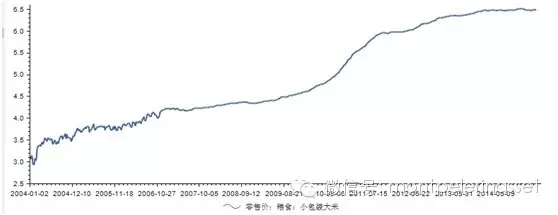

上游来看,大豆进口数量近年来呈现高速增长态势,对应着中粮下游产品植物油销售数量的增长;而对比大豆原材料价格和豆油、花生油价格发现,花生油价格相对比较平稳,而豆油却持续走低,然而大豆价格在2013-2014年间并无出现线性下跌的走势,作为中下游的中粮势必在油籽加工业务方面毛利率下降明显,2010年中粮公布年报显示油籽加工业务毛利率为1.7%,此后并未披露该业务毛利率,我们估计该业务目前毛利率会在0.8%-1%左右。2014年公司错误预判大豆走势,在年初高价进口了大量大豆,然而下游豆油价格持续走低,且期货套保系统并没有对冲风险,所以引起了净利润7.75亿港元的亏损。

生化及生物燃料业务

2013年中粮生化业务收入89.65亿港元,同比增长2.7%。玉米淀粉销量145.5万吨(-9.3%),甜味剂销量57.8万吨(+64.9%),不过玉米淀粉需求没有明显增长,故此价格依旧低迷。甜味剂受蔗糖价格下跌影响,价格一路走弱。

生物燃料业务收入65.491亿港元,其实燃料乙醇销量41.7万吨(+13.3%),无水乙醇和食用酒精销量18.3万吨。

随着汽车保有量迅速增长(截至2014年底,我国机动车保有量达2.64亿辆,其中汽车1.54亿辆;机动车驾驶人突破3亿人,其中汽车驾驶人超过2.46亿人),特别是新能源汽车的爆发性增长,燃料乙醇将迎来需求加速,公司看好未来燃料乙醇业务的盈利能力。

玉米淀粉方面,上游的玉米产量增速明显,超过消费量,将压制上游玉米价格;而从卓创农产品价格指数方面可以看出玉米淀粉自2015年起上升明显,使得玉米加工的中粮能两头收益,提升毛利水平。甜味剂方面,上游的白砂糖和下游的甜味剂价格都有所回升,涨幅类似,能保持原毛利水平。燃料乙醇方面,虽然公司看好新能源车爆发增长带动燃料乙醇需求,不过目前以燃料乙醇作为汽车燃料并不是我国市场主流,故此燃料乙醇的未来需求增长存在不确定性。该业务总毛利水平预计维持在10%以上。

大米加工及贸易业务

中粮是中国最大的大米供应商,出口商及进口商,旗下有福临门、五湖、金盈等品牌。2013年中粮大米业务收入77.449亿港元(-12.7%),内销108.1万吨(-29.3%),外销28.9万吨。值得一提的是,受惠于产品结构优化及工厂运营成熟,毛利率从6.2%上升至8.3%。

中粮大米占据市场份额5%左右,虽处于行业领先地位,但远未形成控制力。公司计划丰富销售渠道,进一步加大市场份额。同时公司希望通过高端品牌“福临门”来提升业务业绩

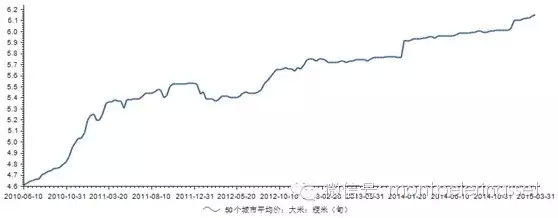

大米方面,早籼稻价格上升明显,而小包装大米和粳米价格却没有相对程度的上升,所以预计中粮2015年在大米毛利率方面会有所下降,预计在8%左右。销量方面在2013年后国内大米消费量出现明显上升,故此2015年中粮在大米方面收入有望迎来一定程度的提升。

小麦加工业务

中粮是中国最大的小麦加工商,销售面粉、干面、面包等产品,旗下品牌为香雪和福临门。2013年得益于小麦价格上涨和需求增速,公司收入85.602亿港元(+45.7%),面粉销量177.1万吨(+36.7%),干面销售上升30.3%,面包销量上升16.9%。

小麦业务方面扩充产能,新建工厂是公司的工作重点。未来成本消耗与产品结构优化将得到改善,同时公司将发挥面粉与下游业务的资源共享优势,来巩固行业的领先地位。

小麦加工业务方面,小麦价格持续走低,而小包装面粉以及标准面粉价格创出历史新高,预计2015年中粮小麦加工业务方面毛利可达到12%-15%左右,销量方面近年来中粮销售渠道拓宽,2015年销量有望达到180-200万吨的水平。

啤酒原料业务

中粮是中国领先的啤酒原料供应商,主要从事麦芽生产与销售,内销与销往东南亚地区。2013年公司收入21.701亿港元,麦芽销量49.5万吨。公司通过发挥供应链优势,提升运营效率,有效降低生产成本,保持行业较高毛利率。

公司认为未来啤酒消费将向中、高端升级,对高品质麦芽的需求将使公司的业务如鱼得水。

啤酒原料方面下游的啤酒产量方面保持平稳,且公司预期的中、高端啤酒市场还未成熟,故此上游麦芽价格可能波动较小,该业务保持原毛利水平15%。

公司大事

2014-10

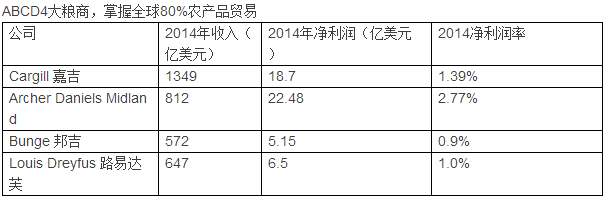

中粮集团联手厚朴基金、国际金融公司、淡马锡、渣打私募股权投资等财务投资人进行联合投资,收国际粮商荷兰尼德拉、来宝农业51%股权,中粮集团与跨国投资财团的投资比例为60%:40%,由中粮集团控股。两次并购完成后,中粮集团资产超过570亿美元,营收合计633亿美元,仓储能力1500万吨,年加工能力8400万吨,年港口中转能力4400万吨,年粮食经营量1.5亿吨。

荷兰尼德拉收购价格:约14亿美元

尼德拉1920年成立于荷兰鹿特丹,是全球知名的农产品及大宗商品贸易集团,年销售额超过170亿美元。目前尼德拉在18个主要进出口国家从事当地分销和国际贸易业务,产品销往全球60余个国家。其优势在于在南美粮源的掌控能力,和种子业务的核心技术

来宝农业收购价格:16.4亿美元

来宝农业是过去15年全球成长最快的粮食企业,从通过收购全球谷物贸易公司Andre&Co亚洲业务起家,已经逐步建立起具有纵向一体化、完整产业链的商业模式和覆盖阿根廷、巴西、乌拉圭、巴拉圭、中国、印尼、南非、乌克兰等40多个国家和地区的全球资产网络。过去几年,来宝农业通过集中新建和收购,在以南美、黑海为代表的粮源产地和以亚洲为代表的终端市场均布有油脂压榨厂和精炼厂,全球粮油加工能力有较强基础。来宝农业的大豆、糖、咖啡等产品在南美和全球市场有一定份额。2013年度,来宝农业经营量达到4500万吨,销售额超过150亿美元

2014-1

旗下蒙牛收购雅士利51%的股权,联合推动奶粉业务。31.75 亿港元增持现代牧业,扩大奶源储备。

2014-3

为配合国家“一路一带”经济战略的落实,2014年中粮在与柬埔寨(签订10万吨进口大米贸易备忘录)、泰国等周边国家政府合作项目中,发挥国家粮食进出口贸易主渠道作用,涉及大米贸易量100万吨,。两项贸易总金额超过六亿美金。

2013-12

中粮增资附属公司佳悦国际3.84亿港元(码头项目、仓储项目及蛋白饲料加工项目),增资中粮黄海4755万港元(大豆加工以及油脂深加工项目),增资中粮钦州6800万港元(主要生产“福临门”、“福掌柜”、“福之泉”、“香谷坊”等品牌食用油,“四海”牌豆粕、菜粕等粮油产品)

2013-3

华粮集团整体并入中粮集团。华粮集团的粮食收储、物流设施体系纳入中粮集团的整体战略布局中,与中粮集团的“全产业链”协同互补,从而不断地提升中粮集团的行业地位。

厚朴基金

- 2008年厚朴联合淡马锡出资3亿美金(厚朴1.5-2亿)通过买入香港龙铭投资控股公司的三年期可转债,成为一家蒙古铁矿石企业的实际控制人。

- 2009年携手中粮以每股17.6港元,总价61亿港元入股蒙牛(中粮70%,厚朴30%=18.3亿港元)20%的股权,2012年以22亿港元退出,3年赚的3.7亿港元

- 2009年以1.69港元/股,55.4亿港元接班苏格兰皇家银行手中中国银行32.4亿H股

- 2009年联合多家投资集团,以4.2港元/股拿下美国银行手中135.09亿股中国建设银行H股股份,总价高达73亿美元

- 2010年厚朴联合2家中资企业1.1亿美元购永晖焦煤20%的股权,2011年厚朴美元基金所持1.63亿股半年禁售期届满,按每股3.92元出售。套现6.38亿元,完成后,厚朴持股由9.277%降至4.977%,即约1.89亿股。

- 2010年投资美国德克萨斯州某页岩油企业,具体金额不详

- 2010年11亿美元投资美国天然气生产商、独立能源企业切萨皮克能源

- 2010年撮合中石油32亿美元收购阿根廷最大私人石油公司50%股权

- 2010年与淡马锡以2.47亿美元投资雨润食品(厚朴1.65亿美元)4.3%的股份

- 2011年参与小米第一轮融资

- 2014年以每股0.42AUD的价格总值6100万澳元持有Paladin至少15%的股份

- 2014年与挚信资本共同领投蘑菇街超过2亿美元

竞争对手

Archer Daniels Midland

ADM于1905年成立于美国,总部位于伊利诺伊州狄克多市,原生是Archer Daniels,通过不断地资本积累于1923年收购美国亚麻籽产物公司后更名为Archer Daniels Midland。此后一直在美国本地发展,至80年代已成为美国本地粮食巨头之一,1983年进军香港,1986年欧洲扩张,2000年正式进入中国,通过不断地收购,ADM现已成为美国最大的大豆压榨商(商场份额30%-35%);美国最大的湿玉米加工商(市场份额约50%);全球最大的谷物和油籽联合加工商;全球最大的乙醇生产商;美国最大的玉米原料添加剂生产商(市场份额60%);美国第二大面粉生产商(市场份额23%);美国第二大谷物储运商;美国第三大干玉米加工商(其子公司Krause Milling占市场份额10%);全球第五或第六大谷物出口商(市场份额9%)。ADM每年生产的面粉足够烹制160亿块面包,每年生产的豆粕足够喂养130亿只小鸡,是整个美国每年吃掉的烧鸡数量的两倍。

值得一提的是ADM对控制市场价格、商品套利和投机有着丰富的经验,早在1974年就通过控制大豆价格让美国政府损失1900万美元,1995年ADM操纵玉米糖精和赖氨酸市场,赚得数亿美元。ADM董事会副主席曾是巴菲特的儿子,因反垄断调查,引咎辞职。

ADM至今在超过140个国家拥有470多个粮食采购地点,280多个加工厂,40多所创新研发中心,2500艘驳船,27400节铁路车皮,600辆卡车,1300辆拖车和52艘远洋船舶。

总结ADM的发展战略,关键在于其“以农产品加工为核心的,兼具收储、物流、贸易的全产业链闭环”模式。ADM将自己定位于产业链的采购、存储、加工和销售环节,是农户和全球消费者之间的链接者。公司首先在加工环节建立核心能力,以收储、物流和贸易作支撑,最终建立起竞争优势和协同效应,达到对整条产业链的整体控制。

ADM在中国的布局主要集中在益海集团,该集团在国内直接控股的工厂和贸易公司已超过40家,另外还参股鲁花等多家国内著名粮油加工企业,该集团油籽年压榨量达1000万吨,油脂年精炼能力300万吨,分提能力达100万吨,出口豆粕占全国年出口总量的70%以上,是国内最大的油脂、油料加工企业集团之一(金龙鱼、鲤鱼、胡姬花)。

Bunge

邦吉集团是 1818 年成立于荷兰阿姆斯特丹的农业和食品企业,公司业务涵盖化肥、农业、食品业、糖业和生物能源 4 个方面。目前公司是巴西最大的谷物出口商,美国第二大大豆产品出口商、第三大粮食出口商、第三大大豆加工商、最大油料作物加工商。除了粮食加工与出口,邦吉还将营业范围扩展到了纺织、化肥、油漆以及银行等行业,工厂和业务遍及巴西、美国。

邦吉起家于20世纪70年代,首先公司将总部从荷兰迁至更接近欧洲中心的比利时,逐渐掌握欧洲市场的话语权;接着随着荷兰的殖民地越发扩大,公司将总部迁移至世界大豆主产地巴西,完成对巴西市场农业的垄断。1918年之后公司进入美国市场,逐渐掌握市场份额,并于1999年再次迁移总部至美国约怀特普莱恩市,2001年在美国完成上市。2000年和ADM一起进入中国市场。

值得一提的是,邦吉在南美的话语权非常强大,1946年阿根廷总统胡安·裴隆试图去压制邦吉及其它一些国内粮油的垄断,并成立了贸易促进会,然而1955年以邦吉为首的巨头控制选举权,将胡安·裴隆赶下台,解散了贸易促进会。1973年,裴隆重返治政舞台,为达到目的,他又着手成立了国家谷物委员会,委员会还没正式成立,又被邦吉赶下台。裴隆的妻子艾薇塔在裴隆去世后,不故多方反对,成立了国家谷物委员会,1年后被推翻,自此,阿根廷谷物及肉类出口被邦吉为首的名营企业完全垄断。并且邦吉的执行官在离开邦吉后多成为阿根廷的经济部长。

邦吉的发展策略为建立起“种子-化肥-耕种-护养-收割-储存-运输-加工-销售”的全产业链,也就是“农资+农场+终端”产业闭环模式,通过与农民合作,为农民提供高效化肥,提高农民的生产水平;利用自己的贸易网络,引导农产品进入市场,再通过自身的运输、销售(在主要城市兴建港口)优势,逐渐掌握世界粮食的话语权。

邦吉在中国的行动比较隐秘,较为熟知的就是邦吉在中国建有四座油籽压榨厂,年大豆加工能力在1000万吨左右。

Cargill

嘉吉集团与1865年在美国Iowa成立,公司从储运业务起家,随后进军农业,并涉足工业、金融业,逐渐成为全球第一大私人控股公司,全球最大的谷物贸易/出口商(市场份额25%,相当于嘉吉每年出口5290万吨谷物,合21.1亿蒲式耳);美国最大的谷物仓储商(拥有340个仓库);全球最大的棉花贸易商;美国最大的玉米生产及高蛋白饲料生产商(主要集中在子公司Nutrena Mills);美国第二大湿玉米加工商;美国第二大大豆压榨商;阿根廷第二大谷物出口商(市场份额10%);美国第三大面粉生产商(市场份额18%);美国第三大肉类包装商(市场份额18%);美国第三大猪肉包装/屠宰商;美国第三大商业家畜养殖商;法国第三大谷物出口商(市场份额15-18%);美国第六大火鸡生产商。嘉吉饲养着35万头猪,1200万只火鸡以及3.12亿只烤鸡。在美国,嘉吉拥有420条驳船,11艘拖轮,有两艘巨型内河运输船舶航行于五大湖区,12艘远洋运输轮船,2000个铁路罐车及2000个公路油罐车。嘉吉及其子公司管理着800个加工厂。在美国拥有500个营业部,海外有300个办事处。业务范围涉足世界60多个国家和地区。

1865-1899年间,嘉吉随着美国西进运动,美国铁路网的延伸,不断寻找谷物产地,并于1925年扩张到加拿大、荷兰、南美等国家,业务拓展到食品业、大豆加工、种子、植物油等,并于同时期进入芝加哥金融商品交易所核心地带,嘉吉在1930年就引入无线电沟通网络,使其在效率上大幅度领先于同行。1950年后嘉吉扩张至欧洲,进入食盐领域。1975年后进入肉食业、钢铁、石油贸易、机械业、五金业等领域,与各种政府、农场以及ADM有着密切的合作。2000年后公司进入中国市场,快速占据农业产业链最高层,并进入玉米、塑料等领域。

嘉吉的策略是以供应链管理为主(Nistevo的物流网络,利用Ntstevo的基于互联网运输执行力,提升物流效率,精细库存管理),风险控制为辅(期货套保,嘉吉公司在世界60个场所布有全球联线(GPS)的通讯卫星,具有瞬时可知各国的谷物情报和天气信息的情报收集能力,其能力堪比美国中央情报局)打造的农业贸易帝国。

值得一提的是嘉吉对价格的敏感,风险的控制远超其他3大巨头,曾经一度因为掌控美国玉米价格被逐出期货市场。嘉吉拥有一个强大的私人股权投资部门——嘉吉价值投资(CarVal Investors),在全球范围内对不良贷款、破产证券和房地产进行收购和重组。此外,它还拥有自己的对冲基金,该基金的总资产超过100亿美元,名列世界最大对冲基金之列。许多华尔街知名交易员、银行家和基金经理都曾在嘉吉的投资部门工作过。嘉吉还经营着一家美国排名前20的商品经纪公司,这家经纪公司在芝加哥及世界其他市场都有经营,比华尔街上的大多数经纪公司大得多。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员