编者按:2018年12月11日,由格隆汇打造的“决战港股2018——海外投资系列峰会”第二场在深圳举行。众多优质上市公司高管前来与投资者零距离面对面沟通。为了让更多投资者深入了解上市公司,精准捕捉未来的投资机会,格隆汇为您整理了这次上市公司路演的演讲,以飨格隆汇诸君。

以下是李氏大药厂(00950.HK)CFO邹耀明先生的演讲全文:

我先介绍一下李氏大药厂,2002年在香港的创业板上市,上市以后我们更专注在研发,再加上引进国外的一些产品,所以在2010年的时候我们通过引进产品跟自己的研发的成果,我们在2010年成功转到主板,目前公司的员工有1100人左右,其中有差不多200个是研发人员,我们的强项主要在临床的开发,有一个很大的临床的团队。我们从研发生产销售一条龙的,这个也是比较有特色的商业的模式。

我们目前主要的收入来源就是六大品种,包括有前三个引进产品,我们还是有自己专利的产品,另外还有11个在销售的小的品种。如果从公司的不同的产品的研发,其实我们也可以分成是一般的药品的研发,还有特别是从眼科、肿瘤科,因为这两个品种都是未来前景比较好的品种,但这两个品种开发的时间比较长,像肿瘤科,最近大家也听过溶瘤病毒等产品,这些产品在未来会是很大的品种,但因为这些品种需要时间开发,所以我们也把它单列出来,其实我们自己在公司也把这两个部分重组,也希望重组以后逐步把这些公司独立在一级市场融资,最终分拆上市。我们也有做医疗设备的,其实我们有一个投资,是有两个小的品种,包括小的无针的麻醉药的小设备,另外我们现在也在开发连续性的血糖监测仪,这些在未来也会逐步的把它上市的。

另外就是罕见病的,心血管的,前段时间我们在美国也收购了美国的一个产品,我们会连同我们在台湾的品种,我们也会组成肺部疾病药物的研发公司。

我们公司的财务情况,在前三季度的时候,我们的销售比去年同期增加了15.6%,净利润是1亿9700多万。今年在收益增长方面我们比较明显,在过去两年我们的销售增长比较平,2017年开始有点好转,2018年回到较正常的增长,我们在研发费用也花了不少的钱,因为我们其实从药监局的改革,从2015年开始,我们后面的很多产品都拿到临床批准,因为这些审批都已经拿到了,所以我们必须要把这些产品开发,我们在这两年研发费用部分也增加了非常多,所以净利只能是比较平稳的增长了。

为什么我们现在是处于一个比较特别的一个情形?我们公司是既有一个稳定的收入,通过六大产品的销售,我们有稳定的收入,同时我们在后面有超过50个,准确点说应该是58个品种在研发的阶段,所以我们现在是两种的商业模型混在一起的,在市场上看到有些公司专注销售,可能会有很好的增长,也有一些公司可能是没有营收的,不断把钱花在研发里面,专门在研发新药公司,是有两种不同类型的,李氏大药厂目前是处于两种合在一起的,所以是一家看起来有一个还可以的营收的增长的公司,但是好像没有什么净利润增长的公司,所以为什么我们在2018年的前一段时间我们也逐步的安排把我们的一些特别是比较长期一点的像肿瘤科眼科的公司,我们希望把研发的分支逐步独立起来,我们希望把这两个事情分的更清楚,一方面也可以通过子公司的融资逐步分开,可以让它们有足够的财政资源,把临床的事情做起来。同时也是对上市公司来说也可以节省一些资源,这样的话,我们通过这些节省下来的钱找一些新的项目,新的项目更接近能上市的品种,这是我们后面的安排,现在已经逐步往这个方向实现。

这里面就是再细的看一下,我们还是比较平稳的销售的情况,大概是一半左右是原有产品,一半是专利产品。毛利率维持在66%-67%左右,比过去的72%-73%稍微低了一些,但是这里对我们来说我们也在这些产品上面做更多的工作,包括我们从降成本这块我们会做很多功夫,比如引进的产品,我们怎样把一些成本可以降低,比如我们把引进产品的一部分拿到南沙生产线里面生产,比如说外包装,甚至我们直接在南沙工厂生产这些产品,我们的产品也会有改良,像立迈青,目前从市场来看,我们觉得产品的降价比较困难,应该是说怎么样去控制我们成本的能力,要怎样把这件事情发挥出来。这里面是前三个月,跟我们前几个月情况是差不多的,从产品的销售比例、毛利率的情况都是差不多的。

这里面是收益的对比,我们曾经有一段时间在2015年、2016年的时候比较没什么增长的,但是从2017年的下半年开始,已经看到销售回到比较正常的增长,从产品来说,有些老产品可能相对来说增长比较慢一些,但是上也有一些品种有30%-40%的增长,像这些产品还是有很多空间,因为我们目前产品的渗透率还没有达到非常高的水平,我们自己判断这个空间还是挺大的,我们在2017年的时候安排怎样把我们的销售团队进一步的改革。

这是单列的第三季度的情况,也是一样的,有一些产品增长比较好一些。从费用来看,销售费用,我们在2014年开始,我们在这方面的控制还是比较明显的,你们会看看这个销售费用从2014年的30%以上,一直控制到现在是20%以下,这里面我们也做出了很大的努力,怎样把整个销售的效率可以提高,接下来其实我们也会在这方面可能会逐步的加强,当然这个比率来说,可能目前在17%-18%的水平,我们觉得也差不多就在这个水平,接下来我们希望加大我们的团队,特别在我们直销团队可以有所加强,增加人员,同时也希望可以拉动我们的营收的增长。

研发费用,这比较明显了,因为过去2014年、2015年占比只有4%左右,但是从2015年以后,2016年、2017年就很明显了,这也跟国家的审批的政策比较大的改变有关系,过去很多研发项目可能要等个几年,排队排个几年,现在基本上都没什么排队了,按照流程走的,很快就批下来,所以这些批下来的项目都必须得开发起来,所以为什么我们在投入这块也是增加的比较快。

如果连同资本化,我们公司有临床的,我们按照准则,我们全部放到费用去,我们在二期、三期临床项目,也会资本化,放在无形资产里面,连同无形资产,在前九个月,我们已经超过了1.8个亿,也占整个营收的接近21%,这是比较高的比例,刚才我也重复了为什么我们很积极的是把我们其中的一些项目要单独独立起来,进一步让他们能融一些钱,逐步分开上市,现在已经有50几个项目在进行,以我们目前的公司,要维持这么多项目的研发,其实是非常不容易所以我们也希望通过跟一些投资人引进一些基金进来,共同开发,共同承担一些风险,然后共享后面的利益,这样的话,我们希望这几十个品种都能够有资源,一个一个把临床做起来。

这里简单介绍一下,这是老厂了,是合肥,我们以注射产品为主,现在也逐步把一些新的品种完善,主要还是做注射的为主。新的广州南沙,这个厂房比合肥大十倍,口服、眼科这些都已经做完了,大家有兴趣的话,有空也可以安排到广州看一下,我们现在也把细胞毒口服胶囊做了,我们接下来会做简单的医疗器械。

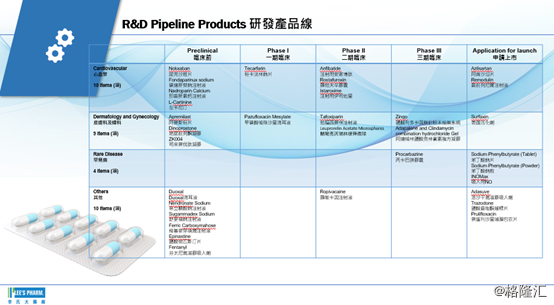

研发的产品线,这个看的比较清楚,我们说的58个不同类型的一个研发的品种,这里面其实会看到像心血管、皮肤科、妇科、罕见病以及其他项目,每个阶段都有一些品种在进行,然后我们看到在右手边已经申请上市的一些也有差不多这里是9个,所以我们希望在2019年的时候可能起码有4-6个,我们希望这些都可以审批出来,我们可以再安排这些产品上市。

像肿瘤科、眼科相对来说需要时间比较长,目前还没有产品申请上市,唯一比较接近的可能是肿瘤科,肿瘤科有一个溶瘤病毒,目前是三期临床,主要做晚期肝癌的治疗。后面是一些具体的项目,总体来说,这些项目都要比我们手上在卖的品种潜力要好,像有心血管、高血压、罕见病,在中国很多早产婴儿都需要一氧化氮这个东西,目前在整个市场都没有医药级别的,这个是我们从美国引进过来的,接下来审批完成的话,就可以把这个产品引进到中国。这是肿瘤科和眼科产品研发的产品的介绍,眼科要花更多的时间,更多在临床前的一些产品。

接下来我们觉得整个前景相对比较稳定,当然从最近来看,市场来说,包括带量采购这些政策,肯定对行业来说是一种挑战了,但是我们会继续的把控制成本的能力发挥出来,我们可以控制合理的销售的价格。我们觉得后面的一些销售的增长,如果有更多新的产品来说,还是有更快的新的增长。未来几年,我们对研发费用我们还是有大幅度的增加,需要通过我们接下来融资的工作,把这些钱都安排好,最关键我们希望把肿瘤和眼科的研发活动跟我们目前李氏核心生产销售部分逐步分开,大概就是这个介绍,谢谢。

下面是Q&A环节。

Q1:第一问题是关于溶瘤病毒的,从2005年安柯瑞获批之后,国内药企也有许多开始licence-in,包括恒瑞、天士力也都有在做。现在市场上安柯瑞和T-vec销售情况并不好,是什么原因?李氏大药厂也是目前国内临床进展最快的,已经进入III期,想问下具体情况?预计什么时候可以上市?国内的市场空间有多大?联合用药具体是什么情况?

A1:我们引进这个产品的时候在2009年,差不多九年了,当然失败的例子也非常多,我们做的600例里面已经收了超过350例,目前的情况因为它是全球的多中心的临床,所以还没有结果,我们年初的时候都在谈从整个临床的成本我们还是会增加一些,因为我们碰到一些问题,在参与临床的病人里面,我们要给他提供终身使用索拉非尼这个药,因为临床是50、50,一半是口服的,一半是注射的,后面还是口服的索拉非尼,所以在增加的成本里面,我们考虑到病人的寿命会稍微延长一些,现在唯一知道的只有这一点点。不过整个项目600例里面只要出现420例死亡,这个临床就结束,目前我们看起来如果这420例的一半,到了210例的时候,我们可以做一个中期的数据做一个分析,这样的话我们估计在2019年下旬还是有可能会有这样的中期的数据。这样的话我们可能对整个溶瘤病毒对晚期肝癌的并人到底是不是有明显的延长,到时候会比较清楚,这个时间点的配合,我们也希望还有一个产品叫PDL1,我们会做三个一期临床,我们选的三个适应症都是比较小一点的,我们估计可能在2019年左右还是会把这些病人收回来,如果PDL1一期临床有一个结果,溶瘤病毒的中期的数据也能出来的话,我们接下来就希望直接提一个联合治疗的方案,因为大家都知道不管结果是怎样,其实单用并不是最好的结果。

Q2:第二个问题想问研发费用这块,我们今年研发费用非常高,不算资本化的话,达到18%了,国内药企也就是6-8%,龙头也就10%,我们明年还会保持今年的这个水平吗?另外明年Capex是什么程度?

A2:李博士是很专注研发的老板,我们研发费开支占我们20%的营收,看起来这个比例非常高,但是也没办法,必须要做,所以我们预计在未来的一个时间,2019、2020年,我们的研发费用的比例还是会上去,怎样解决这个问题呢?我们把所有肿瘤科的产品都放在这里,我们眼科也会有眼科公司,还包括了眼科的生产线,这两块,我们希望争取在明年的上旬,如果我们可以做私募,我们融到足够的钱,再把公司往前走12-18个月,这样的话,我们有可能,在2019年底的时候我们就会把这些公司按照香港的新的上市规则,我们可以把这些公司安排分拆上市,这也是实际的需求了,因为我们其实如果再往前走的话,其实肿瘤科研发的费用是非常高的,所以我们必须要通过这种方法融足够的钱,并且我们公司的市值今天可能是30几个亿吧,我们手上有这么多好的品种,从子公司层面,如果按照大家看研发公司的估值,我们希望怎样把这些产品的估值战争发挥出来,所以有今天的安排。未来研发费用从比例上肯定往上的,不过我们有一些新的投资人分担这个风险及费用,所以在净利润这块有些会补回来。

Q3:公司相对来说主要贡献产品比较有限,管线设计领域比较多,当时做管线的设计的考虑基于哪些点?

A3:公司起家的时候主要以研发为主,一开始的因为资源比较有限,所以做的产品都是以心血管的为主,后面的安排都觉得因为心血管的产品相对来说从销售的角度,相对来说没有像肿瘤眼科那么容易做的,市场的竞争也非常大,所以当时为什么2009年李博士引进了溶瘤病毒,但是都没有人谈这个溶瘤病毒,这个安排上面从一开始就有这样的想法,从不同的适应症,我们做一些管线上的安排,因为两个阶段,一开始可以说我们是机会主义的,因为不是所有品种我们都能拿回来,比如皮肤科很好,我们做一下,一直到前两年开始,我们可以更专注,因为李氏在海外已经有一定的知名度,在管线上面,所以我们可以选择一些我们觉得合适的品种,当然在这里面,因为我们的营收还没有跟上,不像一些大的公司,他们的10%几已经是我们10倍的资源,我们今天也没有一个水晶球,58个项目,我不知道哪个好哪个不好,我们希望跟别人共担风险,分享利益,我们看58个有哪些能出来,如果有一半能出来,对我们的帮助都很大,哪怕我们的权益没有一半,只要把新的产品带到市场,本身就是一个好的事情。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员