这几天,一则“天津男子海外杀妻骗保3000万”的新闻刷爆网络。

根据微信公众号“津云”发布的一篇题为《天津男子给妻子买3000余万保险后普吉岛杀妻,女儿仅20个月大》的文章(现已删除)所述,天津一名男子给妻子购买3000余万保险后,带着妻女去泰国普吉岛旅游,并在一家私密性较强的别墅酒店将妻子残忍杀害,后伪造现场向岳父母撒谎称“妻子溺亡”。

最新的媒体报道证实了上述消息的准确性。《新京报》报道称,12月11日上午,天津警方称,涉事男子涉嫌诈骗,已立案。中国驻泰国宋卡总领馆表示,普吉当地警方已控制该名男子“协助调查”。11日下午,死者家属表示,死者张红(化名)遗体已于11月10日运回国内火化安葬。

在现行的法律框架下,虽然男子为妻子投保了超过3000万保额的寿险,但只要司法部门证实死者确系男子故意杀害,相关保险公司不需进行任何赔付,由于投保时间较短,甚至不用返还保费,目前完全可以高枕无忧。但保险公司没有损失就是最好结果了么?很显然,从该个案中,依然可以看到保险公司风控当中的诸多弊端,而这些弊端伴随一次又一次的骗保案件刺痛着观者的神经,成为了危及行业社会形象又一隐患。

天津男子涉嫌“杀妻骗保”,保额超过3000万元

对于保险业内人士而言,《天津男子给妻子买3000余万保险后普吉岛杀妻,女儿仅20个月大》一文中最引人关注之处莫过于涉嫌杀妻的天津男子为死去的妻子投保的那累计18份寿险保单以及累计超过3000万元的保额。

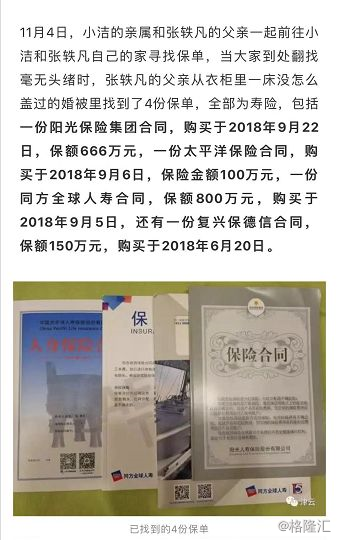

根据文章内容,在事故发生后,死者家属在死者家中翻出四张寿险保单,涉及阳光人寿、太保寿险、同方全球以及复星保德信四家公司,累计保额高达1716万元。

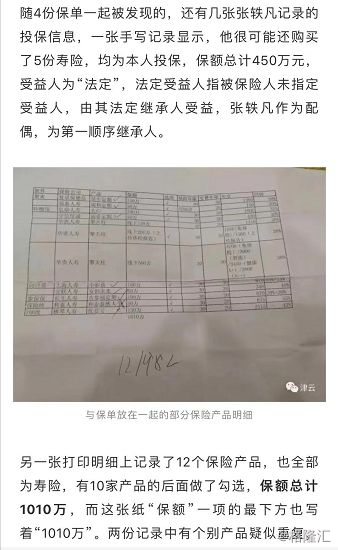

而除上述四份纸质保单外,天津男子还留有一份手写记录,显示其还为妻子投保了5份寿险,累计保额450万元。

另外一份打印明细上更是记录了12份保单,其中10份有人工勾选痕迹,累计保额1010万元。

按照文章的梳理,死者丈夫在事故发生前的数月之内为死者投保的寿险保单多达18份,累计保险金额达到了3326万元。

而这还不是全部,文章称,后续仍有其他投保记录被发现。

慧保天下就文章中涉及的保单咨询多家保险公司品牌部人士,不过大多没有回复,打印明细所载的几家公司中,有公司表示确实有相应投保记录,但也有华贵人寿以及横琴人寿人士回复表示,并没有相应的投保记录。其中一位人士推测,该明细所载可能只是一份投保计划,其中部分保单但并未实际进行投保,或者说投保并未成功。

保险公司大概率不会产生损失,但公众显然并不这样认为

根据《新京报》的最新报道,《天津男子给妻子买3000余万保险后普吉岛杀妻 女儿仅20个月大》虽然已经被删除,但情况基本属实。

12月11日上午,天津警方称,涉事男子涉嫌诈骗,已立案。中国驻宋卡总领馆表示,普吉当地警方已控制该名男子“协助调查”。11日下午,死者家属称,死者张红(化名)遗体已于11月10日运回国内火化安葬。

虽然司法部门尚未给此案最终结论,但经过媒体的报道,每个人心中显然都已经有了答案。目前死者家属最为关心的是,涉嫌杀妻骗保的天津男子会否被引渡回国内被处以极刑,而其余人关心很重要的一个方面是,这超过3000万的保险金额最终会如何处理。

《保险法》第二十七条规定:

投保人、被保险人故意制造保险事故的,保险人有权解除合同,不承担赔偿或者给付保险金的责任;除本法第四十三条规定外,不退还保险费。

第四十三条又规定:

投保人故意造成被保险人死亡、伤残或者疾病的,保险人不承担给付保险金的责任。投保人已交足二年以上保险费的,保险人应当按照合同约定向其他权利人退还保险单的现金价值。

从目前公开披露的信息来看,男子为妻子投保的所有寿险保单,投保时间只有几个月,这也就意味着,一旦司法部门确认死者确实为丈夫所杀,所涉及的保险公司是不需要进行赔偿的,且不需要退还保费、现金价值等等。保险公司不会有任何损失。

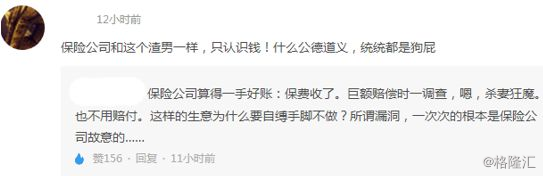

但公众似乎并不认为保险公司是无辜的,新京报的一篇评论文章《普吉岛骗保杀妻案:谴责渣男,别让保险公司跑了》,在谴责犯罪嫌疑人的同时,也将争议的矛头直指保险公司。于是在下面的评论中,慧保天下看到了大量的对于保险公司的谴责:

有人不懂《保险法》,认为即便投保人杀害了被保险人,保险公司依然具有赔偿义务,因为还有其他受益人:

有人怀疑保险公司动机,认为保险公司在保费冲动之下,根本就缺少核查投保人是否具有杀人骗保嫌疑的动力。确实,按照目前《保险法》的规定,一旦确定是投保人故意杀害被保险人进行骗保,只要投保不满两年,保险公司甚至不用退还保费。

更有甚者,认为保险公司存在核保不严的情形,导致被丈夫投保巨额保险之后,妻子仍不知情,以至于惨案发生,保险公司因此应该承担连带责任:

保险公司风控问题亟需检视:严禁代签名、强化互联网保险风控、加快保单信息互联互通建设

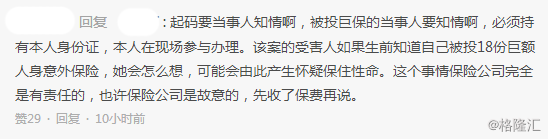

当然,如上文所述,在现行的法律框架下,一旦司法部门证实被保险人确系投保人所故意杀害,保险公司并不需要承担任何的赔偿或者其他义务,甚至连可能存在的调查成本都很低,只要几家保险公司核保人员简单交流就可以做出初步判断。即便退一万步,真的需要赔偿,直保公司所需要承担的也只是很小一部分,往往再保险公司才更加紧张。但很显然,在舆论的发酵之下,此事依然引发了公众对于保险公司社会公德的再度探讨。

当保障型保险越来越普及,保险产品可投保金额越来越高,保险公司显然有义务强化核保,减少故意骗保案件的发生,莫让风险保障产品变成风险来源产品。

从案例中可以看到,保险投保环节中仍然有多个环节有待强化风控。

截图自知乎

严禁代签名

文章中提及,目前死者家属认为死者对于自己成为被保险人一事并不知情,因为他们认为3份有签名的保单中,被保险人字迹与死者字迹存在差异。如果未来果真证实保单存在伪造签名行为,相关保险公司即便不赔偿,或也难逃监管机构的处罚。

虽然现行《保险法》第三十四条明确规定:

以死亡为给付保险金条件的合同,未经被保险人同意并认可保险金额的,合同无效。按照以死亡为给付保险金条件的合同所签发的保险单,未经被保险人书面同意,不得转让或者质押。

但在保险公司业务人员实际展业过程中,为快速签订保险合同,很多人并未严格执行有关规定,代理人代替投保人签名甚至篡改如实告知,投保人代替被保险人签名的现象比比皆是。这样一来,销售效率虽然提升了,但是却为保险公司风险管控埋下隐患。

值得注意的是,为最大程度降低各种不规范行为,监管部门曾出台《保险销售行为可回溯管理暂行办法》,要求对各个渠道的关键服务环节进行 “双录”,即录音录像,但实际操作中,依然常常是上有政策下有对策。而且很重要的一点是,“双录”更多针对投保人,并不包括被保险人签字这一环节。此次大案发生,显示保险行业强化签名真实性管理刻不容缓。

强化互联网保险风控

可以看到,文章中提及的18份保单,大部分都是通过网络渠道进行销售的,虽然其中几家公司已经证实并不存在相应投保记录,但不需要面对面签单的互联网保险渠道显然已经成为某些心怀不轨之人重点关注的渠道之一。

近些年来,人身险市场竞争不断加剧,缺乏线下渠道的中小新公司竞相抢占互联网渠道,纷纷推出保障型产品,主要产品类型涵盖定期寿险、重大疾病保险、意外险等。这些产品的出现,大大丰富了消费者的选择,且与大公司相比,性价比优势明显,消费者只需较少的保费就可以撬动较高的保额。

与此同时,在互联网平台如何强化风控成为一个重要课题。慧保天下小编通过几个互联网保险平台尝试为家人投保寿险产品,发现并不成功,因为平台往往只能给本人投保,但意外险产品则往往可以很方便地为家人投保。在杀人骗保案件频发的当下,这显然也是一大风险漏洞。

加快保单信息互联互通建设

杀人骗保或者自杀骗保案件很大一个特点就是在事故发生之前的一段时间内投保人往往会集中大量投保高保额保险产品,但遗憾的是由于缺少行业统一的保单数据平台,保险公司并不能事先了解投保人投保的实际情况,只能依靠事故发生后不同保险公司之间的交流来进行确认。这种信息上的不对称显然才是杀人骗保案件发生的根源所在。

当然,近年来,行业在构建统一数据平台方面还是有一些进展的,例如中国保险行业协会就在2018年推出了“保险万事通”,消费者通过该平台可以查询到其投保的大部分保单;与此同时,中保信也在积极发力,但很显然,现阶段行业统一数据平台的发展水平仍难以满足行业实际的业务需求。

电影《盲井》剧照

2003年捧得诸多大奖的电影《盲井》,讲述的就是两个生活在矿区的闲人通过制造矿难赚钱的故事,取材于中国1998年三大特大矿洞诈骗杀人团伙案,郑吉宽团伙(致死110人),潘申宝团伙(致死28人),余贵银团伙(致死38人)。虽然并不涉及保险,但其中所暴露出的社会现实以及人性之恶,至今令人发指。

现实残酷,保险的重要性更加凸显,但目前做的依然不够,诚如横琴人寿行政总监王立川所言:

真正意义上的保险是人类良知和智慧的完美融合,是在现实世界中,通过商业手段践行慈悲心怀的最优选择。由此引申的,应该是同质可保风险原理,应该是更严格的核保,以确保对大多数人公平。但当下的环境,显然没有做到这一点,加上部分公司缺乏有效的外部沟通,以及理赔环节的过于高冷和不负责任,更加恶化了这个行业的社会形象。

从行业的发展来看,这个个体的悲剧,也许会成为这个行业踏上“保险姓保”之路上的一个小小的里程碑。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员