作者:国信银行王剑

来源:王剑的角度

又是一个点评金融数据的夜晚。

根据今天披露的数据,2018年11月,M1创下了1.5%的同比低增速,直追2014年1月的1.2%。

我们拉出近几年的M1同比增速的时间序列,发现它经历了一轮大起大落,从2014年初的低位开始,慢慢启稳,然后在2015年一飞冲天,并在2016年7月创下25.4%的增速,然后又掉头向下,一路下行,起到2018年11月创下1.5%的低位。

而这整个期间,M2同比增速则是处于一个缓慢下行的趋势当中,没有出现大幅波动。

正如我们所学到过的那样,M1的主体是企业活期存款,外加一小部分M0。M1是M2的一部分,两者增速为何出现如此大的差异?

显然,这几年经济形势有起有落,似乎也解释不了这么大的M1增速波动。

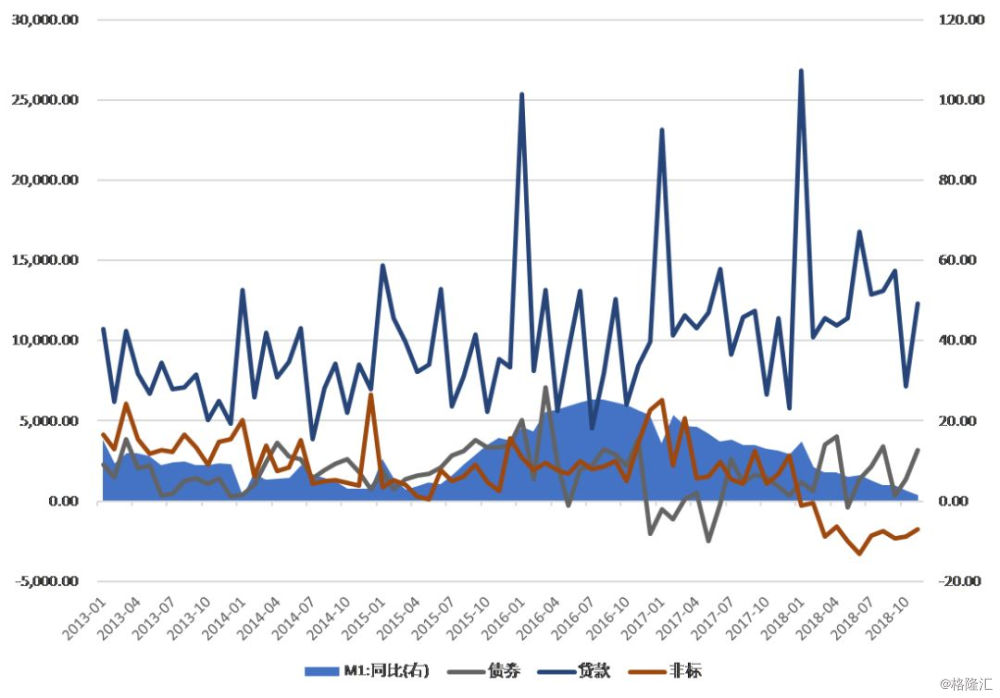

我们再把近年每月的M1同比增速(图中右轴。单位:%),和当月社融中的信贷、非标(信托贷款+委托贷款)、企业债券放到一起(单位:亿元),似乎能发现点什么。

按理说,要想发现问题,似乎应该动用计量经济学的方法。但因为时间关系,我们直接目测,或者简单计算M1同比增速时间序列与另三个时间序列的相关系数。很显然,M1同比增速的变化,似乎与非标最为同步。

这为我们暗示了答案。

然后,再用大表哥经典的M2分解方法,一探究竟。

由于数据的可得性,我们只能拿2018年10月底的数据来分析(11月底的数据尚未发布完毕)。10月末,M1同比增速为2.7%(而M2为8%)。

为保持数据一贯性,我们对M2取旧口径(即不包括零售货基),则10月末同比增速为7%左右。然后,我们再把这7%的同比增长率,换算为同比增量,为11.5万亿元。也就是说,2018年10月末的M2,较去年同期末增加了11.5万亿元。

然后,我们把这11.5万亿元的增量,按两个维度分解,一是余额结构,二是来源结构。结果如下:

先看右边,是M2的来源。这12个月期间(2018年10月末比2017年10月末),M2共增加11.5万亿元,其中,个人贷款派生了7.2万亿元,对公贷款派生了8.1万亿元,同时其他渠道却回笼了4.1万亿元的M2。其他渠道主要是银行表内投放非标、非银、委外等。很显然,今年信贷其实是给力的,只不过金融去杠杆太猛,其他渠道被压降,大幅回笼了M2。

再看左边。当然,个人贷款并不必然形成个人存款,因为个人借款人领到钱,最后可能拿去买车买房,或者参与其他投资或消费,货币不停流来流去,永不眠,最后在2018年10月末刚好沉在某企业的活期账户上,即计入M1。同样,企业拿到的贷款,也可能拿去发工资,形成了个人存款。不管怎么流,反正这12个月期间新增的11.5万亿元的M2,最后是有6.3万亿元是增在个人存款账户上,2.1万亿元增在企业定期账户上,仅有1.2万亿元增在企业活期账户上。

所以,M1只可怜巴巴地增加了2.7%,即1.4万亿元(企业活期+M0)。

然后,我们把左右两边结合起来看。这12个月,企业部门通过银行信贷或发债给银行自营,一共从银行那里领到7.9万亿元,但同时,却要偿还4万亿元左右的非标等(银行表内投放非标、非银、委外等,一大部分是最终投给企业的),最终全年存款仅增加3万亿元,分别存在定期、活期账户中。日常经营中还会把钱付给个人部门,当然也会从个人部门收到钱,但这两者似乎恰好相抵消,实现平衡。

个人从银行那获取信贷8.1万亿元,通过消费、投资付给企业的钱,刚好和从企业那领到的工资相抵消。然后,还有一部分用于投资证券或理财,形成了非银存款约1.6万亿元,最后还留下了6.3万亿元的存款。看来,虽然过得挺不容易,老百姓的钱包其实还是鼓起来的。

结论很明显:金融去杠杆,尤其是非标的回笼,让企业没留下太多存款。

那么,非标主要投给谁的?业内经验,七成投向平台公司,其余一大部分投向地产公司。于是,结论就更明显了:2017年以来,政府开始管控违规举债,很多地方政府平台公司或城投公司开始少借钱或偿还一些非标、贷款,从而拉低了M1增速。

为印证上述结论,我们还可以做一件事情,就是看看过去M1高增长期是什么情况。

挺巧,2016年7月时,也就是M1同比增速接近顶峰的时候,我在前一任职单位的研究团队也刚好做这一分析。当时用的是2016年5月末的数据,当时M1创下了23.7%的超高增速。我们也对M2做出来源的余额的结构分解(单位:万亿元)。

可见,在当时的12个月间(从2015年5月末至2016年5月末),企业部门从银行信贷、债券那获取了超9万亿元资金,同时还从非标业务获取了超4万亿元资金,共13万亿元。然后,它们付出去一部分后,还存下了超过9万亿元存款,其中定期存款仅1.6万亿元,而活期存款存下来了7.7万亿元。

这就有问题了。这些企业,通过贷款、债券、非标拿了13万亿元,都是要付利息的,最后竟然存下了9万亿元,其中7.7万亿元还是活期。这是什么套路?常识告诉我们,一家精打细算的正常企业,是不会做这种事情的,平时留点周转资金之外,不会放着一大笔活期存款同时还付着贷款、非标的利息。

首先,这是5月末的时点截面数据,因此,可能是资金还没来得及花出去(工业生产有季节性)。

其次,这有可能也是反映了地方政府平台公司或城投公司的行为。因为,它们对利润没那么敏感。从上表可见,有高达4万亿元的非标、非银投放,而非标的主要客户是平台、城投。

最后,结论已经比较明确了。2015年以来流动性泛滥,地方政府的平台、城投从信贷、非标大量融资,获取了资金,放在存款账户上(而且不差钱,直接放活期),直接导致了M1增速畸形地高。2017年以来,开始严厉管制地方政府举债,遏制非标,于是这些资金被回笼,M1增速回落。到了2018年,持续的回落,刚好又叠加高基数,于是形成了一个极低的增速。

当然,其他因素,包括宏观经济活跃程度、房地产市场(房屋热销会把老百姓的存款转变为企业存款)、存款的替代品竞争力等,也会对M1增速起落形成影响。但是,我们认为,这些因素似乎并不能解释这么大的波动。

同理,我们也不用担心M1增速过低会导致什么严重后果,因为这只不过是地方政府债务监管的正常效果体现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员