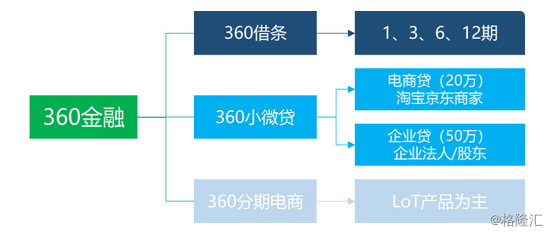

360金融的定位在2018年Q3前以360借条为核心产品,同属网贷平台;在360小微贷和360分期9月上线后,借消费场景加持,获客流量转化提升,在用户画像更细分后定位科技金融平台。

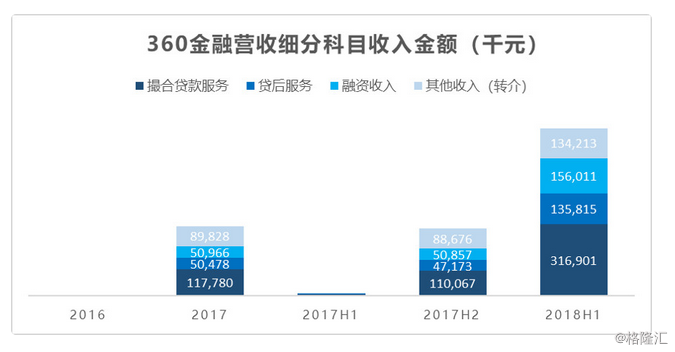

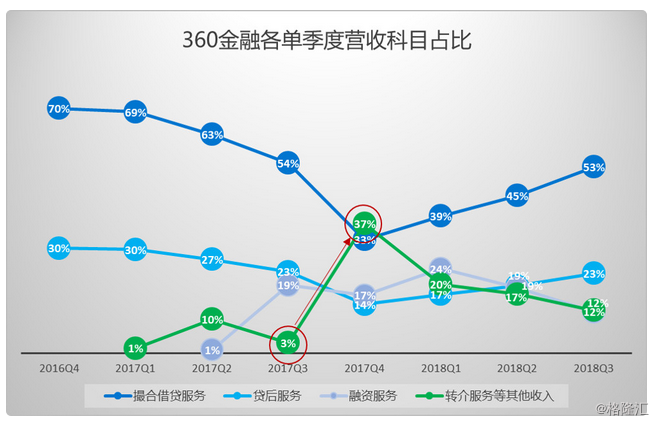

营收的总逻辑中“贷款服务”是主营增长点,收费对象在18年前后由面向C端转向了面向B端资金合作方,收款比例按照提供服务所消耗的成本类型进行分配,收入维持在7:3的恒定比例。

360金融在4Q17产生转介收入占17全年总营收的28%,收入来源是将风险偏好不同的借款人推荐到360贷款导航平台疏散流量。未来随着分流的渠道效率提升,预计会成为重要业绩支柱。

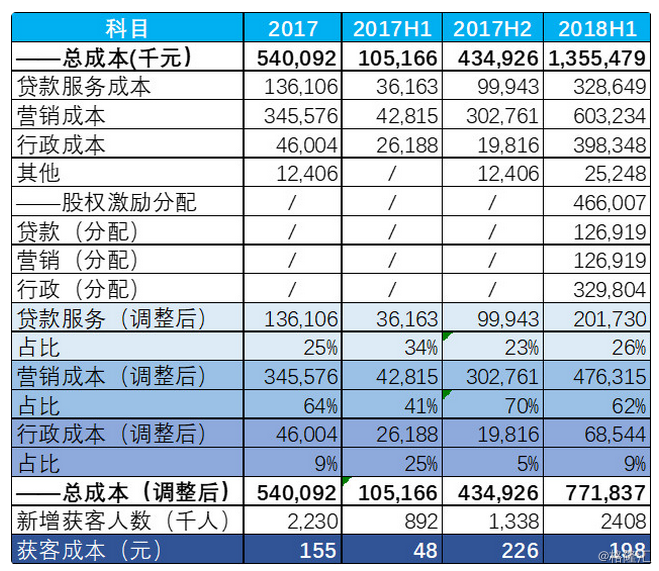

抛开18年H1的4.6亿股权激励对成本的影响,360金融的获客成本由17年的155元/人增加到2018年H1的198元/人,在18Q3时又降低至138元/人,由于成本的大幅降低带来了1.02亿的净利润。

360贷款导航的引流平台上,360借条的日费率和额度都在各类网贷产品中都名列前茅。

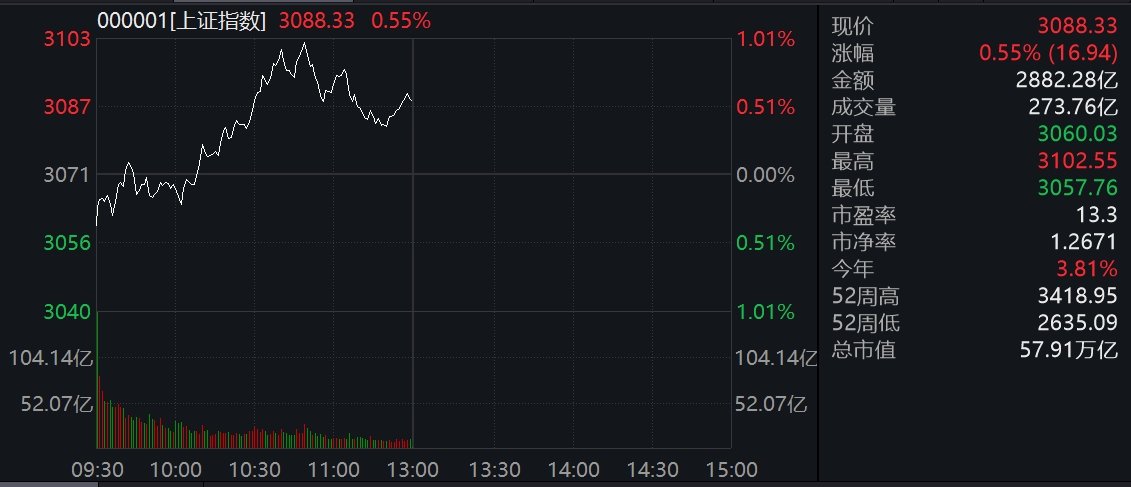

美国东部时间12月6日,360金融确定了在纽交所发行存托股票(ADS)的价格区间,区间范围在16.5美元至18.5美元之间。

募资金融从1个月前递交招股书时的2亿美元下调至5735万美元。在国内互金环境扑朔迷离的前景下,360金融还是决心拿下属于“互联网巨头系”下的科技金融上市头彩。

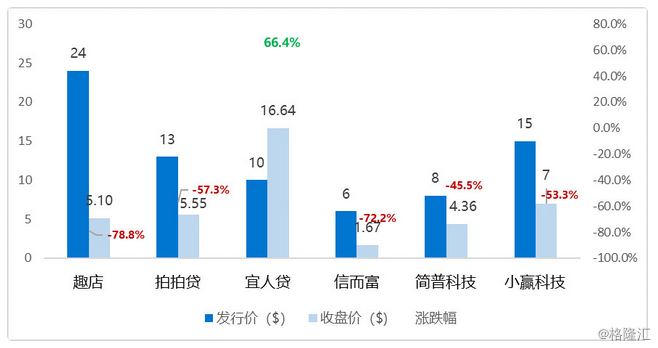

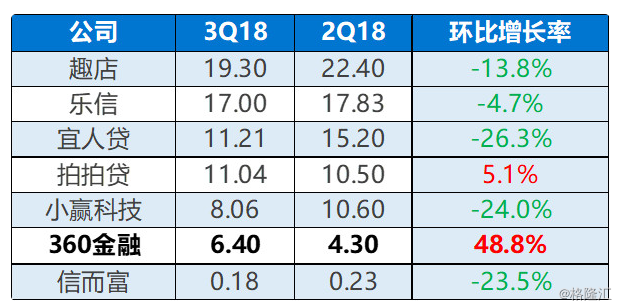

回顾趣店、拍拍贷、信而富、小赢科技等互金企业的业绩表现,近两年登陆境外资本市场的网贷平台在极短的成立时间内业绩都有着爆发式的增长。但现如今大面积的破发,也从另一个层面反映了网贷平台的不确定性和境外资本对国内互金市场的综合考量。

美股的网贷平台中概股发行价及收盘价(美国时间12月2日收盘价)

网贷平台向来是金融科技下最为吸金的领域,但当无人监管的避风港不再温暖,获客难度变得步履维艰时,行业的急剧萎缩状态便被摆在了明面上。

从11月更新的招股书来看,尽管360金融在3Q18已完成1.02亿净利润,但参考其他中概股上市后的表现以及最新一季财报业绩的表现,网贷行业的天花板已经逐渐凸显。

贷款服务收入分配依据7:3比例,面向B端资金方收取服务费

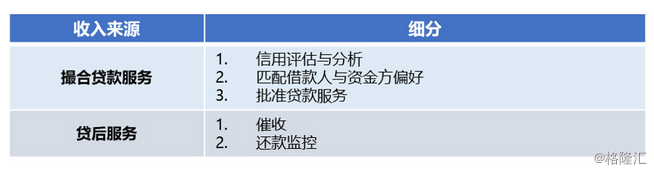

从招股书看营收逻辑,总营收包含以下4个板块:

撮合借贷服务(loan facilitation service)

贷后服务(post-origination service)

融资服务(Financing income)

转介服务等其他收入(Other service fee revenues)

撮合贷款服务和贷后服务是360金融最重要的营收来源,统称为贷款服务。简单来讲,是360金融作为平台让借款人和资金方优化交易产生的服务收入。2017H1/2017H2/2018H1贷款服务占比分别达到89%/46%/64%。

360金融营收科目金额

贷款服务的收入通常是网贷平台的主要营收点。常规性的理解贷款收入是借款人贷款时产生的利差费用,360金额在18年之前也的确是按照这个规则向借款人进行收费。但在141号文件生效后,这部分营收由C端支付转向了B端支付,由资金方直接支付这部分的收入。

这也意味着贷款收入的产生,在18年前后收取的规则是不同的。18年前是参考维度是借款人的单笔借款金额和分期周期限定。而在18年后,由资金方支付,受借款人总体的还款情况直接影响。

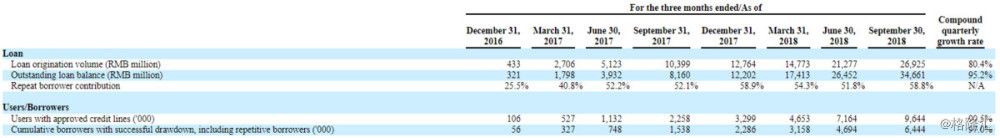

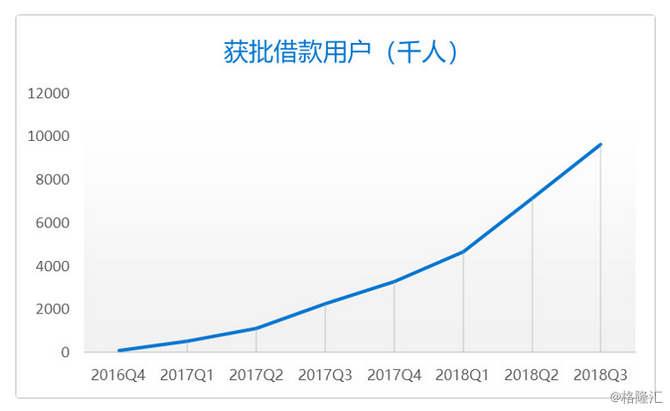

360金融自2016Q4~2018Q3各季度借款情况及借款人数

贷款服务收入细分

“贷款服务”的收入是根据在撮合贷款服务和贷后服务中的所支出成本的比例分配收入,我们将2016年Q4持续到2018年Q3的数据进行整体比较,发现撮合信贷服务:贷后服务保持7:3的比例一直持续了下来。

从细分的内容来看,也说明360金融在借款人的信用评估、匹配程度、放贷服务这三项服务中更受资金合作方重视。而放贷服务直接面向消费者,从放款利率和分期时间上直接影响C端用户的产品体验。

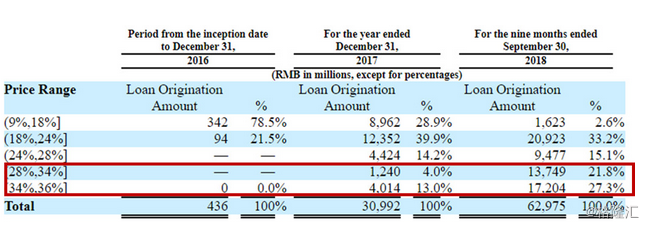

360金融客户放贷年利率及放贷数量

从上表明显的可以看出2018年前三季度只有不到2.6%的借款人获批APR(年利率)低于18%,接近50%的借款人分期APR都高于28%。要知道36%是触及监管红线的APR设定。且综合实际的分期利率和每月等息额度还款来看,这笔贷款实际的复利现金远不止36%。

综上来看,尽管贷款服务作为360金融的主营业务,但整体来看,是受到借款用户规模、放贷量和用户分期所影响的。而吸引用户到平台完成注册并申请贷款的渠道,是影响这类服务的前提。

自家产品360贷款导航分流收入带来业绩质变

除了用平台的身份撮合服务,360金融也有自己的放贷渠道来产生收入,这就是融资收入(Financing Income)。这些贷款由2个来源组成,资金方的钱和360金融旗下的小额信贷公司,简称表内贷款。不同的是,这部分资金方的钱通过合并计划等方式将资金间接贷给借款人。

融资收入在2018年Q3产生收入7600万,占总营收的12%,环比还是呈下降趋势。招股书也明确表示这部分费用未来不会大幅增长。

值得一提的是,表内贷款资金来源的小额信贷公司——福州三六零网络小额贷款有限公司,具备小额信贷牌照,且有两款开发产品,分别是360金融的主要移动端产品360借条和360金服旗下的360贷款导航引流平台。平台引流的性质结合360金融最后一项营收科目爆发式的增长来看,二者关系密切。

最后一项营收科目是包含转介收入在内的其他收入(Other service fee revenues),是把在360借条的平台上资质审核不通过、或风险偏好调性不符合的借款人,推荐给其他平台赚取中间商费用,外加部分违约人的滞纳金。

单季度营收表现及百分比变化

从2017年Q3到2017年Q4,这项收入从181万激增到8686万元,在单季度甚至超越了360金融主营业务的单项收入占比,一跃而成单季度最大营收来源。并在之后保持单季不低于6000万的持续营收。

招股书提到,在2017年和2018年上半年,360金融分别向“北京奇才天下科技有限公司”推荐了710万和570万借款人,获得了8430万元和9160万元人民币的介绍费。而这家公司下所对应的互联网产品就是具有分流性质的“360贷款导航”。

但是相比2017年,18年的人均转介费用明显更贵,一方面是360金融自身的违约率更低,另一方面则是全网贷平台的诉求打破流量壁垒的需求给了贷款导航的分流机会。

招股书里明确提到这部分营收不会是360金融的主营增长点,但从转介的性质来看360贷款导航app的引流背景,再结合2018年以来持续不低于6000万的营收规模。转介收入会是未来支撑360金融业绩的重要支柱。

360金融的致命弯道——采购流量的获客成本

360金融的成本构成不是按照每项业务投入的成本计算。所以在统计时,我们分开看每项成本的费用组成,结合2017年和2018年前三季度的成本占比,以此来找出对360金融成本变化影响最大的因素。

成本组成及涵盖内容细分

根据贷款服务的收入分配规则,撮合贷款和贷后服务根据成本的比例进行分配。从收入规模来看,宏观的比例结构是撮合贷款服务:贷后服务=7:3,比例结构从2016年Q4到2018年Q3都保持恒定。

因此,成本细分中“征信”服务相比较于“催收”和“与借款人沟通”,对总营收和总成本的影响更像是一把双刃剑,通过用户规模的增长、和对用户还款意愿与能力的分析来匹配资金方和借款人。

尽管这把双刃剑对营收看似很重要,但真正影响成本变化的还是营销成本的广告业务。因为广告业务是除了集团内部转化外,最重要的获客方式。

为了不影响分析360金融的成本变化情况,我们拆分出股权激励对2018H1带来的巨大成本影响,单独就业务本身进行分析。

股权激励因素去除后的获客成本及成本比例分配

抛开4.6亿的股权激励分配,可以看出新增的获客成本总体保持着下降的趋势,最高峰出现在了2017年H2的226元/人。结合2018年Q3的最新单季营销成本和新增获客人数来看,2018Q3的获客成本降低至138元/人。

回顾360金融在2017年和2018年上半年的盈利情况,营销成本占据总成本的60%以上,是当之无愧的核心成本。再考虑到该成本主要的商业用途——获客,持续性的走低终于给360金融在2018Q3带来了1.02亿的营收。

但360金融的获客成本并非会持续走低,获客壁垒难度的增高以及广告主广告位的紧张将导致获客需求竞争激烈,并难以维持低水平获客。

增量入口壁垒高,互联网系流量蛋糕难分

招股书中显示,360金融是处于科技巨头背景下排名第五的网贷平台,前四名依次是消费场景结合用户壁垒加持的蚂蚁金服、微众银行、京东金融和百度金融,相对应的放贷产品依次是蚂蚁借呗、微粒贷、京东金条和有钱花。

但从业务体量和实际用户规模来看,不论是背靠7亿年度活跃用户的蚂蚁金服、强绑定消费场景的京东金融、还是微信用户壁垒难以触及的微众银行,360金融都和互联网系巨头下的放贷渠道在业务场景和用户规模上存在不小的差异。

且不说360金融现有的广告投放和获客渠道优势,从未有过获客压力的蚂蚁借呗现在也通过华为手机内置钱包和三星手机sumsang pay获取新流量的转化,打通不同渠道获取存量用户。在消费场景、获客渠道、产品定位上构建自己的护城河。

360金融主要业务及对应特点

拆开360金融的业务线,会发现360借条、360小微贷和360分期电商是360金融切入不同贷款人群的分级产品。分别对应的人群是:18~35岁的年轻人群、企事业法人/股东、淘宝京东的小店商家。其中360小微贷和360分期电商是2018年9月份才上新的产品线。

360分期电商目前主打“手机、数码产品、智能家电”三大品类。与360集团IoT战略结合,在消费金融场景下,360金融选择抢占相对具备优势的智能硬件市场,避开传统电商的其他主营业务。

这样的战略模式却也少不了触碰其他互联网系巨头的蛋糕,代表性的就是小米。小米的LoT和生活消费品业务是除小米手机外的集团最大营收点,2018年Q3达到了10亿元营收。有意思的是,小米也在自己的产品线下布局了小米金融和网贷的业务,巨头之间的博弈围绕流量已经开始了多元业务竞争。

360金融在招股书中多次提到,目前强烈依靠着来自集团的客户转化和数据引流,54.2%的转化率是由集团提供。但回看360金融的资金来源与获客渠道,都在以集团下不同的产品来减轻流量高负担下的引流压力。

360金控成立之初,以网贷平台“360借条”、P2P平台“你财富”、高端财富管理“私银家”为主打产品,后期推出了贷款导航平台“360贷款导航”、股票投资“360股票”等产品。

在360金融单独拆分准备上市后,目前360金控以你财富、360贷款导航和私银家为主要产品。而这三样产品的实体公司在招股书中也有多次出现。通过无利息资金和流量分级给360金融加持。

除了现有消费场景作为新增渠道出现,牌照的获取对360金融也是难以多元化开展经营的重要原因。

在互联网巨头金融系平台开启大范围申请和收割牌照时,奇虎360还在资本市场准备着重回A股的资本运作。在金融领域监管政策宽松期没有尽可能多地获取牌照,后期投入资金规模难免拙荆见肘。

互金的冬天和一级市场一样寒冷

2018的互金变得风雨飘摇,行业内外遭受着不确定因素带来的多重风险。随着上半年备案制整改、合规化去杠杆等密集型考验,外加P2P在18年Q3的接连暴雷,网贷平台不仅面临着资金链不稳定的潜在风险,也在资本市场上飘忽不定。

美股上中概股的业绩表现更加证实了这个冬天的确比想象中寒冷一些。宜信旗下“互金第一股”宜人贷第三季度总营收11.21亿元,YOY下降26%,净利润下降50%;拍拍贷三季度净利润环比增长6.9%同比增长20%,但营收11.04亿元增速略微放缓;趣店的金融业务也有8.9%的营收业绩下滑。

网贷平台的政策敏感度太高,又在短期内经历多次行业洗牌,行业的周期性难以确定。因此,环比增长率(对比上季度)相比同比增长率(对比去年同期)更能看出企业目前的经营状况。

各网贷平台第二、三季度营收及环比增长率(单位:亿元人民币)

尽管有360集团的流量加持,但不论互联网系的科技平台、持牌机构下的衍生产品还是大浪淘沙的互金公司,360金融面对的市场环境都夹杂着不确定性和高风险,从缩水的募资金额就能短暂反应境外资本对国内形势的判断。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员