一、基本面未出重大变故,天誉置业缘何躺枪?

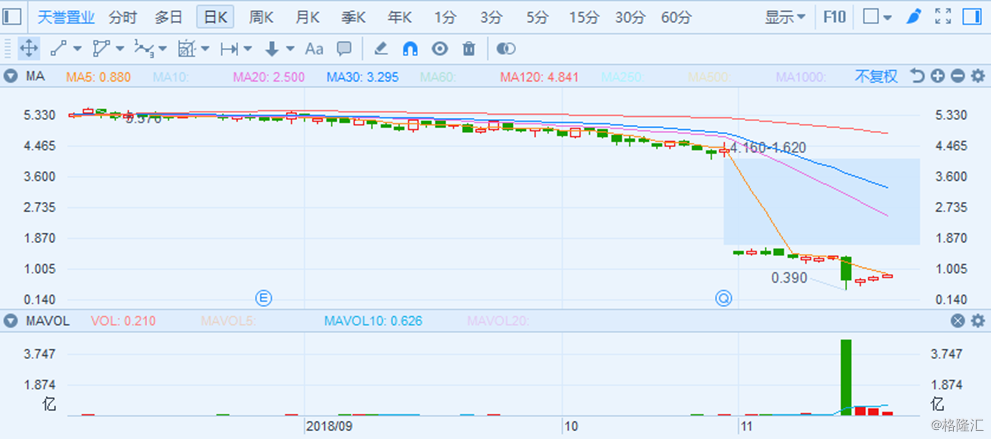

正值天誉置业(0059.HK)这个月进入港股通之际,11月15日公司在资本市场迎来至暗时刻,在港股市场多只股票出现断崖式暴跌的情况下,天誉置业盘中也一度跌近70%,而截至当日收盘股价有所回升最终仍跌49 %,近乎腰斩。

分析来看,这次港股市场多只细价股暴跌,市场焦点主要集中在以下几个方面:

一是此前10月底有消息称,中国证监会限制在港中资券商经营财务业务,要求停止新增业务,现有项目也须待合约到期后结束。有分析认为,若合约无法续期、到期未能缴清欠款或带来斩仓压力,也可能带来香港的三四线股份斩仓潮。

对此市场还有消息指出此次部分细价股暴跌均与金利丰(01031.HK)有关,因金利丰大量持股。而早在9月香港证监会还曾冻结金利丰的客户资产,而该案亦被传牵涉到华融案。

此外市场亦有消息称,暴跌的细价股与"李姓投资者"有关。有熟悉细价股仓位的市场人士表示,这次出事者专门炒卖中国海景及北京燃气蓝天等俗称"北京系"的股份,并且有互控股份的情况,在个别股份暴跌下出现连环爆仓、多只股份齐被强平。

紧接着在11月18日天誉置业发布公告称,公司股份交易的异常波动与公司的经营或财务状况无关,自2018年6月30日以来,公司的经营或财务状况并无重大不利变动,公司同时表示并没有知悉导致价格和成交量波动的任何原因。

由上来龙去脉不难看出,此次天誉置业的暴跌基本已经锁定与基金资金链断裂导致股票连环爆仓有关,而公司的基本面并没有出现重大变化。

面对这种情况往往持仓的投资人会表现的较为恐惧,毕竟股价一泻千里,如若贸然出清,必然损失惨重,如若相信价值不会迟到而继续等待,估计也将要承受漫长的内心煎熬。现在不妨就让我们来一探究竟,看看天誉置业这家公司究竟成色如何?

二、小而美的精品地产 要做城市更新先行者

天誉置业创立于1996年,前身为广州市天誉房地产开发公司,公司于2006年成为香港联交所主板上市公司。过往天誉主要专注在中国大陆发展高级住宅、商业、写字楼、公寓及酒店物业,以及物业管理。不过现阶段公司已经开始从传统地产开发迈向成为中国青创社区运营商,致力建立青年安居乐业的社区生态圈。

回顾公司发展历程,天誉自创立之初即以"做好城市高端房地产服务"作为企业发展理念。公司从首个房地产项目广州天誉花园出发接连打造了包括天誉大厦、天誉威斯汀酒店、天誉半岛等在内的广州CBD中轴的多个城市标杆项目,并赢得了业界和市场的美誉。

作为一家有着20多年历史的地产公司,天誉置业以商业和住宅业务双轮驱动的模式稳健发展。从主营业务来看公司,公司大部分收入都来自于物业销售,其中少部分来自租赁业务和物业管理业务,虽然这两部分的业务体量较小,但却给公司带来了较高的利润率,同时也在公司整体发展过程中起到了较好的协同效应。

既然主业是房地产开发,衡量这类企业的最重要的两个维度当属销售和土储。

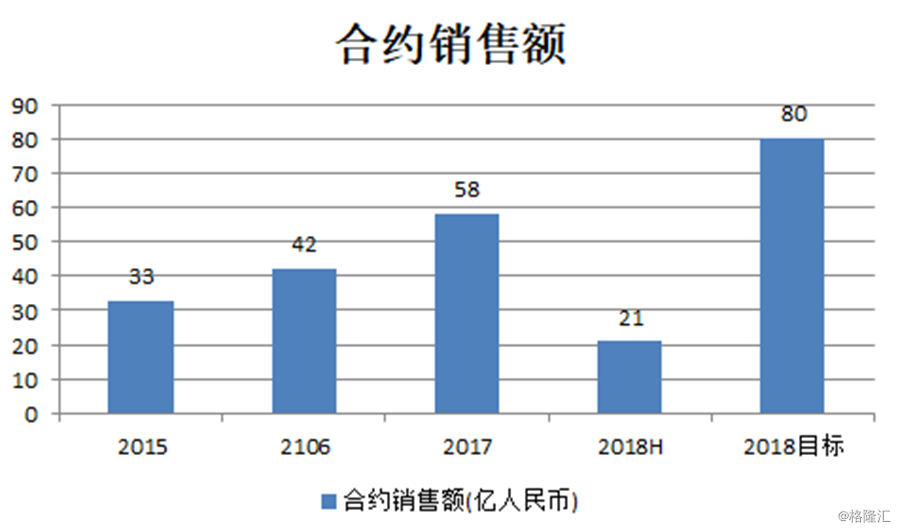

从销售情况来,公司合约销售规模近年来保持较高速度增长。2017年全年公司合约销售达58亿,同比增长38.6%。而今年首6个月公司合同销售也已达累计月度目标近90%,下半年在多个新盘项目推出市场的背景下公司也将迎来销售高峰期,由此天誉也将大概率完成今年80亿的销售目标。

从销售规模来看公司相较于龙头房企并没有太大优势,不过,规模虽小也并不意味着像这类小型房企就没有突围的机会。

首先要注意到公司此前项目的定位多为高端住宅项目,而这些项目往往毛利率都很高,同样的规模下创造的效益和利润空间也更大,而在品牌效应下公司积累的势能也更足。另外再观之天誉这几年的发展势头,表现也非常强劲,公司正处在快速上升阶段,由此如若能持续维持高毛利和高利润率的姿态,公司的潜力也就会更为明显。

实际上公司20多年稳打稳扎的运营经验已经基本让其在高端地产开发领域有了足够的优势,如若搭配上足够的土储水平,公司未来发展就会有一定保障。

由这我们再关注到公司的土储情况。

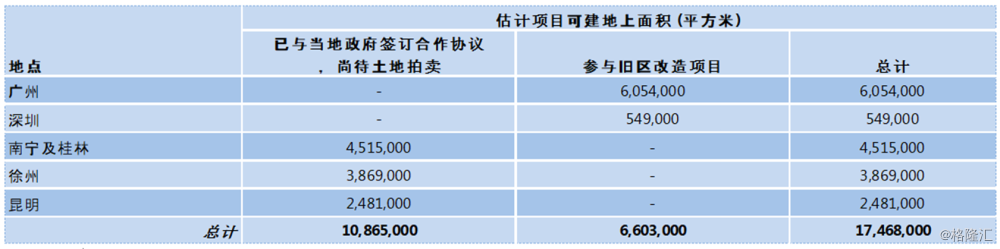

目前公司现项目组合估计总建筑面积共约2400万平方米。其中有9个现有在建项目总可建面积合共约598万平方米;2个待开发项目估计项目总可建面积合计约26万平方米;7个已与市政府及第三方签署合作协议的待开发项目估计项目总可建面积约1087万平方米。另外公司还致力于做城市更新先行者,积极参与到广州及深圳的旧改项目,在潜在土地储备方面,公司旧区改造重建项目估计项目总可建面积达到约660万平方米。

由上不难看出无论是当下的项目情况还是未来的潜在土地储备,公司都还是有足够的资源支持长足发展。

三、业绩增长基础和风险控制能力

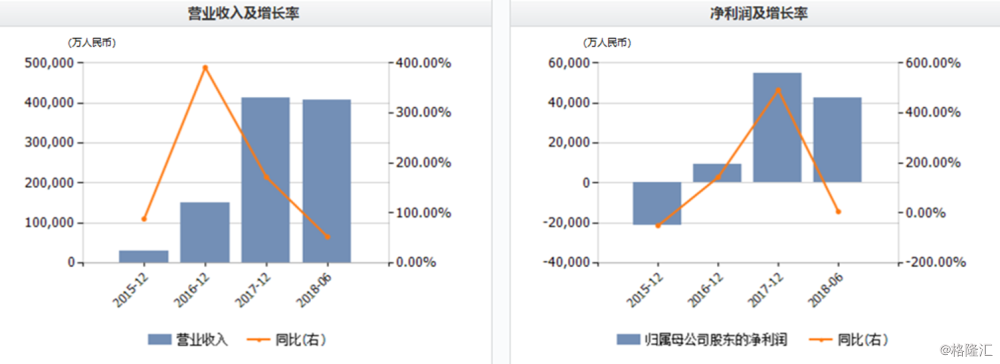

从近年来销售合约的表现我们已经看到公司的增长姿态,而聚焦到具体的业绩指标,天誉置业的表现也同样不乏亮点。

从最新财报情况来看,今年上半年公司录得收益40.73亿元,较2017年同期增长52.7%,而2017年全年公司收益也才40.81亿,相当于半年内即已经完成了去年全年的收益水平。

另外今年半年内,天誉置业溢利达4.86亿元,较2017年同期增长26.4%,并接近去年全年的近九成,公司拥有人应占溢利4.24亿元,较2017年同期增长6%。

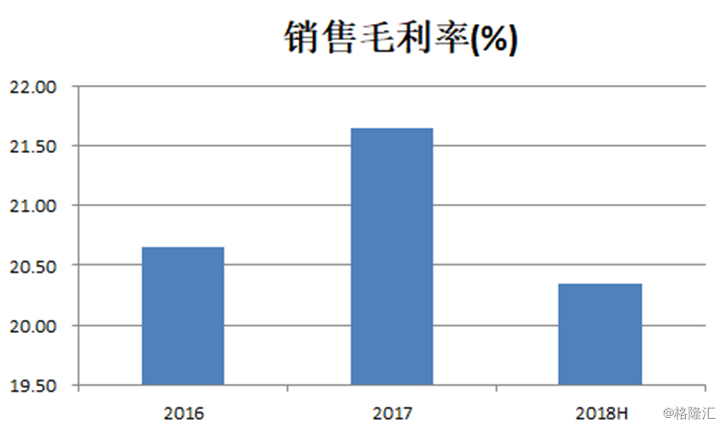

值得注意的是,公司的毛利率也一直保持较高水平,一方面这得益于公司低成本的拿地策略,尤其是在旧改这一块的优势,另一方面也与公司专注核心城市的优越地带和潜力良好的新兴城区的布局有关,往往这类区域的价格随着时间推移会有更多的提升机会,同时销售状况也会不错溢价能力也较强。此外公司专注于高端地产的运营模式及过往的开发成绩带来的良好口碑也让公司在定价能力上具有优势,公司能够实现差异化定价来提升产品的盈利水平。

再来关注到公司债务情况,截至2018年6月30日天誉债务总余额为71.4亿,其中84%的债务到期日为一年以上,整体还债压力可控,另外公司融资成本居于行业中等水平,2017年的平均融资成本为8.4%而今年上半年则在8.5%的水平。

总结来看,公司财务情况表现良好,且经营稳定、收入及利润增长势头较为强劲,债务风险可控,整体基本面表现仍然不错。

四、青创社区产品战略 智慧赋能引领新未来

随着地产黄金十年的过去,传统的拿地、生产、销售的固有模式在大环境中已经开始面临瓶颈,由此各路房企们也纷纷开启了转型之路。对于中小型地产而言,在强者恒强的达摩利斯之剑之下,更需要有勇于转型的魄力与勇气。

面对市场的变化,天誉置业开启了地产新商业模式,公司以青创社区产品为战略重心,致力于发展成为青创社区细分市场运营龙头。

天誉"青创社区"通过融合孵化型创新创业资源和生活型资源,形成资源交互式良性循环,实现人与资源之间的链接,打造一个"链接年轻创新体资源平台"。

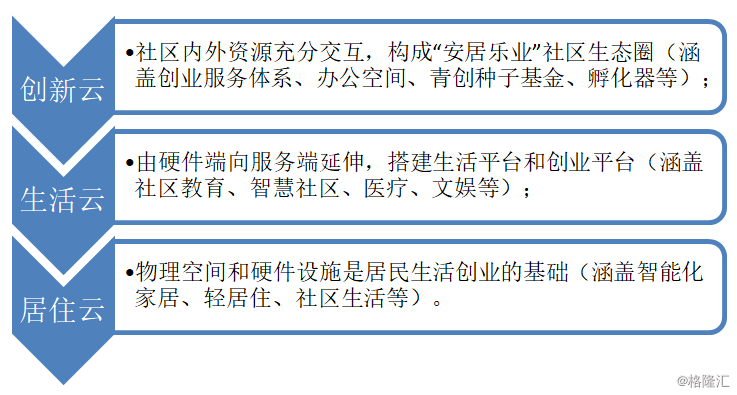

在此基础上,公司还构架出"三位一体"的先进发展模式,主要涵盖"三朵云"如下:

另外公司整个战略还分为两大阶段:一是,3年内要完成总建筑面积1125万㎡,引进45万居住人口,打造覆盖150万以上青年用户的商业网络;二是,十年内完成总建筑面积7500万平方米,拥有100万住宅单元,300万以上居住人口,1000万以上青年用户的商业网络。

从目前情况来看,天誉已成功打造广州天誉青创社区、南宁青创YUWO-PARK、南宁鱼先生的社区、南宁鱼先生的世界、徐州鱼先生的社区,并还在深圳、中山、重庆相继开启一系列相关青创项目。公司通过小户型、低总价、低门槛置业,多重生活配套服务等产品特性,为年轻人提供适合创业、居住、生活的聚集地。

值得一提的是今年4月公司还与世界五百强HPE(惠普企业集团)达成战略合作,携手升级天誉青创社区,在全球知名科技公司的助力下,天誉青创社区未来还将注入一系列科技元素,不断丰富和优化社区场景,更快速的连接年轻人才,更多维度地整合创新资源。

总结来看,公司在青创社区上战略清晰明确,布局势头强劲,随着各大项目不断落地,公司有望占据"青创"这一全新领域的龙头位置,并成功连接千万用户、在万亿级市场规模的青创蓝海或有望闯出一片新天地。

五、总结

整体来看天誉置业无论是销售规模还是土地储备都不算大,但其却不失为华南地区一个小而精美的地产公司。从过往表现来看公司专注高端地产业务给公司带来了较高的毛利率和利润率,规模虽小,盈利能力却一直不俗。而随着公司近年来开始进入高速扩张期,前期多个标杆项目已经进入收成期价值不断释放,公司也将迎来发展的新阶段。

另外公司在旧改项目的优势,无论是现已有的庞大的潜在土储亦或是在低成本获取优质核心地段土地的能力及城市更新的经验上都将让其难以被同行轻易复制。而公司战略布局青创社区,全面进军城市千亿蓝海,未来有机会被赋予更大的想象空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员