机构:西南证券

评级:买入

目标价:9.96港元

业绩总结(未经审核):公司2018年Q3营收8.5亿美元,同比增加10.5%,环比下降4.5%;毛利1.7亿美元,同比下降1.6%,环比下降19.9%;毛利率20.5%,同比下滑2.5pp,环比下滑4.0pp。预计Q4收入下降7%-9%,毛利率为15%-17%。

28纳米营收略显承压,全平台建设已经完成。公司28纳米HKC+已经开发完毕,全平台建设如期完成,28纳米竞争力不断凸显。由于全球28纳米产能过剩,公司不会对28纳米进行更多扩张,主要将原来老客户从28纳米低端制程迁移到高端制程,因此营收占比不会显著提升,三季度28纳米营收占比仅7.1%,环比Q2下滑1.5pp,预计到2019年下半年才会出现新的28纳米产能提升。

14纳米工艺进展符合预期,研发开支持续提升。公司第三季度研发投入1.53亿美元,环比增加3.9%,同比增加43.2%。如果不包含研究发展合约上获得政府项目资金,则第三季度研发开支高达1.72亿美元。公司14纳米Fin FET技术开发获得重大进展,第一代Fin FET技术研发已进入客户导入阶段,公司目前正在进行客户评估、IP比对、可靠性验证以及全速扩大Fin FET技术组合,第一个客户将会是消费电子领域的手机芯片,预计明年上半年开始试产14纳米并于下半年开始获得收入。

三大应用驱动中国区域Q3收入大增,Q4将出现季节性下滑趋势。Q3不包含技术授权的中国区收入持续成长,同比成长40%,环比成长5%;来自于无线通讯,电源管理与指纹识别(尤其是屏下指纹)是主要成长动力。虽然Q4行业进入季节性调整,客户需求比较保守,叠加客户二季度囤积库存较多,因此四季度需要修正库存。展望全年,公司收入成长目标维持不变。公司将持续进行先进工艺平台的客户导入与验证工作,为未来成长储备力量。预计2019年Q2会出现行业复苏,此外,12寸厂会有六七条产品线成为新的营收增长点。

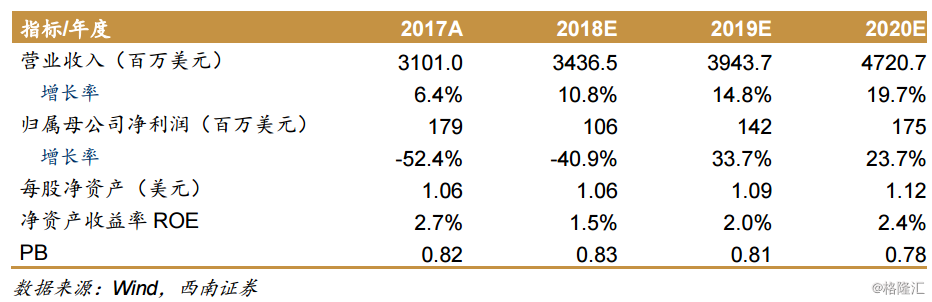

盈利预测与投资建议。中芯28nm HKC+预计今年年底前试产,14nm预计在2019年初量产,我们认为应给予一定的估值溢价。2017年公司每股净资产为1.06美元,对应当前PB为0.8倍,综合考虑PE和PB,参考可比公司平均PB,给予公司2018年1.2倍PB估值,对应股价为9.96港元,维持“买入”评级。

风险提示:产能利用率或受终端产品需求减弱而下降的风险;28nm HKC+及14nm量产不达预期的风险;晶圆平均价格或有波动的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员