每周五盘后,证监会都会召开例行的发布会,宣布一些重要的事情。

上周五,证监会宣布了两个事情,引起了大家的关注:

一是关于重大资产重组,证监会对信息披露的内容和格式进行了修订,大方向是简化披露要求,这被市场解读为放松并购重组的又一个利好。

二是证监会的会计部发布了“商誉减值”的风险提示,目的是“进一步规范上市公司商誉减值的会计处理及信息披露”,这是会计监管部门该干的正经事。但这个消息发布到市场上,很多本想“揣着明白装糊涂”地炒一把重组概念股的人,被浇了一头冷水。

周末已经有很多人分析了这个事情的影响,其实不用多想,创业板是首当其冲的。在上一轮的牛市中,并购重组是很多创业板“神票”的主要逻辑(故事),例如乐视网等等,潮水退去,这些影响还需要时间来消化。

从2015年年报披露开始,创业板率先出现了商誉减值的问题,而且问题一出都是“大雷”,踩雷的人伤的不轻,市场也开始广泛担忧这一问题。2016、2017年,创业板毫无行情,和这个潜在的雷有很大的关系。今年10月份以前,创业板依然没有行情;最近一个月,创业板才开始有点动静。

到现在,很多投资者经过两年的“洗礼”,对商誉减值有了一定的警惕。证监会发布的这个风险提示,其实不算是新鲜事,但市场好像总是很健忘,有些老司机是“装糊涂”,新司机可能是真的稀里糊涂。

在A股,听到楼梯声,市场已经在跌了;等到靴子落地,市场还要再跌一跌。

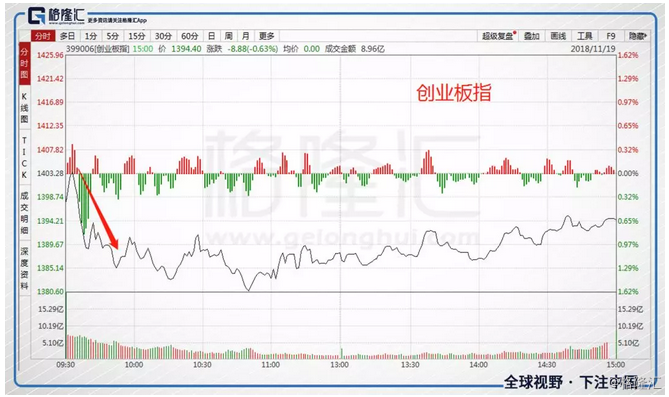

今天,创业板开盘就小跳了一下,最多时跌了1.62%,然后又慢慢收回来,收盘时下跌0.63%,市场的心理经历了小惊吓到平静的过程。

未来,并购重组(放松)+商誉减值(风险)意味着什么?

1

笔者此前有几篇文章分析这一轮行情的性质和过程,现在来看,观点和逻辑依然成立。

这一轮行情启动于10月19日的2449点(上证),第一阶段的逻辑是“解除股权质押”的救市逻辑,期间围绕着高层“喊话”和“拆雷行动”,从中央部委到地方国资、银行、保险、券商,以及上市公司本身,都参与到这场“运动”中来;政策利好频频,大盘展开反弹,券商直接受益于股权质押危机解除成为领涨板块。

10月31日,在中央政治局经济形势分析会议上,最高领导人强调“要围绕资本市场改革,加强制度建设,激发市场活力,促进资本市场长期健康发展”;在11月1日的民营企业座谈会上,又强调“支持民营企业发展并走向更加广阔舞台”。

第二阶段的逻辑转移到“激活市场活力”和“民营企业”上来,各部门又出台和加强了一些政策,逻辑上中小创更为受益,因此创业板快速反弹,甚至垃圾股、妖股也开始频繁异动。

总结来看,第一阶段是喊话增强信心,争取缓和的时间,第二阶段是部署行动,着手解决问题。

在第二阶段,“激活市场活力”看来是主要逻辑,包括前期的“救市”和现在的支持“民营企业”,都可以说是为了激活市场活力,这是中央的最新精神,这也会是很多事情的源头。

并购重组的松绑,正是这个逻辑之下重要的一项政策,实际上也是最近一段时间市场行情的主线之一,例如小市值股票的炒作等等。

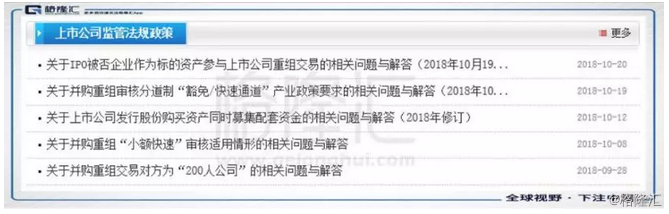

从2018年9月7日以来,证监会已发布了7条并购重组松绑的政策,如下:

1、9月7日,并购重组定价双向调整机制;

2、10月8日,“小额快速”快速并购审核机制;

3、10月12日,配套资金可用于补流和偿债;

4、10月19日,增并购重组审核分道制豁免/快速通道的产业类型;

5、10月20日,IPO被否企业6个月后可启动重组上市;

6、11月9日,试点可转债用于并购重组支付手段;

7、11月16日,并购重组信息披露简化。

细数这些政策会发现,松绑是“救市行动”前既定的方向,在政治局会议之后,得到了再次加强。可以预见,这项政策始终符合监管层的意图,未来的执行将会得强力的支持。

政策的效果是非常显著的。截至11月16日,11月已有16家公司发布重大资产重组预案,涉及并购规模高达1621亿,是上半年月均规模的3倍多。相比较,9月、10月的数量分别为10家和20家;相比之前的月份更是有了大幅的增加。

清晰可见,并购重组松绑是一件明确的事了。

很多老司机看到这个情况,眼睛是放光的,因为他们记得,正是由于并购重组的放松,引爆了2012-2014年的创业板行情,一年10倍的故事都不是传说。

现在,历史似乎又在轮回,很多人在暗暗期待当年的故事再来一遍。笔者也期待,但是笔者必须要说一说,当年的故事,最后如何变成了“一地鸡毛”。

一个重要的导火索正是“商誉减值”。

2

所谓商誉,是指在企业合并中(非同一控制下),购买方的对价大于被购买方可辨认净资产公允价值的差额,应当确认为商誉。

通常的情况下,A股的很多并购都是按PE估值的,一般给到10倍左右PE估值,例如被并购公司的净利润是1亿元,交易对价是10亿元(10倍PE),如果这个公司的净资产只有6亿元,则合并报表时,多出来的4亿元则记为商誉。

在被并购时,谁也不会按净资产出售公司,收购方总需要给些溢价,因此就会形成商誉。

截止今年9月30日,全部A股的商誉约1.45万亿元,占总资产的比重为0.61%;从绝对值看,商誉的金额不小,但和全部A股的总资产约239万亿元相比,比重倒是不大。

(数据来源:Wind)

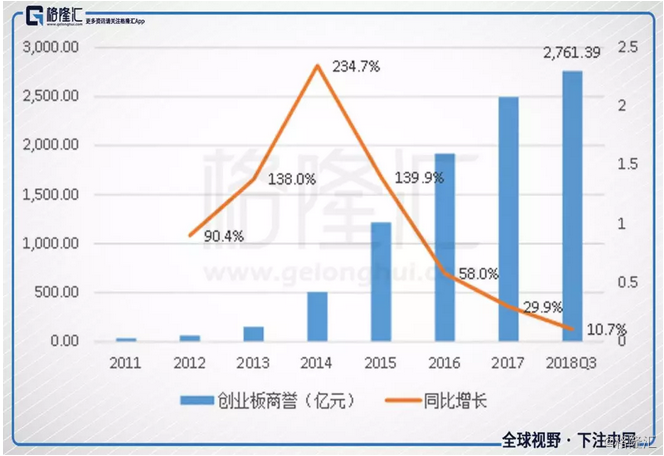

看创业板,目前的总商誉约为2761亿元,一个显著的特点是,2012-2015年商誉的增速分别为90%、138%、235%、140%。从2012年开始,创业板进入并购狂热的年代,带动商誉突飞猛进,2014年达到顶峰,2016、2017年迅速趋冷,2018年依旧“寒冷”。

(数据来源:Wind)

另一个角度,2013、2014、2015年,创业板指分别上涨了82.73%、12.83%、84.41%;如果从2012年底的低点585.44点,到2015年中的高点4037.96点,两年半多的时间,创业板指最多上涨了5.9倍!

所以说,2013-2015的创业板行情,可以总结出的一个规律就是:并购狂热、股价暴涨、商誉暴增,前者是后两者的直接原因。

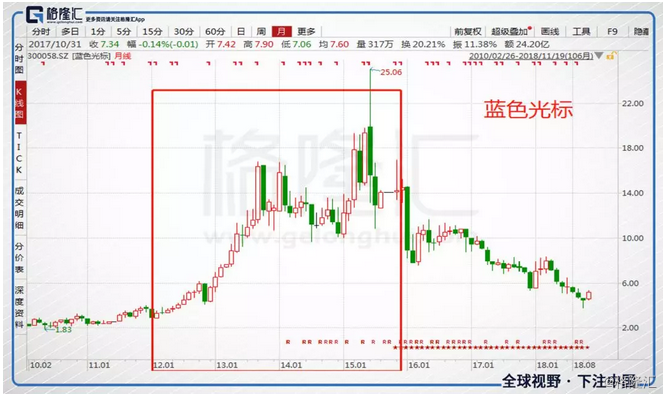

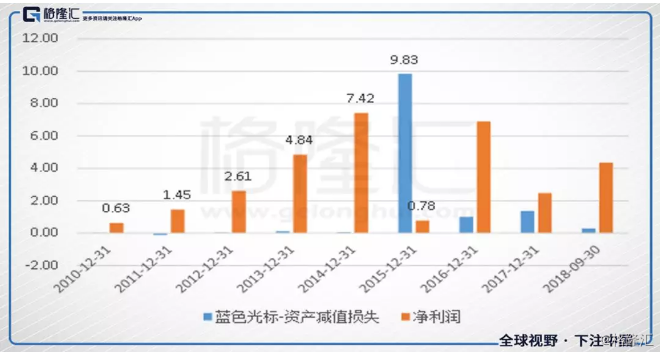

举一个例子:蓝色光标。

老司机都知道,它是开创并购重组玩法的始作俑者,在它的启发下,创业板的其它公司才有获得了全新的思路。

2010年2月26日,蓝色光标在创业板上市,主营业务是广告公关等,在获得资本加持后,快速收购其它中小型的同行公司,迅速做大规模,资产、收入和利润都得到同步的放大。2014年,蓝色光标的净利润为7.42亿元,相比2010年的6300万元,增长了10倍以上。

2012、2013、2014年,蓝色光标是市场上一只热门的“牛股”,股价分别上涨29.59%、52.83%、125.75%。

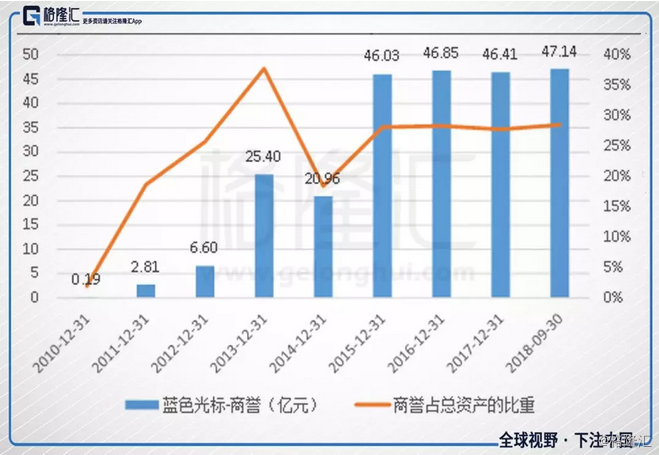

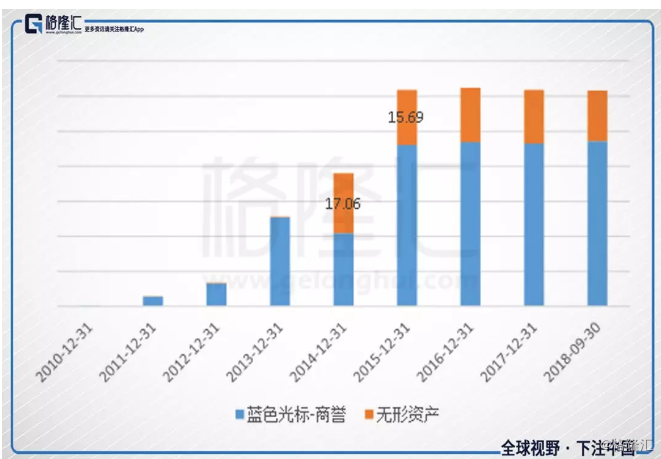

在2011-2013年的年报上,因并购而形成的商誉分别为2.81、6.6、25.4亿元,2013年增长了285%;目前,账上商誉的金额维持在47亿元左右。

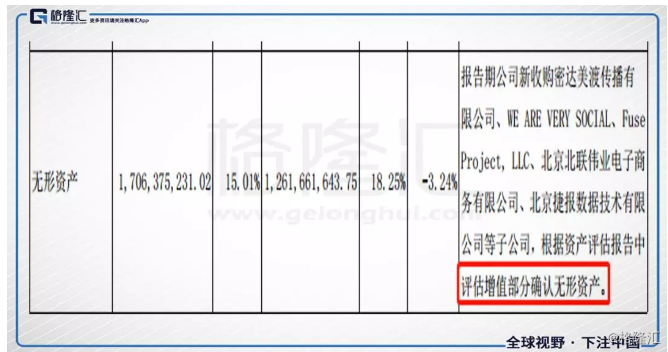

(2014年,蓝色光标把一部分并购的溢价计入“无形资产”,这部分的金额约为17亿元,如果考虑这部分,2014年的商誉实际应为38亿元,2015-2017年的商誉金额应为62亿元左右。)

2015年年报,蓝色光标披露的资产减值损失为9.83亿元,2010-2015年净利润总和约17亿元,资产损失相当于前5年利润的58%——一把回到解放前了吧。当年的净利润仅为7800万元,相比上年下降了89%!

如果站在2012年底,蓝色光标还真是一个美妙的成长股,2011、2012年实现了(利润)大幅增长,2013、2014年也将兑现高增长。直到2015年年报发布(2016年初),故事终于“露馅”了,并购的公司无法达到收购时的业绩预测,按会计准则计提商誉减值……这时候,“双击”变成了“双杀”。

出来混,迟早要还的。

在那一轮行情中,蓝色光标算是一个典型案例,它的玩法是后来很多故事的模板,它远不是最浮夸的那一个,但它是先行者,因此也最先遭遇商誉减值的“暴击”。

3

蓝色光标们的故事,也就发生在几年前,但很多人可能已经忘记了。但很多A股的投资者都知道,并购重组是个性感的概念,可以炒。

老司机们看到这一次并购重组政策松绑,又有了“激活市场活力”的舆论环境,他们就带头“活跃”起来了,所以市场开始欢腾。

从监管的角度,这一轮“救市行动”,从手忙脚乱到理出思路,喊了很多话,出了很多政策,现在算是拆了最危险的“雷”,因此要着手解决问题了。

回顾这一轮的行动,难能可贵的是,监管层有两件事没有放松,一是大股东的减持新规没有因为化解股权质押危机而放松;二是IPO没有暂停,虽然一度有暂停的传闻,但上周还是发了批文。

IPO是资本市场的“活水”来源,任何一个健康的体系,如果没有了新陈代谢,只会越来越失去活力。过去,A股一旦遇到行情危机,就有暂停IPO的习惯,这其实是一个奇葩陋习。刘主席刚上台那会,强调要维持IPO发行常态化,这一点他算是没打脸。

并购重组是另一个为资本市场引入“活水”的渠道,对上市公司而言,是做大做强的手段,也是一个吐故纳新的机会;对被收购的对象而言,卖给上市公司也是不错的归宿;对风险投资而言,能退出才有资源、有意愿投更多的项目。

对一个现代经济体系而言,资产证券化是循环比不可少的环节,理论上有助于实现“资源的优化配置”。

为了发展,为了长远,并购重组必须松绑,监管层也很清醒这一点。

但是A股自有国情,好好的一项政策也能被玩成“一地鸡毛”,很多时候,让人哀其不幸,又怒其不争。

这个时候,并购重组的玩法风起云涌之际,上面立马提示“商誉减值”的风险,工作算是做到了位。

对A股市场,这一次会不一样吗?且行且珍惜吧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员