机构:兴业证券

评级:买入

目标价:19.3港元

投资要点

汽车市场竞争加剧,公司10月总销量同比增长3%:公司10月份总销量为128,986部,同比增长3%,环比增长4%,增势有所放缓。其中,中国市场销量及出口量增速分别达3%及76%。2018年1-10月,公司总销量为126.6万部,同比增长33%,达到全年销量目标的80%。具体看,轿车板块四款主要车型前十个月销量为48.1万部,贡献总销量的38%;SUV板块五款主要车型前十个月销量为55.5万部,贡献总销量的44%。

新帝豪拖累轿车板块表现,新车型纷瑞表现亮眼:新帝豪月销量虽稳居两万以上,唯同比降24.7%、环比降7.8%,拖累了轿车板块表现;A+级轿车帝豪GL月销量稳定在1.2万左右、远景轿车月销量稳定在1.1万上下;而公司于9月推出的全新轿车纷瑞录得销量7,580辆,环比上涨50.7%,表现亮眼,促使公司轿车板块总销量较2017年同期维持稳定。

SUV自主品牌表现逊预期,领克02维持增长,后续车型陆续上市。吉利博越、帝豪GS、远景SUV的月销量均录得同比双位数跌幅,表现欠佳。领克01销量环比罕见下跌8.9%;领克02持续得到消费者认可,同期录得销量5,766辆,环比增长3.6%;领克03于10月19日上市来录得销量965辆,领克系列在SUV板块中销量占比稳步提升。而公司全新SUV缤越于10月31日上市,有望为公司未来SUV板块销量增长增添动力。

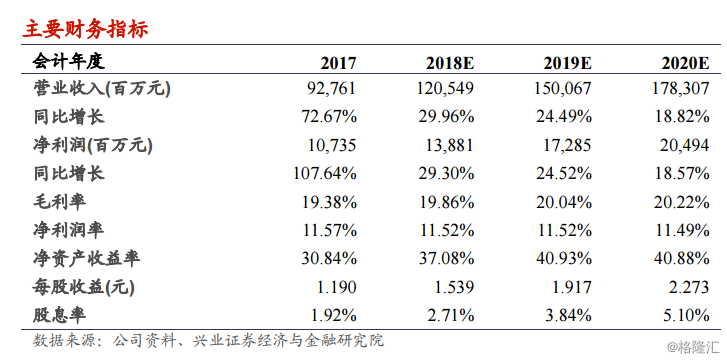

目标价19.3港元,维持买入评级:国内汽车市场竞争加剧,短期内对公司销售及单车盈利造成不利影响。预计该态势将于2019中期有所缓解,原因是:企业明年初有望调整产能规划、清理库存,供给端相对收缩,加上2019下半年同比基数相对较低,行业整体表现有望好转。而我们继续看好吉利汽车在技术、车型、平台等方面的布局,在行业竞争加剧情况下有望进一步体现其综合优势,获取更多市场份额。综合以上,我们下调公司2018-2020年的EPS预测分别至1.54元、1.92元及2.27元,下调幅度为3.9%、2.3%及7.8%,目标价相应下调至19.3港元,维持买入评级。

风险提示:商务政策的调整;行业竞争加剧;汽车召回事件

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员