作者:李立峰魏雪艾熊峰 来源:策略李立峰与行业配置笔记

主要观点

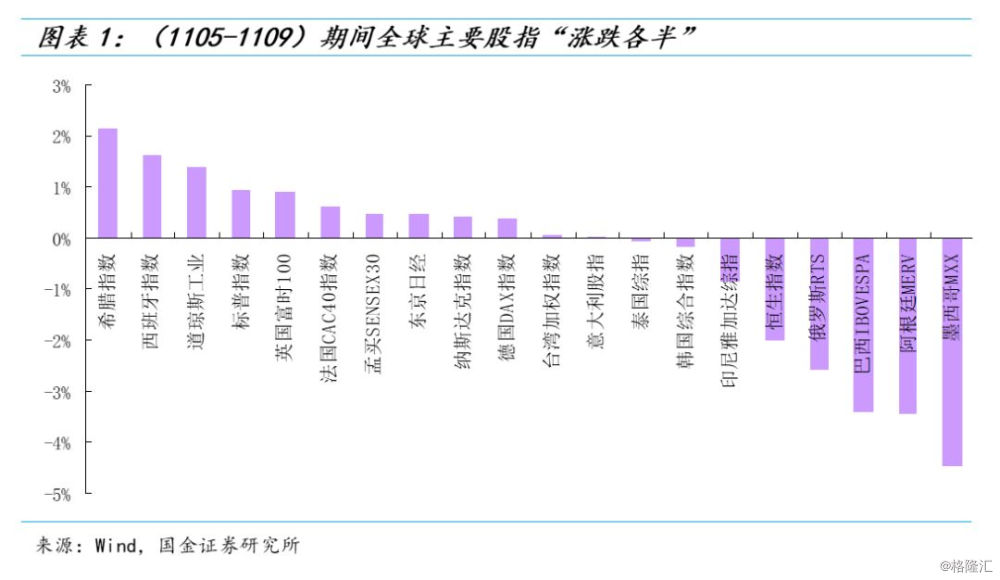

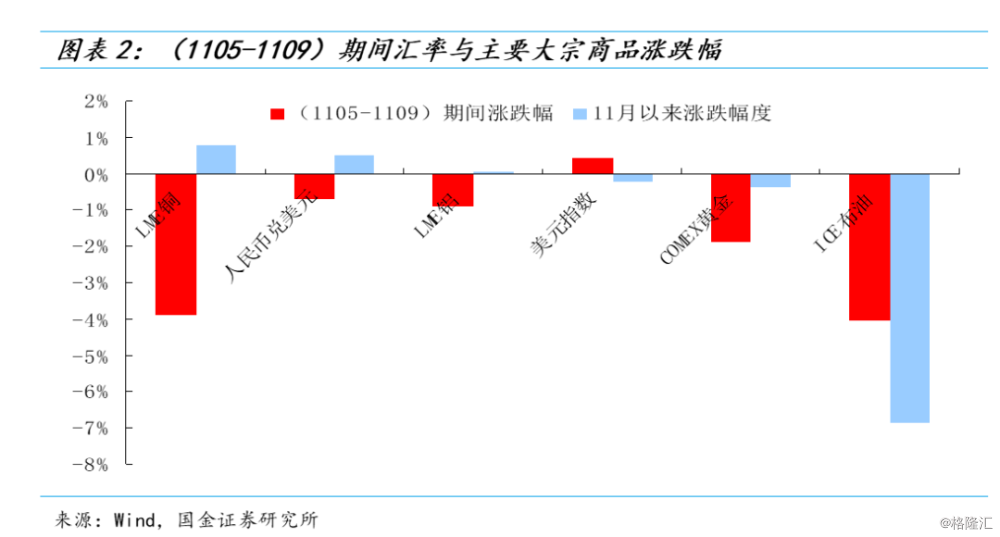

一、海外市场:全球主要权益类市场“涨跌互现”,美元上涨,主要大宗商品均处弱势,其中布伦特原油价格连续数周下挫

美国联邦储备委员会宣布维持联邦基金利率2.00%-2.25%的目标区间不变,声明重申未来将循序渐进加息,此举符合此前市场普遍预期。近期公布的经济数据基本上都支持着美联储继续加息(12月份FOMC会议时间在12月19日),美国劳工部近日公布的数据显示“美国10月非农就业人口增加25万人,好于预期,预期增加20万人,10月失业率维持在3.7%,续刷1969年12月以来最低水平”。汇率方面,美元依旧相对强势,美元指数升至96.90,周涨幅0.41%,人民币兑美元延续小幅贬值。

ICE布油已连续五周下挫。美国能源信息署(EIA)公布的美国至11月2日当周EIA原油库存录得增加578.3万桶,大幅超市场(243.3万桶)预期,数据公布后,ICE布油价格跌至69.88美元/桶。其他大宗方面,“LME铜、LME铝、COMEX黄金”价格周度均呈不同程度下跌。

二、市场的症结点不在于“中美贸易摩擦”问题解决与否

若中美贸易谈判没取得实质性进展,那么2019年1月1日起税率将提高到25%,加大了2018年A股市场的波动幅度。中美贸易摩擦自今年3月下旬开始延续至今,近7个月左右时间,近期已初现“阶段性缓和迹象”。在美国中期选举后第二天举行的记者会上,美国总统特朗普再度表示“将试图与中国达成贸易协议”。中国国家副主席王岐山在出席彭博创新经济论坛时表示“北京仍准备与美国讨论贸易解决方案”。若中美贸易摩擦升级,势必会损失企业盈利,对中美双方实体经济均形成负面冲击。由此,不少投资者对月底召开的G20峰会两国元首见面,关于达成中美贸易协议抱有较高的预期。客观上讲,我们不认为“中美贸易摩擦问题”是制约当前市场停滞不前的主要矛盾,即使G20峰会上“中美贸易摩擦问题”达成一定的短期协议,预计A股市场的反映或低于大多数投资者预期。

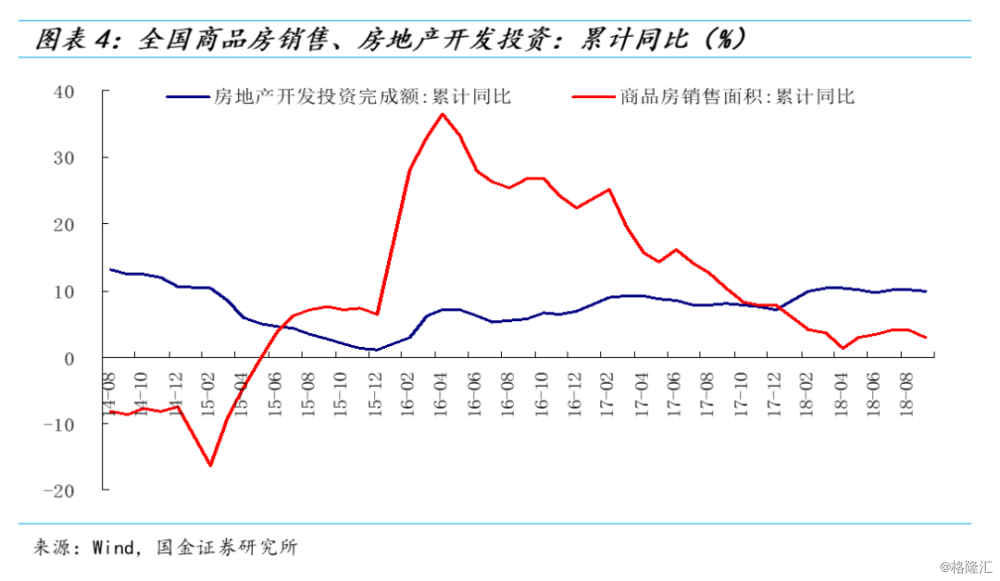

三、国内经济增速承压依旧,“房地产、汽车”等商品销售增速继续下滑

10月财新中国综合PMI录得50.5,低于9月1.6个百分点,为28个月以来最低。10月服务业PMI为50.8,低于9月2.3个百分点,为13个月以来新低。国内经济增速承压,主要受制于“房地产景气度”的下行,且基建投资并未及时的做出“对冲托底”作用。数据显示,2018年1-9月份,全国房地产开发投资同比增长9.9%,增速比1-8月份回落0.2个百分点。1-9月累计基建投资同比增长3.3%,较1-8月回落0.8个百分点。商品房销售方面,1-9月房地产销售面积累计同比增速下降1.1个百分点至2.9%。另外,据中指院数据显示,在刚刚过去的10月,受监测的主要城市商品房成交面积环比下降5.91%,近六成城市环比下降;与此同时,各城市库存总量环比上升4.6%,市场下行趋势明显。11月9日,中国汽车工业协会公布的数据显示,2018年10月,全国汽车销售238万辆,同比下降11.7%,销量同比为连续四个月下滑。

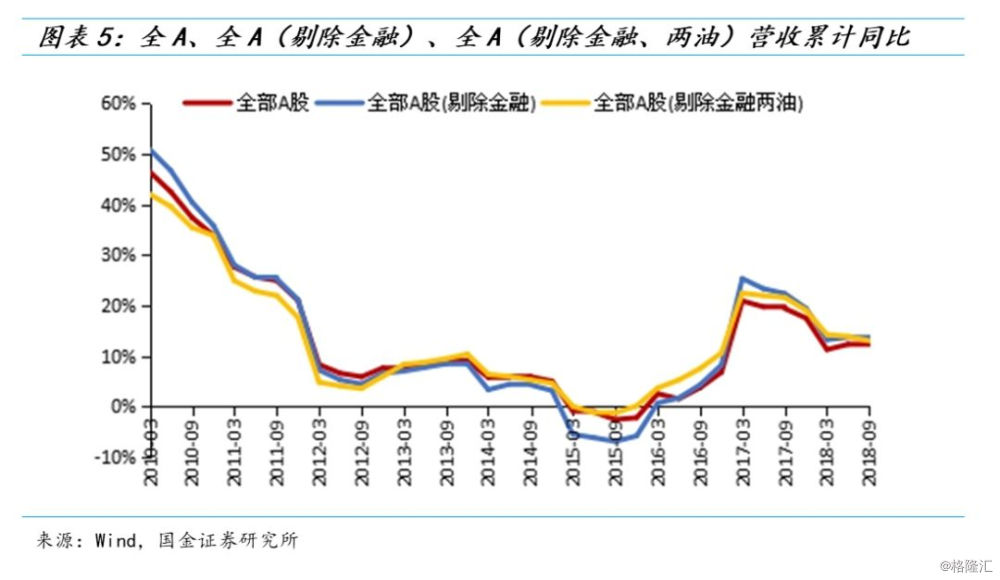

四、A股三季报披露完毕:受地产链条整体下行影响,A股企业盈利黯淡失色

按照上市公司披露的季报数据来看,全部A股、全部A股(剔除金融)、全部A股(剔除金融两油)三季报业绩增速由中报的14.09%、22.23%、19.57%降至10.44%、16.65%、13.19%,三季度单季度业绩增速由二季度的14.71%、22.93%、18.50%降至3.49%、6.95%、2.07%。预计全部A股、全部A股(剔除金融)2018年全年业绩增速由三季报的10.44%、16.65%回落到7%、11%。消费行业三季报业绩大都有所回落,如“食品饮料、汽车、医药生物、家电”等;TMT中除“通信”行业业绩持续回暖以外,“计算机、电子、传媒”继续承压;大金融行业中仅“银行”业绩增速连续小幅改善,“保险”业绩增速回落,“券商”持续低迷。整体来看,地产周期的下行拖累地产产业链以及A股大多数企业盈利。

五、“IPO暂停说”不攻自破,证监会核发2家企业批文;沪伦通业务有条不紊推进

新股发行(IPO)暂停一周后,近期再度启动。11月9日,证监会核发2家企业IPO批文,分别为青岛海容、湖南宇晶,未披露募资额。另“沪伦通”启动业务日益临近。据媒体报道,“上交所自2018年10月27日起接受沪伦通交易权限开通申请,拟开通沪伦通经纪业务的会员券商,应当不晚于2018年11月30日前提交齐备的申请材料”。按照现有的进度,预计沪伦通业务最早或于年内12月初启动,不排除汇丰成为沪伦通下首个发行CDR的外国上市公司。

六、投资建议:延续“待企业盈利的企稳”观点

当前国内“资产并购重组、再融资”政策已出现积极变化,有助于缓解上市公司现金流压力。10月20日,证监会发布信息:支持优质企业参与上市公司并购重组,将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月,表明证监会对A股并购重组有所松动。11月9日,证监会修订发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》,放开了募集资金用途限制,并对再融资时间间隔的限制做出调整,使之更加的灵活,凸显了股市大幅波动背景下监管层对股市稳定发展的重视。解铃还须系铃人,后续“A股企业盈利变化”是决定A股市场波动核心因子。

行业(个股)配置上,考虑到当下 A 股大多数领域其市场份额向行业龙头集中的趋势并未发生改变,大市值龙头个股仍将表现出超额收益。行业上我们依旧主推“大金融”板块,其次我们相对看好能独立于经济周期下行的“军工”板块,涨价类的“天然气”。另外主题投资上,我们主推“5G产业链”。

风险因素:海外黑天鹅事件(政治风险、主权评级下调等)、政策监管(金融去杠杆等)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员