机构:申万宏源

评级:中性

目标价:6.18港币

业绩符合预期。民生银行周二公布了2018年三季度业绩。2018年三季度末贷款余额同比增长5%,存款余额同比增长14%。净利息收益率达到1.66%,而2017年和2018年上半年分别为1.50%和1.64%。净利息收入同比增长15%,而非利息收入同比保持稳定。净利润达到人民币427亿元,基础每股收益为0.97人民币,同比增长为6%。公司不良贷款率由2017年的1.71%和2018年上半年的1.72%上升到1.75%,而公司拨备覆盖率达到162%,而2017年和2018年上半年分别为156%和163%。公司核心一级资本充足率和总资本充足率分别由2017年的8.63%和11.85%提升至8.77%和11.89%。

基本面承压。民生银行一直以来都以积极进取的经营风格著称,截至2018年中期,公司贷款和债券投资在总资产中占比达到84%,高于行业69%的平均水平。在今年年初,我们认为在经济企稳和同业利率回落的背景下,资产端优势重要性超越负债端,因此资产配置激进和同业负债占比高的银行弹性更佳。但是,展望未来,在非标融资持续下降和中美贸易战的影响下,经济增长不确定性显著增强,资产配置激进的银行净息差和资产质量下行风险更大。民生银行单季净息差改善幅度由今年一季度的11个基点下降至二季度的3个基点和三季度的2个基点,不良率单季上升幅度由今年一季度的0个基点增加至二季度的1个基点和三季度的3个基点。

估值受限。从2017年开始,针对影子银行的监管政策卷土重来,包括宏观审慎评估体系、信托贷款委托贷款监管和资管新规及细则。这加剧了市场对于银行资本拨备计提压力加大和信贷理财业务放缓的担忧。尽管最终出台的理财细则和央行补充意见对非标业务监管有一些边际放松,有利于缓解表外融资集中回表对银行资本水平和实体经济融资造成大的冲击,但是从中长期来看,非标资产面临的不仅仅是银行理财配置力量的缺失,而是打破刚兑、限制期限错配、解决资产嵌套等金融严监管和去杠杆的大背景。目前非标资产在存量非保本理财产品中的占比约为15%,在这部分理财产品到期后,银行需要寻求其他基础资产来配置,而标的企业也需要寻求债券或者银行贷款融资来替代原有的非标融资。这将导致银行理财业务规模增速放缓,收益率下降,资本计提压力提升,实体经济融资可得性降低。因此在中美贸易战和金融去杠杆加大经济下行压力的背景下,银行板块估值修复空间有限,尤其是非标业务占比较高的银行。

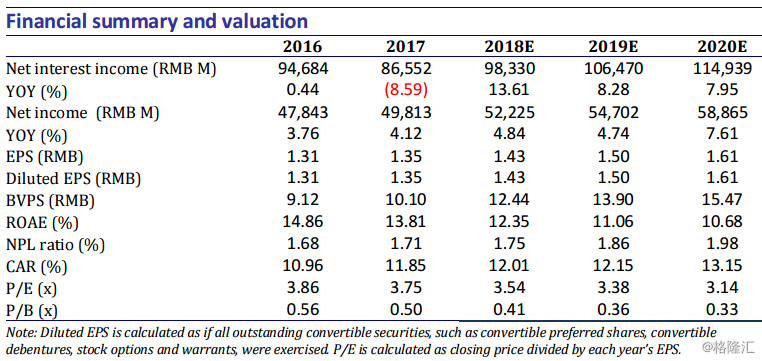

下调评级至中性。我们下调2018-2020年EPS预测至人民币1.43/1.50/1.61元,同比增长5%/5%/8%。目前公司对应0.36倍2019年PB,我们给予公司0.4倍的目标PB,对应6.18港币的目标价,对应8%的上升空间,下调评级至中性。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员