看着美团的招股书:2017年消费频率前10%的用户,平均交易次数约为98次,折算下来平均每周消费2次左右。这个数字,也就笔者这个周末加班叫的外卖次数;按正常的节奏,平时每周叫2-3次外卖,加上餐馆吃饭用大众点评买的单,一年下来妥妥的100次以上,原来Top10%这么好拿......

作为一个资深外卖用户的研究员,忽然有了一个想法:如果买了美团的股票,成了股东,那么多吃一些,公司业绩好一些,股票涨一些,吃的钱不就赚回来了,这事儿好啊。

必须来一波分析,美团的股票能不能买?

美团现在有三大业务:餐饮外卖、到店及酒旅、新业务及其他。

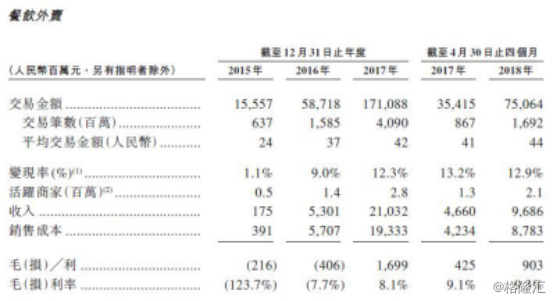

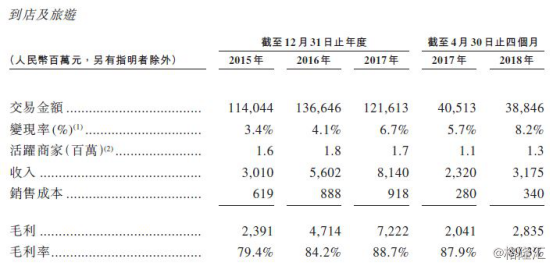

美团外卖是最大的业务板块,占2017年总收入的62%,但毛利率不到10%(外卖骑手成本高,这很好理解);到店及酒旅业务,收入占比32%,但毛利占比达85%,毛利率88.3%,这是目前主要的盈利来源。新业务包括对商户的to B业务,生鲜、超市商品外卖以及网约车和共享单车等,目前处于起步尝试阶段。

亮点一:全球规模最大的餐饮外卖平台

外卖,已经不是笔者一个人解决问题的方式。招股书披露,2017年美团外卖笔数40.9亿次,大幅增长158%,平均每单交易金额为42元。40.9亿次是什么概念,按14亿人口计算,每人都能平摊到2.9次(当然,不是所有人都叫外卖,按美团的用户计算是人均20.3次)。外卖越来越成为一个重要的用餐方式,年轻人肯定都深有体会。改变中国年轻人饮食方式的,不是舌尖上的中国,更像是美团外卖。

美团外卖的收入来自于三部分:1)订单的抽成;2)商家在美团平台投入的广告营销费;3)配送费。总体而言,这三部分收入都和交易金额正相关,也就是美团使用的变现率概念(收入/总交易金额),2017年变现率为12.3%,2018年前4个月为12.9%,相比较2015年仅为1.1%,变现率有很大的提升。背后的原因很可能来自两方面,一是配送费不再完全免费,二是抽成比例有提高。未来,美团外卖业务的收入增长,将来自两个大方向:1)总交易金额的增长;2)抽成比例和配送费的提升,前者是做大市场,后者是涨价,但涨价这一点和竞争状况有很大的关系,一旦”打战“就很难涨价。

外卖业务的成本主要是外卖骑手的人力成本,占总成本的95%;在还是人送餐的情况,这部分成本无法有效降低,订单量增长意味需要增加骑手。但是在人力产能没有饱和之前,可以通过提升骑手的效率满足订单需求增长,成本和收入就不是完全线性相关,对公司而言有一定的经营杠杆。2015至2017年,外卖骑手的人力成本占总收入的比重从158%降至87%,2018年前4个月继续降至84%。成本率还在降,说明骑手的效率还在提升,还没有达到饱和状态。

综合来看,外卖的业务呈现了规模效应,交易金额保持快速增长,变现率提升,骑手效率提升而单位成本递减;受益于此,2017年毛利率首次翻正达8.1%,2018年前4个月进一步提升至9.3%。如果外卖业务保持这一趋势,美团整体的盈利能力会大幅提升。

亮点二:到店、酒店及旅游 贡献毛利占总毛利的85%

如上文所分析,外卖业务是重资产业务,干的是脏活累活,但它为整个平台带来了高频流量,这样才有了品类扩张和互联网服务变现的基础。目前,美团公司的变现主要来自于到店、酒店及旅游业务,2017年贡献的毛利占总毛利的85%。

所谓到店,是指消费者到商户开展业务的实体地点进行线下消费的场景;这个过程中,美团为消费者提供商家信息、在线预订、购买电子代金券、在线点餐、在线支付以及撰写评论等服务,基本就是“大众点评”提供的功能和服务。

这部分业务的收入来自于抽成和在线营销,成本包括支付通道费用、流量成本等,这是纯互联网业务。由于公司已形成很强的品牌认知度,自有流量的成本较低,这部分业务的毛利率达到88%。

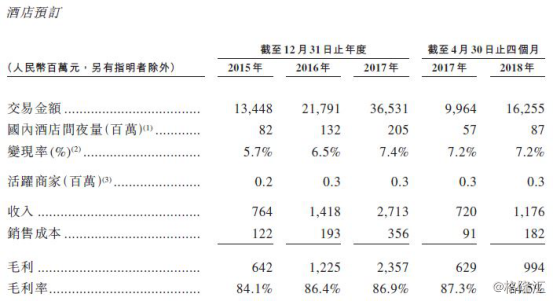

变现率方面:到店及旅游业务的变现率从2015的3.4%增长至2018年前4个月的8.2%,酒店预订从5.7%增长至7.2%。大致可以认为,美团公司从每笔交易中的抽成比例一直在提升,尤其是到店餐饮的部分,这其实是议价能力的体现,美团公司对商户的议价能力越强则抽成比例越高,大众点评在到店餐饮领域一家独大,因此抽成比例能不断提升。

此外,酒店预订业务的交易规模从2015年的134亿元增长至2017年的365亿元,两年间增长了1.7倍;按间夜量计算(订单数量而订单金额),2017年超过2亿,市场份额从2015的19.6%,增长至2018年一季度的33.6%,已超过携程成为行业第一。酒店预订业务的高速成长,得益于餐饮高频流量导流的效果,这种打法对携程这样的垂直平台着实形成一种降维打击。

综合而言,在外卖和到店餐饮的流量基础上,这块盈利性业务开始释放业绩,业务规模放量,变现率提升,毛利率提升。

亮点三:新业务及其他 未来发展暗藏实力

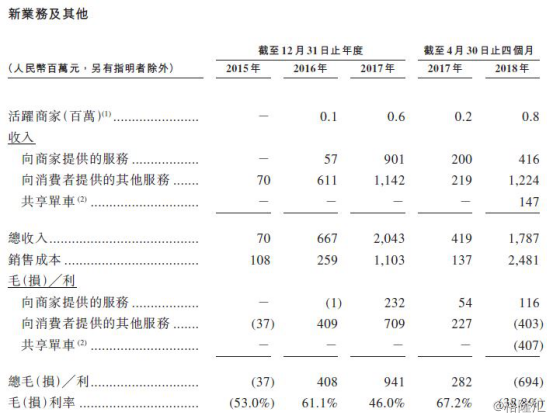

第三部分新业务及其他包括:1)向商户提供的供应链管理和云端ERP系统等,帮助商户更好地经营业务;2)向消费者提供生鲜超市及其他非餐饮外卖,以及网约车服务等;3)摩拜共享单车。

对商户的业务是赚钱的,2017年收入9亿元,毛利2.3亿元;目前,美团平台的活跃商户数达到470万户,在这样庞大的基础上提供to B服务,是自然的生意,也没有理由会亏钱,但相对而言是个小生意。

而对消费者,继续扩张品类至生鲜、超市商品、鲜花等,也是自然的逻辑,因为都是本地的配送服务,完全可以借助餐饮外卖的配送网络来完成。但2018年前4个月亏了4亿元,逻辑合理并不代表实践中一定会成功,这些新扩的品类能否跑顺还有待验证。

摩拜单车是2018年4月4日全资收购而来,并表的一个月时间亏损了4亿元。但是,这一个月的数据不能过度解读和简单线性外推,摩拜正是因为遇到无法解决的困境才选择卖身,这是它最坏的状况。这一波轰轰烈烈的共享单车浪潮已经证明,共享单车无法通过自身运营的租金来实现盈利,只能依靠流量转化实现价值,美团对此显然很清楚,甚至不惜在上市前这一关键时点仍然并购这一块亏损业务,首要的考虑点是摩拜单车的高频流量,流量的转化价值能否填平共享单车运营亏损,这个账美团一定算过。

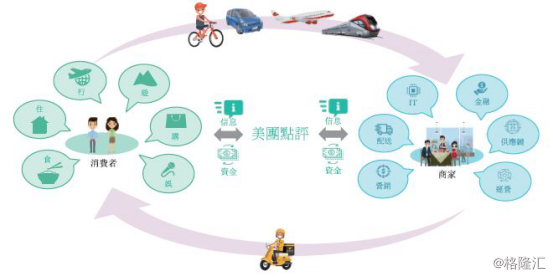

了解了美团的三大业务,也就看懂了它的商业模式:通过餐饮外卖、到店餐饮这两大核心业务圈住高频流量,再向其它如酒店预订、旅游、生鲜等生活服务品类导流,形成网络效应,不断增强用户对美团平台的粘性。变现模式主要是交易抽成、广告营销及外卖的配送费等。

这一套商业模型已经基本跑顺,那么,财务上的表现如何?

亮点四:美团网络效应正在显现威力 带来业务规模高速扩张

2017年5月-2018年4月的一年,美团年内交易额突破四千亿元大关,达到4110亿元,较2017年全年3570亿元增长了15.1%;年度交易用户达3.4亿;交易用户人均年交易笔数20.3笔,较2017年同期的14.4笔增长40.97%;年度在线活跃用户商家470万,较2017全年的440万增长6.8%。显然,美团的网络效应正在显现威力,带来业务规模高速扩张。

2015、2016、2017年,公司实现收入40、130、339亿元,同比增长225%、161%,收入实现高速增长;经营亏损分别为85、63、38亿元,亏损绝对金额在减小,相对收入的亏损率大幅缩窄。按国际会计准则,2017年净亏损189亿元,其中包括可转换可赎回优先股公允价值变动151亿元。

2018年前四个月,公司收入158亿元,较去年同期增长95%;在排除优先股的特殊会计处理后,美团经调整亏损净额20亿元;其中,并购摩拜带来亏损金额约4亿元。

理想很美好,现实很残酷;美团整体仍然是亏损的。所幸的是,随着收入高速增长,亏损率不是扩大,而是快速缩窄;乐观地想,这样的亏损是良性的、暂时性的、战略性的;从业务的角度,这种结果是规模效应和经营杠杆在发生作用,未来边际收入对应的成本和费用会越来越低。按照目前的发展趋势,未来盈利不是问题,只是时间问题。

亮点五:未来战略 实现“吃喝玩乐”完整生态闭环

美团未来的战略:将高频活动的用户流量引入到各项新业务的消费中去,逐步实现对消费场景的全面覆盖,实现“吃喝玩乐”的完整生态闭环。

基于流量的品类扩张在逻辑上是成立的,在美团的实践也已经有成功的案例。2017年,超过80%的新增酒店预订消费者及约74%的新增其他生活服务消费者是从餐饮外卖及到店这两个核心品类转换而来。从这一点,有理由对美团的发展战略保持乐观态度。

近期,公司推出了美团闪购、小象生鲜等新业务,拓展了其在新零售领域的布局;还在开拓基于AI自动驾驶技术的无人车配送业务,该项创新技术有可能大幅减少人工成本。

展望未来,国内生活服务领域的在线化进程才刚开始。艾瑞报告预计,生活服务电子商务市场规模在2023年将增长到8万亿元,年均复合增长率达19.8%。行业空间极大,而且保持近20%的增速,这是“新常态”下无与伦比的赛道。从这个角度,美团的潜力及发展空间是极大的。

亮点六:长线基石投资者看好美团 曾投资腾讯、阿里、京东等

据媒体报道称,美团IPO定价区间已于日前敲定,每股定价为60港币-72港币,定价区间为3575亿港币-4290亿港币(约合455亿美元-547亿美元)。这到底贵不贵?现阶段,美团处于高速扩张期,前景是无与伦比赛道上的“星辰大海”,但报表上却是亏损的,没有现成业绩可作参考,如果按未来某个稳定盈利状态估值,则需要引入很多的假设条件,基本也是拍脑袋。

另一种可行的办法是参考“大佬”给什么价。据报道,美团基石名单除大股东腾讯领投4亿美金外,Oppenheimer、Lansdowne、Darsana、结构调整基金这4家基金机构亦入围基石名单,预计上述机构将共分配约15亿美元,占此次发行总规模的约三分之一。腾讯是原大股东,出价不具有参考价值;但其他几家都却是真金白银拿出来的,是值得参考的。

回想小米上市时,基石投资者多是“国家队”站台,没有得到国际“大佬”的支持,上市后果然一度破发。而这次参与美团的基石投资者可谓大有来头:

Oppenheimer,投资了腾讯、阿里、京东、爱奇艺、Netfilx、脸书等知名企业,还曾大举买入茅台并成为排名前十的大股东,独到的眼光让它几乎躺着赚钱。Oppenheimer极少作为基石投资者出现在香港的上市交易中,这次“破例”出现,是对美团有很强的信心。

Lansdowne,最出名的投资案例是投资了一家相当类似美团的企业,全球最大的线上生鲜杂货超市Ocado。Ocado曾经连续多年亏损并不被市场看好,但Lansdowne的坚持等到了它实现盈利的那一天。这家有经验的专业机构显然对美团也很有信心。

这么多重磅国际“大佬”捧场,他们和美团没什么交情,更不可能是跨国做慈善。按这个IPO发行价,他们愿意拿,可见有相当大的盈利把握。

结语

最后,无数的经验告诉过笔者,大牛股就诞生在身边日常的消费里。看看周围,大家伙都在点外卖,美团就很有意思了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员