作者:John

来源:寰盈国际观察

2018年8月,市场传出消息,华兴资本即将进行香港IPO聆讯,预计将于9月底在港交所上市。

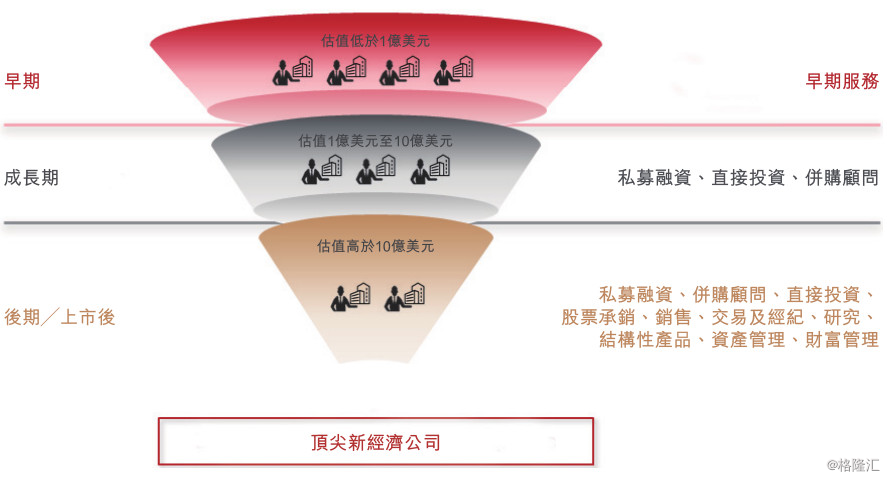

继小米、美团、海底捞之后,中国过去20年新经济中,新兴投行的代表——华兴资本终于迎来上市的一日。作为民营投行的翘楚,华兴资本在巨头林立的市场环境下显得长袖善舞,游刃有余。从顾问业务、承销业务到投资业务,从京东、链家到美团、滴滴,“华兴资本”四个字始终与独角兽为伴,成为行业中不可忽视的力量。

01.慧眼早具

千禧年初,新兴企业高速增长还未引起大投行注意,华兴资本应运而生。2000年到2003年,华兴资本创始人包凡还在亚信负责投资、并购和战略合作等工作,期间发现国内高科技创业公司都拥有惊人的成长速度,但资本力量还未出现大幅介入的迹象,当时以中金为主的国内大投行也还没重视这块市场。

次年,百度超越Google成为中国网民首选搜索引擎,互联网企业阿里巴巴获得8200万美元规模的私募融资,加上腾讯登陆港股市场等大事件,让人们看到中国互联网崛起的迹象,从而引发国内新经济公司融资需求的日益增长,也直接促成了包凡离职创办为新兴行业服务的投行——华兴资本。

2006年,创办仅两年之久的华兴拿下了当当网第三轮融资、奇虎360第二轮融资独家财务顾问的业务,让公司名声渐起。

02.顺势切入

金融危机背景下,国际大投行无暇顾及中国市场,促成华兴资本再添并购业务。2008年9月,次贷危机爆发,国际投行受到非常大的波及,不仅雷曼兄弟宣布破产,另一大美国投行巨头美林资产减值高达520亿美元,为了避免破产美林将自己卖给了美国银行。

忙着自救的国际投行逐步收缩中国业务,而华兴资本则在2009年立刻推出的并购顾问服务,将国际大行无暇顾及的国内市场收入囊中。

原有顾问服务客户准备大举进军公开市场,华兴顺势提供承销服务。据悉,2012年华兴许多顾问客户要登陆公开市场了,公司便于2012年、2013年分别成立华兴证券(香港)、华兴证券(美国),在香港及美国两地开展财务顾问、股票承销、销售、交易、经纪及研究服务。

而在公司搭建境外承销业务之际,内地IPO市场于2012年关闭了,这对布局赴美、赴港上市业务的华兴来说是天大的好消息,于是借助A股低迷时机,华兴收获了诸如亚信联创私有化、兰亭集势赴美IPO、博雅互动港股上市,去哪儿网赴美IPO等知名大单。

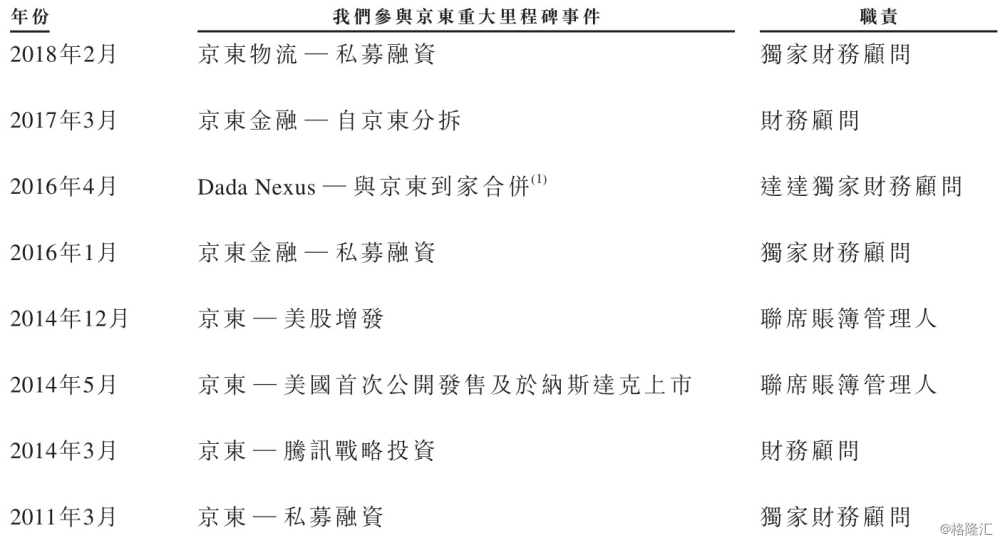

从2011年开始的京东私募融资到后续腾讯战略投资、IPO、美股增发,以及京东旗下资产的业务,可以说得上是华兴的经典案例。

03.贤以养士

多数投资者在看招股书时可能会注意到,在提及竞争力时,华兴多次提到在前期顾问业务等环节与客户关系的培养,和全生命周期的深度服务等精品化业务品牌。这个看似有些虚的东西,对于本质上是做人的生意、轻资产的投行业务来说确实很重要,也确实是华兴发家关键因素之一。

早在创业第一年仅有的两单业务中,包凡在客户中星微电子就做了1年的兼职CFO;后续业务模式扩张时,除了公司的战略眼光外,“老客户们”的需求支持可以说是主要动力之一。

其中最经典的案例当属京东,京东自从于2011年将独家财务顾问服务交于华兴后,后续京东接受腾讯战略投资、在纳斯达克上市以及美股增发等环节,都有华兴的身影,京东旗下的京东金融、京东物流相关业务依旧延续聘请华兴的传统。

而且精品业务华兴一直都在坚持,员工薪酬数据算是能有比较直观体现的。2015-2017年,华兴资本的员工薪酬为2.83亿元、4.21亿元、6.57亿元,占营收的比例为36.35%、50.69%、72.38%;2018年一季度薪酬开支为1.58亿元,以584员工人数计算,华兴资本的人均月薪:8.99万元。

对比国内同类企业,中信证券2015-2017年营收占比为26.42%、30.28%、28.05%,人均月薪为7.32万元、5.65万元、6.26万元;海通证券为20.56%、22.02%、22.68%,人均月薪为7.23万元、5.24万元、5.29万元;广发证券为32.63%、31.80%、31.69%,人均月薪为8.17万元、4.75万元、4.74万元;国内投行老大中金公司比例最高,但也只有42.61%、41.27%、36.19%,人均月薪为14.89万元、11.66万元、6.66万元。

目前来看,精品业务模式相伴了华兴整个发家史,结合这一点来看,招股书中关于华兴竞争优势的内容或能理解一二了。至此,华兴资本投行业务体系算是搭建完毕,而刚成型的他马上就站在了行业风口正中央。

04.时来天地

拥有投行一条龙服务业务的华兴资本,迎来了行业爆发。2014年,中国私募投资总额开始飙涨,到2016年底,中国私募基金总规模突破十万亿元大关,相比之下,2014年之前获得融资的项目总数还抵不上2014年一年的量,前所未有的创业大时代来临。

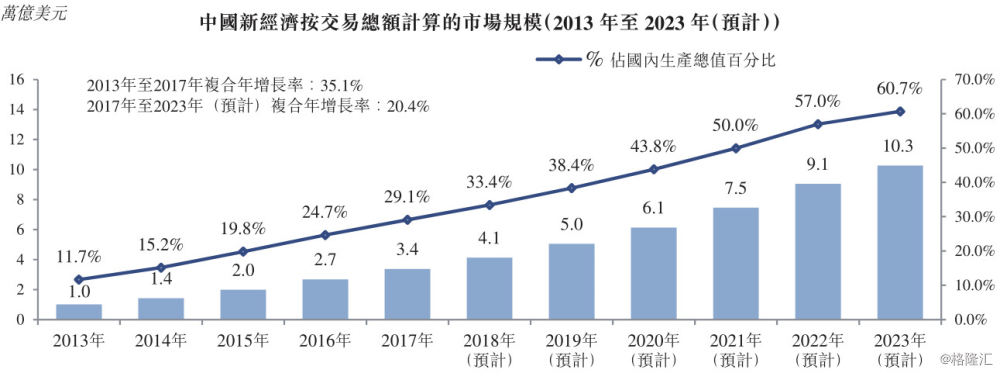

就行业而言,中国新经济主要包括依赖技术进步的行业,例如互联网、商业服务、硬件及软件技术、媒体及娱乐行业,以及依赖创新而实现转型的传统。数据显示,新经济的交易总额由2013年的1.0万亿美元增至2017年的3.4万亿美元,复合年增长率高达35.1%,较同期整体国内生产总值增长高出四倍以上;新经济交易总额占总体国内生产总值百分比由2013年的11.7%升至2017年的29.1%;而在2013至2017年期间,境内私募股权公司募集累计超过2801亿美元。

迅速成长起来的中国互联网大佬,转身成为新经济公司发展资本的主要来源。据了解,中国最大的五家互联网公司的投资总交易价值由2013年约22亿美元增至2017年约228亿美元,复合年增长率为78.5%,仅在2017年就有超过8600家创业公司于获得投资。

一边是创业热潮使得寻求融资的项目出现井喷,一边是资金疯狂涌入,华兴资本再度腾飞。据悉,2014年的时候,作为财务顾问行业老大的华兴,已经不接1000万美金以下的案子,而是集中人力做后期融资和并购,公司于2015年完成融资总额超过80亿美元,2016年达到了120亿美元。

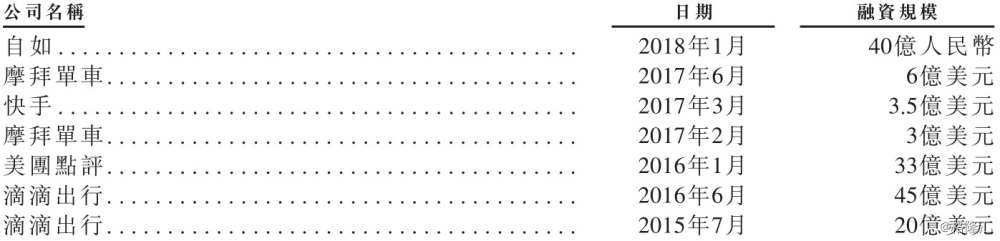

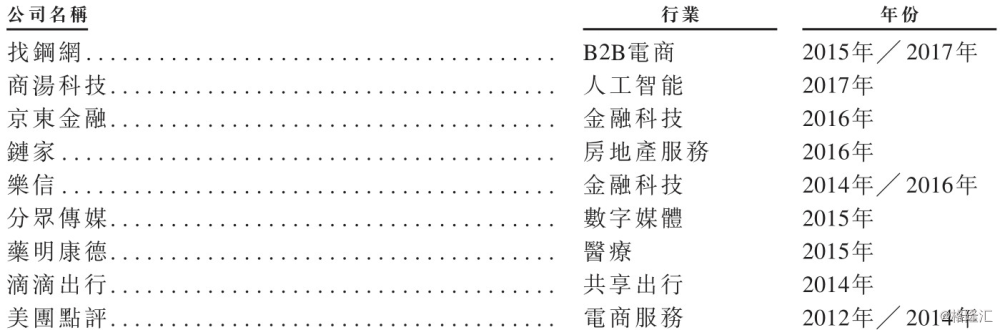

经手了众多独角兽企业的业务,让华兴获得了“独角兽背后的男人”称号。2017年12月31日,中国独角兽公司数目占全球独角兽公司总数约40%,而且全球前十大独角兽公司当中一半为中国公司,而这些独角兽大部分都与华兴有关。如私募融资业务中,除了前文提及的京东外,还有诸如滴滴、美团、摩拜、快手以及自如等市场知名企业是华兴的客户。

并购业务中,京东与腾讯战略合作、滴滴快的合并、美团大众合并、赶集58合并、猫眼分拆合并以及美团收购摩拜等,这些让人熟知的市场大热门并购事件都是出自华兴之手。

05.平台星起

随着创业融资项目呈指数级上升,公司搭建了早期顾问平台星起,成为日后公司核心竞争力重要的一环。据悉,星起是个开放平台,于2014年成立,可接入创业者、投资者和第三方财务顾问,其主要目的是收集市场数据来帮助公司分析新兴市场趋势,为后续优质资产挖掘提供数据基础,如果平台能够收集足够大体量的创业者、投资者、第三方财务顾问的交互数据,华兴将在市场趋势洞察方面较同行会有很大的优势。

同样,在招股书董事长公开信中,包凡明确表示“我们将数据视为重要性堪比水电煤的关键业务资源,利用新技术捕捉并分析不断增长的市场数据,升级我们的顾问服务,为我们的投资管理决策提供依据,指导我们的业务方向,从数据当中收集并提取洞见的能力,将成为我们下一发展阶段重要的竞争优势。”

华兴资本当时任务是利用现有规模优势进行数据收集与分析,来构建自己实砖实瓦的护城墙,星起这个非盈利的公开平台,对公司的意义就不言自明了。

06.风云私募

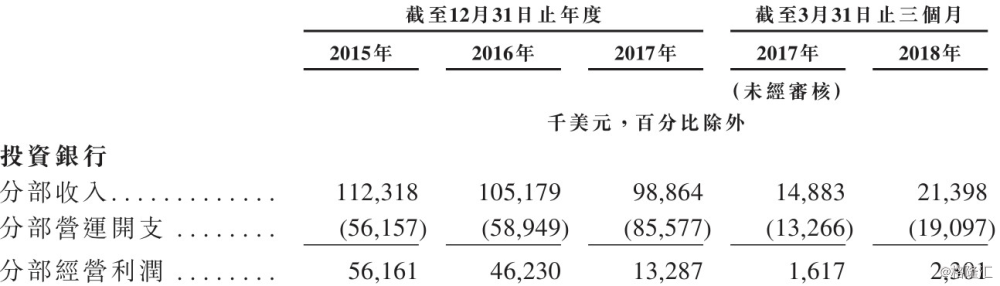

在经历2015年的利好市况及强劲市场增长后,中国新经济的金融服务市场进入调整期,投资行业本身就很大程度跟随证券市场周期,所以在国内证券市场十分不景气的2017年,华兴投行业务利润同比大幅下滑近70%至1329万美元,2018年一季度有部分回升。

华兴的投资管理业务,暂时扛起了盈利大梁。公司投资管理板块暂时只有私募股权业务,自2013年推出首支私募股权基金至2018年一季度,私募股权基金认缴承诺总额从0.62亿美元增至31亿美元,复合年增长率为256.5%,该业务2015-2017年营收分别为3072万美元、3668万美元、1.01亿美元,分部利润达到914万美元、1254万美元、3314万美元,而在2018年,仅一季度分部利润就达到了2868万美元,同比大幅增长446%;在私募股权基金已作出或承诺会作出投资列表中,包括了诸如美团、滴滴、链家等市场大热门投资标的。

私募股权业务风生水起暂时缓解了华兴的盈利压力,不过这样的局面可能维持不了太久,因为A股机遇正在蓄势待发。

07.掇菁撷华

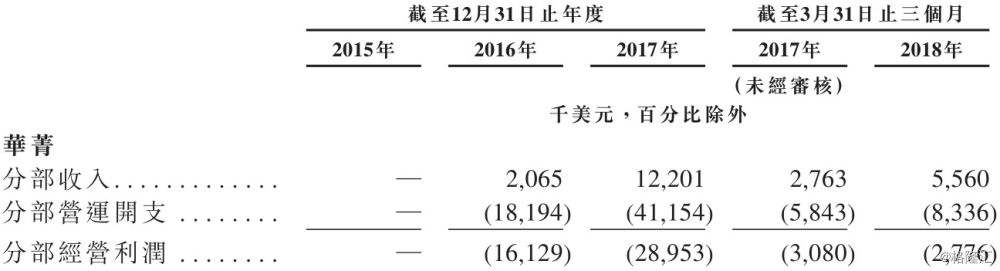

随着国内IPO加速,以及国家鼓励独角兽企业回归A股并为此开放CDR,华兴旗下的华菁证券将有机会大展拳脚。华菁证券于2016年4月获批准设立、8月成立并于11月开业,是华兴聚焦境内的全国性多牌照证券子公司,可提供证券承销、证券经纪、研究及资产管理服务,经中国证监会批准也可从事质押等基于资产负债表的业务。

目前华菁证券仍在前期投入阶段,暂时录得业绩亏损。由于前期投入大量财务、管理及人力资源成立,华菁证券2016、2017年分别录得1613万美元、2895万美元亏损,好消息是在2017年底股权融资中,华菁证券的净资产达到28亿元人民币,同时加入江苏交通、立白集团及新希望集团等重要股东,隐含估值约70亿元人民币。并且,2018年第一季度虽然依旧录得278万美元亏损,但同比下降了10%,亏损出现收窄。

然而短期的亏损并不影响华菁证券的重要性。首先目前国内投行形势而言,IPO审核愈发常态化,国家对新经济企业和海外高新企业回归A 上市支持力度加大,企业 IPO、CDR 发行、并购重组等业务需求将显著提升;其次,独角兽回归国内资本市场的大浪潮中,有不少企业曾经都是华兴资本的客户,现在他们无论是通过CDR还是IPO上市,通过华兴资本的可能性都非常大,所以华兴资本境内业务市场有相当大的需求空间,但前提是华兴要有境内的券商牌照,所以华菁证券就拥有很强的重要性了。

此前包凡就公开表示,虽然高科技里面的优秀企业或是头部企业在海外上市,但就新经济整体而言,诸如医疗健康、高端制造、大消费,很多优秀的企业还是在A股上市的,A股的平台给华兴资本带来更广阔的机会,再加上之后中国监管层对独角兽回A的政策放开,公司招股书中更是直言道:“我们相信华菁证券的成立是往绩记录期间最重要的一步”,同时表示将继续对华菁证券的发展投入大量资金及资源。基于此,等待华兴资本境内投行业务的,可能是又一波爆发。

08.结语

综上来看,作为独角兽背后的男人,华兴资本一路走来踏对了无数风口的节奏,也展现了公司管理层战略眼光,基于公司目前较稳健的盈利能力和境内业务的想象空间,华兴资本的上市还是值得强势围观一波的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员