2008年金融危机以后,美股在上涨与震荡中到目前为止已经进入了第10年,标准普尔500指数于近日再创历史新高,并引起了广大投资者的兴趣与关注。回顾美国股票市场漫长的发展历史,既经历过长期上涨的兴奋,也经历过短时间快速下跌的恐慌,例如1987年10月19日道琼斯工业平均指数一日22.6%的下跌,不变的是科技进步推动社会各行业的发展带来的经济繁荣以及股票指数的长期上涨。

为了方便广大读者能对美国股市有一个较为直观的了解,本文将主要从以下三个方面进行讨论分析:

1. 市场指数的历史表现如何,为何长期持有会具有一定的吸引力;

2. 新闻中常见的公司是如何行业分类的,市场指数的表现与指数的构成又是怎样的关联,“industrial工业”在部分指数里面代表的又是什么意思;

3. 再创新高的美国股市未来会如何表现。

指数表现

在股市主要指数近年来取得良好回报率的同时,相信许多投资者依然对2008年的金融危机和2000年的互联网泡沫记忆犹新,而且似乎按照经济学家的经济周期理论以及其他研究,股市每过多少年就可能会经历一次回调。

2008年的金融危机使标准普尔500指数在2013年才重新达到并突破金融危机前的历史高点,2000年的互联网泡沫更是让纳斯达克指数在2015年才重新达到之前的历史高点,虽然时间拖这么久一部分原因受金融危机的影响,但是从指数投资的角度看,如果2000年初期买入指数并一直持有,需要等待许多年才能重新获得正的收益,资金并不能有效利用。

既然如此,为何指数投资依然能够吸引广大投资者投入资金并长期持有。相信股神巴菲特的长期价值投资理念对大家的投资产生了深远影响,同时广大投资者相信科技创新必然会带动社会经济增长,除此以外,个人认为还有以下两点比较直观原因值得关注:

1.风险控制: 股票市场有着良好的流动性。在美股没有涨跌停限制的情况下,相比较与某些个股可能会出现一天非常大幅度的涨跌,市场指数波动相对比较稳定。通过分析可以发现:纵然出现2000年的互联网泡沫破裂和2008年金融危机例如雷曼兄弟银行破产等重大事件,股市指数也是在震荡中不断下跌而不是一天跌倒底,所以投资者有充足的时间来识别明显的风险并且撤出资金。

2.历史回报率统计: 投资者往往会根据历史过去的表现对未来产生预期,在此谨以目前具有代表性的标准普尔500指数为例展现其历史不同时期的回报率供读者参考。同时提醒读者,股市未来一定会面临各种各样新的风险,历史的回报率并不能完全作为投资未来的依据。以下数据来源:Bloomberg

图1.1 2008年以来的回报率:

图1.2 1927年以来的回报率,以5年为单位计算:

为能够让广大读者更好的了解指数投资是投资于哪些行业或者哪些股票,我们将首先讨论美国股票的行业分类标准,并进一步分析不同指数的构成差别以了解不同行业或股票走势对于指数表现的影响。

行业分类标准

从新闻媒体角度看,大家经常在新闻中见到MSCI指数,或者招聘信息中经常见到TMT (Technology科技, Media媒体, Telecommunication电信) 行业,美国的新闻媒体经常用FAANG (Facebook, Apple, Amazon, Netflix, and Alphabet’s Google)这几个股票来代表科技股;那么从投资角度分析,美股一般是什么样的分类标准,FAANG这几个股票又是分在哪一个行业呢。

首先简单介绍一下美股比较常用的三种行业分类标准:GICS, ICB, and BICS,一级行业分类一般包括:非日常生活消费品、日常消费品、能源、金融、医疗保健、工业、信息技术、原材料、电信业务、公用事业和(房地产),各个标准的行业命名以及包括的子行业种类会存在一定程度上的区别。

GICS: Global Industry Classification Standard. 全球行业分类标准是在1999年由Morgan Stanley Capital International (MSCI) 摩根士丹利资本国际公司 和Standard & Poor’s标准普尔联合创立,最初包括10个一级行业,之后房地产行业从金融行业内剥离单独划分,根据维基百科介绍,GICS行业分类目前包括11个一级行业,24个二级行业,68个三级行业和157个四级行业。GICS行业分类标准被用于MSCI指数,对全球股票进行分类。

ICB: Industry Classification Benchmark. 行业分类基准是在2005年由Dow Jones 道琼斯和 London’s FTSE Group伦敦富时指数公司联合创立,目前由富时指数国际单独拥有。行业分类基准主要是根据公司的主要收入来源进行分类,根据维基百科,行业分类基准目前有10个一级行业,19个二级行业,41个三级行业和114个四级行业,目前房地产行业依然归属于金融行业。

BICS: Bloomberg Industry Classification System. 彭博行业分类系统,同样是10个一级行业分类,BICS行业分类标准是依据公司的主营业务,首先根据公司的主要收于来源,其次根据公司的运营收入、资产以及市场认知进行行业划分,并尽可能保持行业内不同公司业务的相似性。

以FAANG这5个有着很强科技实力的公司股票和道琼斯指数里面的部分股票为例来简单展现一下股票行业分类的差异:

Facebook和Google在GICS和ICB标准下分在信息科技行业,在BICS标准下分在通讯——媒体——互联网媒体与服务行业,通过查询Facebook和Google的年报以及季报,可以发现Facebook超过98%的收入来自于广告收入,Google超过85%的收入来源于广告收入。

Apple毫无疑问三个分类标准都分在科技行业;

Amazon在GICS和BICS标准下分在非消费必需品——零售——互联网零售行业,在ICB标准下分在消费服务——零售行业,可以看出分类中并不是划分在科技行业;

Netflix在GICS标准下分在非消费必需品——零售——互联网零售行业,在ICB标准下分在消费服务——零售行业,在BICS标准下分在通讯——媒体——互联网媒体与服务行业,Netflix曾经经营过租赁DVD的业务,后业务转型拍摄原创剧,同样在这个三个标准下都没有被划分在科技行业;

Visa在GICS标准下分在信息科技——软件和服务行业,在ICB标准下分在金融——金融服务行业,在BICS标准下分在金融——特种金融——消费金融行业。

既然大家已经知道这些公司有着很强的实力,为什么还需要了解这些公司的行业分类呢,原因有:

1. 在投资行业指数基金时,首先需要了解行业指数内包含哪些公司才能了解这些公司股票的表现会对行业指数的走势会产生多大的影响;

2. 在做估值分析衡量一个公司市场价值的时候,选择行业以及业务类似的公司进行对比分析得出的结果会更具有参考价值。

指数介绍

自2009年3月9日股市触底之后,到目前2018年8月27日,纳斯达克指数上涨约534.12%,标准普尔500指数上涨约334.66%,道琼斯指数上涨约302.9%。指数表现差异的背后则是是指数行业及股票构成的差异。

图3.1 指数行业构成对比:

数据来源:Bloomberg(GICS行业分类), NASDAQ,时间:2018年8月27日

通过数据对比可以发现:科技行业在纳斯达克综合指数中占比明显高于在标准普尔500指数和道琼斯工业平均指数中的占比;非日常消费品行业在纳斯达克综合指数中占比较高,且同样高于在其他两个指数中的占比;工业行业在道琼斯工业平均指数中依然是占比最高的行业,且明显高于在其他两个指数的占比。

道琼斯工业平均指数

道琼斯工业平均指数(Dow Jones Industrial Average Index)是美国第二历史悠久的指数,到目前已经经历了122年的历史,仅次于由华尔街日报和道琼斯公司联合创始人Charles Dow联合创立的道琼斯运输业平均指数。

为了更好的反映美国经济以及美国股市,道琼斯指数自创立以来到目前为止总共进行了54次调整,纵然历史悠久如通用电气(1907年11月7日首次进入道琼斯指数)和通用汽车(1915年3月16日首次进入指数)也难免因经营不善分别在2018年7月26日和2009年6月8日被其他更具有实力的公司从指数中替换。

可以发现虽然指数的全称里面包含Industrial工业这个历史用词,但是道琼斯指数30个成份股的大部分股票的公司业务很少或者完全不涉及传统的重工业业务。

标准普尔500指数

标准普尔500指数(Standard & Poor's?500 Index)于1957年创立,是第一个按照股票市值进行权重计算的指数,指数包含500个在美国经济领先行业中的重要股票,目前被广泛认为最能代表美国股票与经济表现的指数。

相比较于道琼斯工业平均指数只包括30个公司的股票,标准普尔500指数可以包含更多细分行业里面的更多领先公司的股票,知名公司比如Google, Facebook, Nvidia, Qualcomm, Broadcom, Amazon, CVS, Morgan Stanley等公司都不在道琼斯工业指数内,因而标准普尔500指数目前具有更多的代表性。

相比较于纳斯达克综合指数会包含国际公司的股票,标准普尔500指数只包含美国公司,不包含如阿里巴巴,京东这样的国际公司,由于阿里巴巴在纽约证券交易所上市,所以阿里巴巴并不包括在纳斯达克综合指数中。

纳斯达克综合指数

纳斯达克综合指数(NASDAQ Composite Index)于1971年创立,最初只有50个公司股票,到目前为止指数包含约2600个在纳斯达克交易所上市的普通股票和ADR股票等股票。相比较于纽约证券交易所,纳斯达克证券交所上市规则相对灵活,因而很多科技、医疗公司选择在纳斯达克证券交易所上市。

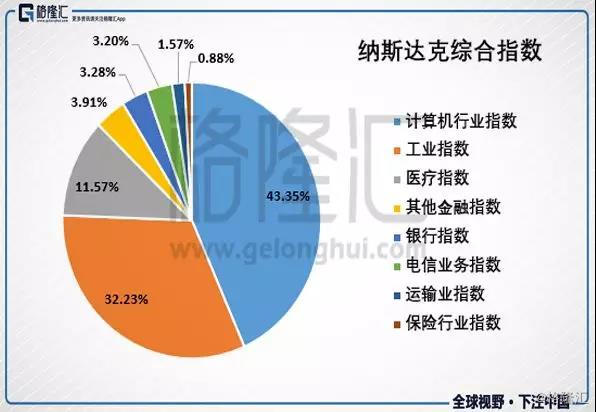

图3.2 纳斯达克综合指数按照细分指数进行分类:

数据来源:Bloomberg,时间2018年8月28日

投资者购买纳斯达克相关的指数时更多是因为认为这些指数更代表科技等新兴行业,那么纳斯达克工业指数是否值得关注呢,通过对2018年8月28日的数据分析可以发现:纳斯达克工业指数里面的工业行业占比只有16.45%,消费服务占到了62.28%, 消费品占到指数的17.30%,知名公司如Amazon, Netflix, Paypal, Costco, Booking(原Priceline), Twenty-First Century Fox, 星巴克,特斯拉,京东等等都包含在纳斯达克工业指数中,所以纳斯达克工业指数和工业的相关性并不是很大。

纳斯达克100指数

相比较于纳斯达克综合指数包括了纳斯达克的所有股票,纳斯达克100指数选择纳斯达克证券交易所上市股票市值最大的公司中选取100个公司股票,因而更具有代表性,指数目前包括103个股票。

纳斯达克100指数自2008年11月触底以来到目前为止上涨约643%,明显好于纳斯达克综合指数。通过官网查询显示,目前纳斯达克100指数中科技行业占比55.69%,比纳斯达克综合指数科技行业占比高约10%,消费服务行业在纳斯达克100指数中占比24.21%,指数构成不包括金融类公司股票。

再创新高的美国股市

居安思危,今年在标准普尔500指数在震荡中再创新高的同时,美联储加息、科技创新、汇率、全球经济贸易,能源等很多话题吸引了众多投资者的关注,那么其中某些因素历史上对美国股市产生了怎样的影响呢。

图4.1 15年期WTI原油价格(白色)、标准普尔500指数(黄色)

图表来源:Bloomberg

社会经济的发展离不开石油等能源的消耗,那么石油价格的波动对于股市又会有多大的影响呢。暂不考虑能源类公司在股市中的占比同时也暂不考虑因通货膨胀因素对价格进行调整,仅通过历史数据可以看出:在最近的15年里,石油价格经历了大幅的上涨与下跌,但是大部分时间里石油价格的波动对于股市的影响并不是非常明显。

但这并不意味着可以忽略能源价格对股市的影响,从2017年初到2018年7月,WTI原油价格一度上涨约140%最高达到$147.27/bbl,可以发现能源价格不断创历史新高的同时伴随的是标准普尔500指数自2008年初就开始下跌,明显早于2008年9月雷曼兄弟股价大幅下跌并破产,或许可以说,即便没有金融危机,如此高的油价已经对社会经济活动产生了影响并且反映在了股市的下跌上,金融危机的发生让股市下跌的更加迅速,带来了更多的连锁反应。

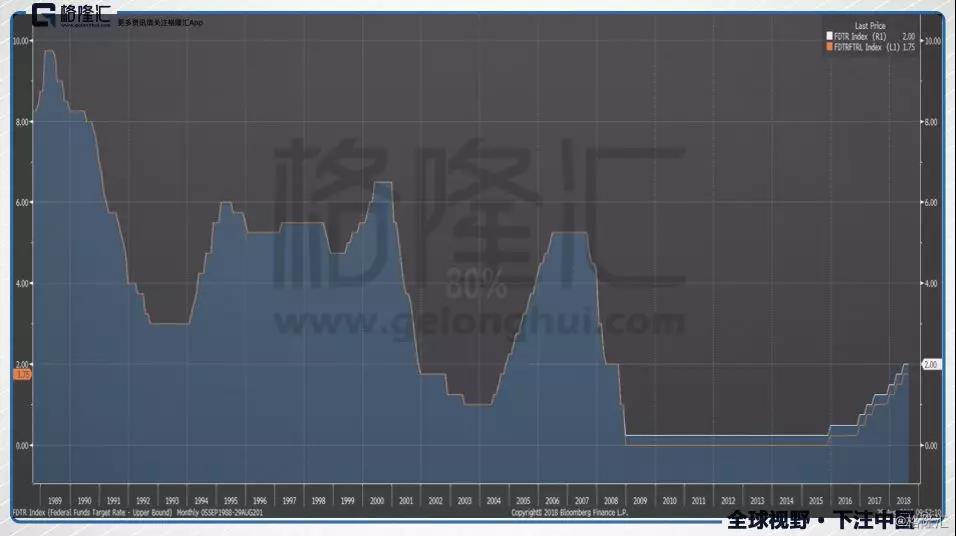

图4.2 30年时间美联储利率变化,目前1.75%—2% (橙色:利率下限,白色:利率上限):

图表来源:Bloomberg

金融危机以后,美联储在非常长的时期维持了量化宽松政策,以非常低的利率水平刺激经济的增长,在经历了美联储的几次加息之后,利率水平依然处在比较低的历史位置。

相比较于股市走势,美联储加息更多是考虑宏观经济发展。在经济稳定的情况下,逐步加息可以起到维持稳定的通过膨胀率的作用,防止经济过热,同时假设未来经济发展速度减缓或衰退也可以通过降低利率方式来刺激经济发展。

图4.3 信息科技行业标准普尔500指数占比(1990年1月1日—2018年8月27日):

图表来源:Bloomberg

在科技行业股票不断推动市场指数上涨的同时,许多投资者担心是否科技股发展过热,通过分析历史可以发现,相比较于2000年的互联网泡沫前科技行业在指数中所占比例的快速上升(从1998年初占比12.29%到2000年初占比33.11%,两年时间占比迅速提高约20%),金融危机以后科技行业在指数中占比的提升相对更加平稳(从2009年初占比15.27%到目前占比26.34%,接近10年的时间占比提升约10%),在整体经济良好的背景下科技行业有着更好的表现是比较正常的,特别是近年来许多科技企业的科技创新也的确持续带来良好的业绩表现。

总结

回顾历史,展望未来。虽然我们无法预测未来会发生什么重大事件以及会对股市未来走势产生多大的影响,但是通过分析股市的历史发展进而可以从某种程度上理解股市目前的表现。股市的短期走势容易受情绪的影响,但从长期来看投资终将回归理性。相信良好的风险控制、行业与股票的选择可以从长期为投资者带来良好的收益。股市有风险,投资需谨慎。

有朋友提到希望文章中能够做一张列表提及一下与主要市场或者行业指数相关的ETF便于查询,鉴于美国投资市场上与市场指数以及与相关行业指数的ETF实在是太多,很多同一个指数相关ETF就包括做多/做空ETF,2倍做多/做空ETF,3倍做多/做空ETF等等,因而在此就不一一列举了,读者如有兴趣可以网络进行搜索或者咨询自己的投资顾问。

为方便大家参考,谨在此提供部分链接:

Exchange-Traded Products Tracking NASDAQ Global Indexes:

https://indexes.nasdaqomx.com/Home/IndexLinkedProducts

信息来源:Nasdaq官方网站:

S&P Dow Jones Indices Linked Products: S&P 500

https://us.spindices.com/additional-reports/related-products/?indexId=340&sourceIdentifier=index-data-widget&parentIdentifier=index-data-widget

信息来源: S&P Dow Jones Indices官方网站,同时可以查询更多关于Dow Jones和S&P指数的ETF。

免责声明:

投资涉及风险,文中内容仅代表作者个人观点,仅用作交流使用,并请读者自行核实、判断相关内容的真实性与准确性。文章内容不构成买卖任何投资工具或者达成任何交易的推荐,不构成投资建议、投资咨询意见或其他意见。作者可能会也可能不会投资在这篇文章中提到的股票或其他投资工具。读者需综合考虑市场上所有公开信息独立判断做出投资决策而不应仅仅依靠本文做出任何投资决策。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员