机构:招银国际

评级:买入

目标价:56.8港元

2018上半年业绩符合预期。租赁租金收入同比增长24%,达到7.53亿美元,与我们预测的全年增长20%一致。总收入和净利润分别增长23%和24%,达到8.25亿美元和2.97亿美元,与我们预测的全年净利润增长22%一致(不包括一次性税收调整)。

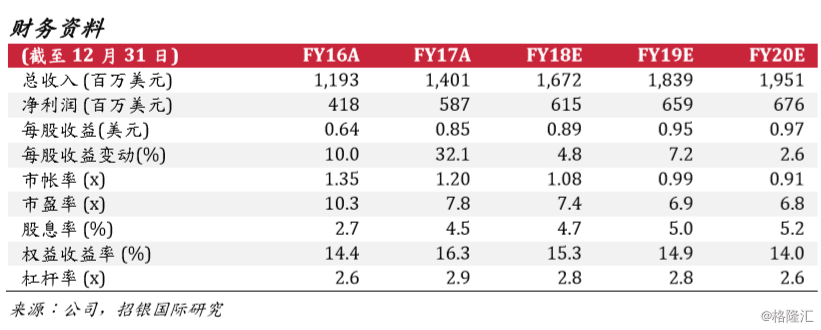

净租赁收益率稳定保持在8.5%。由于美元Libor上涨,2018上半年平均债务成本较2017年末上升0.3个百分点至3.1%。租金率亦随债务成本上升0.3个百分点至10.8%。因此,净租赁收益率稳定保持在8.5%,。3个月美元Libor自年初至今上涨。我们因此将2018年预测平均利率上调0.1个百分点至2.9%,租金率上调0.2个百分点至10.8%,净租赁收益率上调0.1个百分点至8.5%。我们预测2018年净利润将增加5%(扣除一次性税收调整后为24%)至6.15亿美元,较我们之前的预测上调2%。

自有和代管飞机数量增加至324架。上半年,公司交付了27架飞机,售出19架,使得自有和代管飞机数量达到324架。虽然上半年交付速度符合全年交付58架的指引,但管理层对于发动机短缺导致的空客飞机延迟交付情况表示担忧。早前,空客首席执行官在一份声明中表示,全年交付能够达成,但公司管理层判断下半年交付可能集中在第四季度。我们认为,这种情况将给公司的流动性带来压力。不过公司上半年末的现金和未提取信贷额度总计39亿美元,或可为上述情况提供缓冲。

重申美中贸易战的影响有限。管理层重申美中贸易战对公司影响有限,因为1)公司没有任何波音飞机计划交付给中国客户(特别是没有私人飞机和波音737-800NG计划交付中国客户,这些飞机可能需要缴纳关税);2)与美国同业相比,公司位于新加坡,处于中立地位。

公司估值。国际航空运输协会报告上半年客运量增长7%,预计全年增长7%,高于5%的长期趋势。我们对公司未来前景持乐观态度。我们的目标价基于公司2018年末预测P/B的1.2倍。公司当前股价相当于1.1倍2018年预测市账率。目标价略微上调至56.8港元,潜在升幅15.1%,维持买入评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员