阅文集团昨日公告业绩大增138.6%,并收购新丽传媒,然股价今日狂泄17%,若是在A股,恐怕已经是涨停板了,那么,股价为何为这样表现?背后有何不一样的东东?

阅文集团中报基本情况

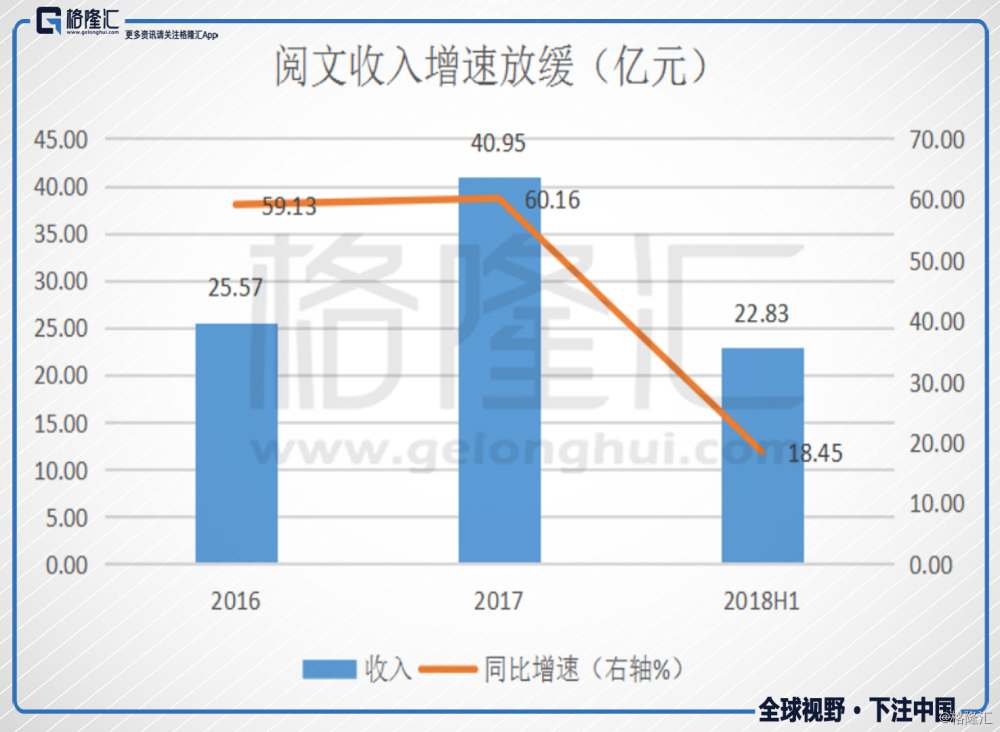

2018上半年,公司实现营业收入22.83亿元,同比增长18.6%;毛利润11.97亿元,同比增长24.4%;归母净利润5.06亿元,同比增长138.6%。

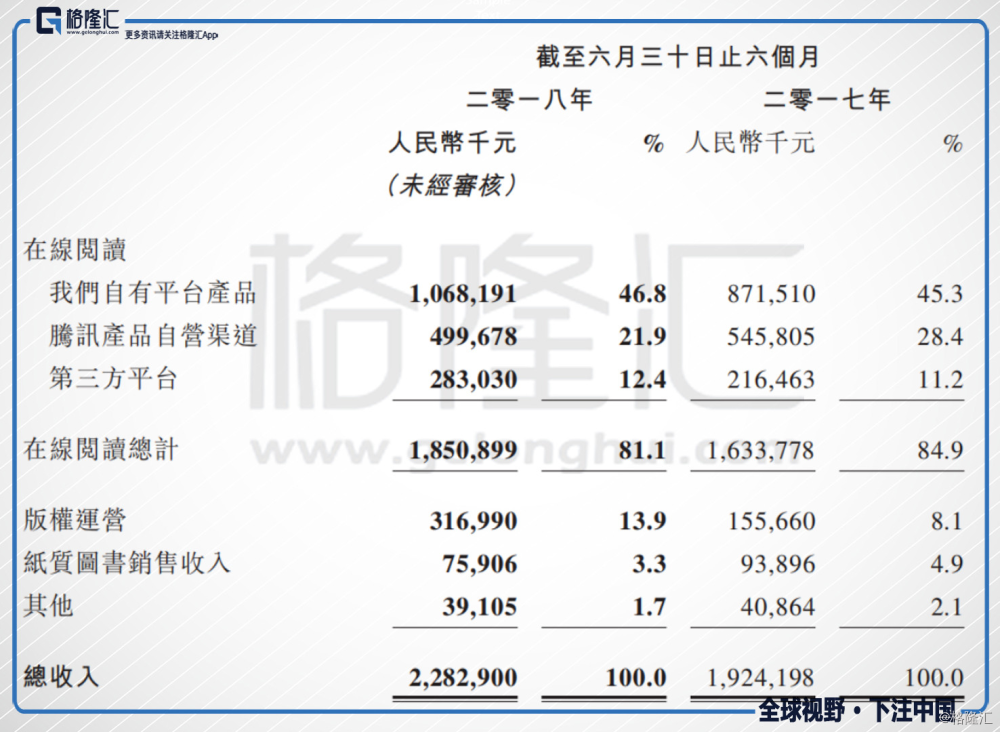

公司净利润保持快速增长,收入构成中,2018H1在线付费阅读收入18.51亿元,同比增长13.3%。其中,公司自有平台收入10.68亿元,同比增长22.6%;腾讯自营渠道收入5亿元,同比下滑8.5%;第三方平台收入2.83亿元,同比增长30.8%。

在线阅读收入的增长,主要受付费用户增加以及提高了客单价。腾讯产品自营渠道的在线阅读收入减少8.5%至截至上半年的4.997亿元,主要是由于现有腾讯产品自营渠道的付费用户减少,侧面说明腾讯的流量在下滑。

来自第三方平台的在线阅读的收入同比增长30.8%至截至上半年的2.83亿元,主要由于公司与现有第三方如小米、OPPO、华为荣耀等分销渠道增进合作,令相关收入随之增加。

每名付费用户平均每月收入由上年同期的20.5元同比增长19.0%至截至上半年的24.4元,主要由于付费用户参与度不断加深及为优质网络文学内容付费的意愿不断增强。

来自版权运营的收入同比大幅增长103.6%至截至上半年的3.17亿元。该增长大部分来自授权改编电视剧及网络剧、动画、游戏、电影以及漫画的版权授权收入增加

截至2018年6月底,公司毛利率由去年同期的50%增长至52.4%,经营利润率由去年同期的12.2%增长至24.9%,纯利率由去年同期的11.1%增长至22.1%。

公司同时公告拟以155亿元收购新丽传媒100%股权。

然,业绩大增与对外收购公告后,股价却出现17.01%的跌幅。

阅文集团用户增长不及预期

月活用户增长放缓,上半年,月活用户仅增长11.3%,用户总量达到213.5百万人,其中自有平台产品及自营渠道的月活跃用户分别由2017年6月底的88.3百万及103.5百万增至目前的106.3及107.2百万人。自有平台月活增长20%,自营渠道的月活仅增长了3.6%。月付费用户为10.7百万人,而去年同期为11.5百万人,付费比率为5.0%,而去年同期为6.0%,客单价有所提升,上半年每名付费用户平均每月收入24.4元,去年同期为20.5元。

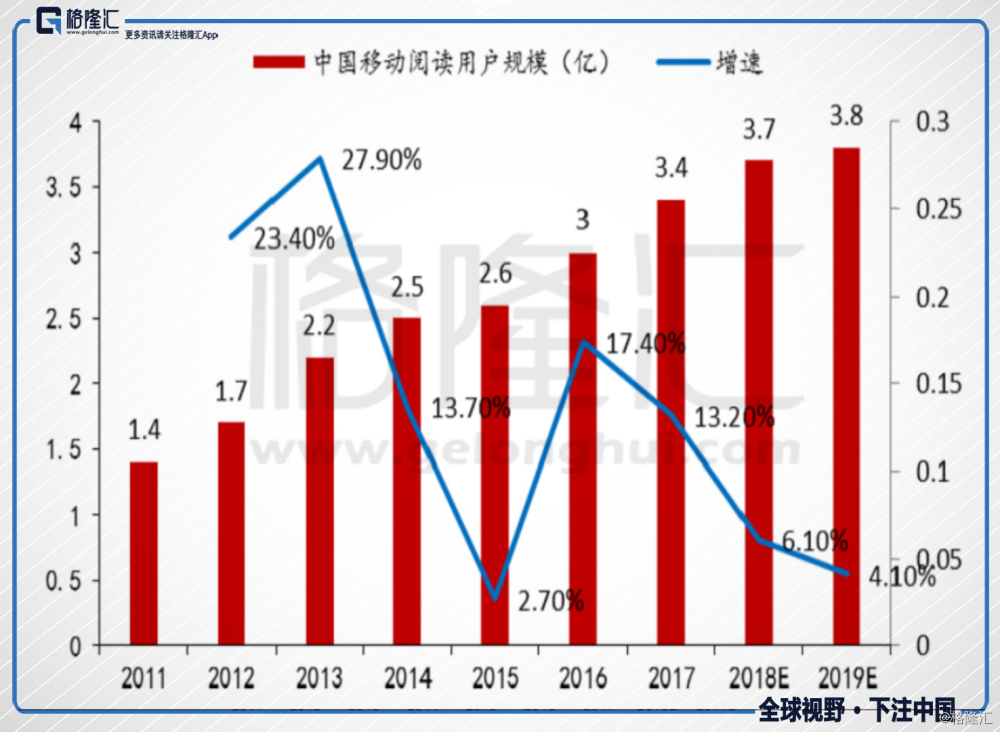

月活增长严重放缓,以及付费比率出现下降1个百分点,说明在线阅读也遇到了线上流量红利逐渐见顶的困扰,付费比率的下降将严重打击二级市场投资者的心理预期。

无独有偶,在线阅读用户增长放缓仅是互联网用户增长放缓的一个侧面,游戏行业与社交行业的用户增速也在放缓。

根据 App Annie 数据,2018年上半年中国 iOS App Store 游戏用户支出较2017年上半年仅增长了2%。

早前facebook也因为用户数据不及预期股价大跌20%。7月26日,facebook公告二季度业绩数据,全球日活跃用户为14.7亿名,低于预期的14.9亿名,北美、欧洲的日活均低于预期 40万名。

阅文集团营收不及预期

虽然公司利润增长138.6%,但收入增长仅18.6%。

腾讯渠道营收在下滑,下滑了8.25%,这种下滑是短期还是长期结果目前还不好说,但是QQ活跃用户量目前只有5亿,且大部分用户转移到微信端,公司旗下QQ阅读必然受此影响。第三方平台(各手机厂商预装)增长30%,但是占收入的比例仅12.4%,自有平台增长22%,依赖的是提高了会员费单价。每名会员月付费单价从20元提高到24.4,但是付费比率从去年的6.0%下降到5%,反应了用户货币化率进程受阻,用户付费意愿并没有如管理层预期的那么好。

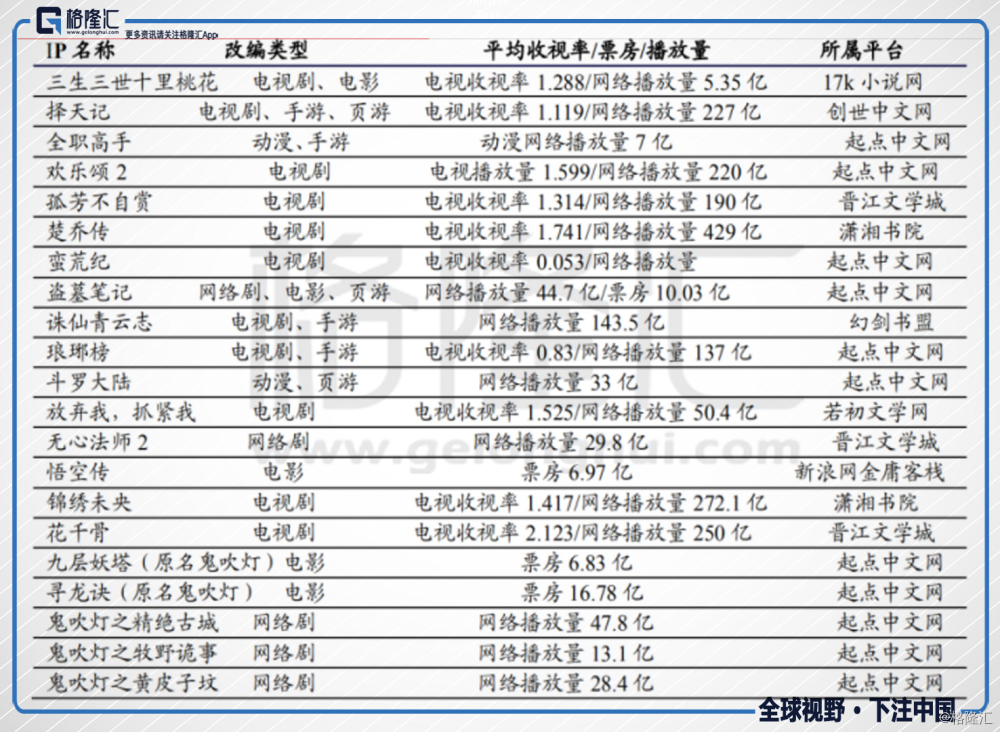

中报唯一的亮点是版权运营收入的大涨,中报中版权收入3.17亿元,去年同期是1.55亿元,同比增速达104%。公司IP资源丰富,过往有多部文学作品被改编成电影、游戏、电视剧、动漫。

在收入增速大幅放缓的情况下,公司利润大幅增长138.6%,这是为何呢?

在5.04亿的净利润中,包含了8490万元的利息收益,还有主营之外的其他收益1.48亿元。扣除这两部分,主营贡献的净利润为2.71亿元,去年同期扣非为1.51亿元,同比增长79%,考虑到低基数效应,这种高速增长能否持续仍有待观察。

155亿拟收购的新丽到底贵不贵?

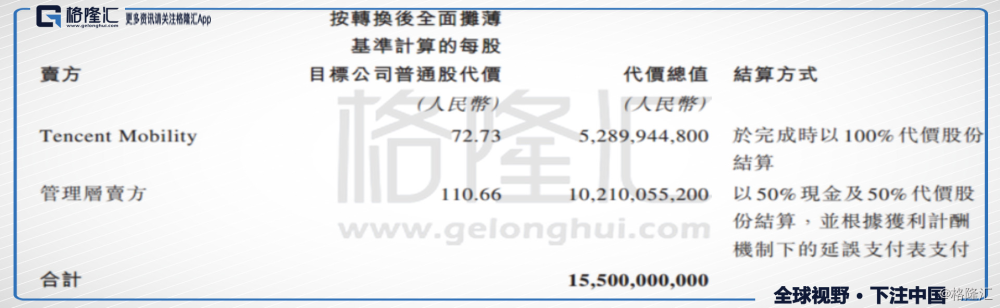

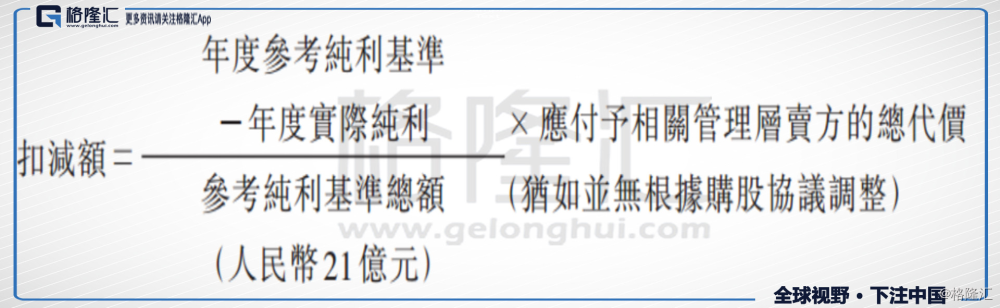

本次收购,需按80港元每股增发新股1.54亿股来完成该笔收购。阅文集团安排了一些规避风险的条款,仅支付50亿元的现金,分期支付,股权解锁期为2020年3月31日。

作为对赌,新丽传媒承诺2018-2020年的净利不低于5亿、7亿、9亿。公告显示,新丽传媒截至去年底资产总值41.18亿,资产净值约13亿,2017年税后净利3.76亿,2016年税后净利1.61亿。

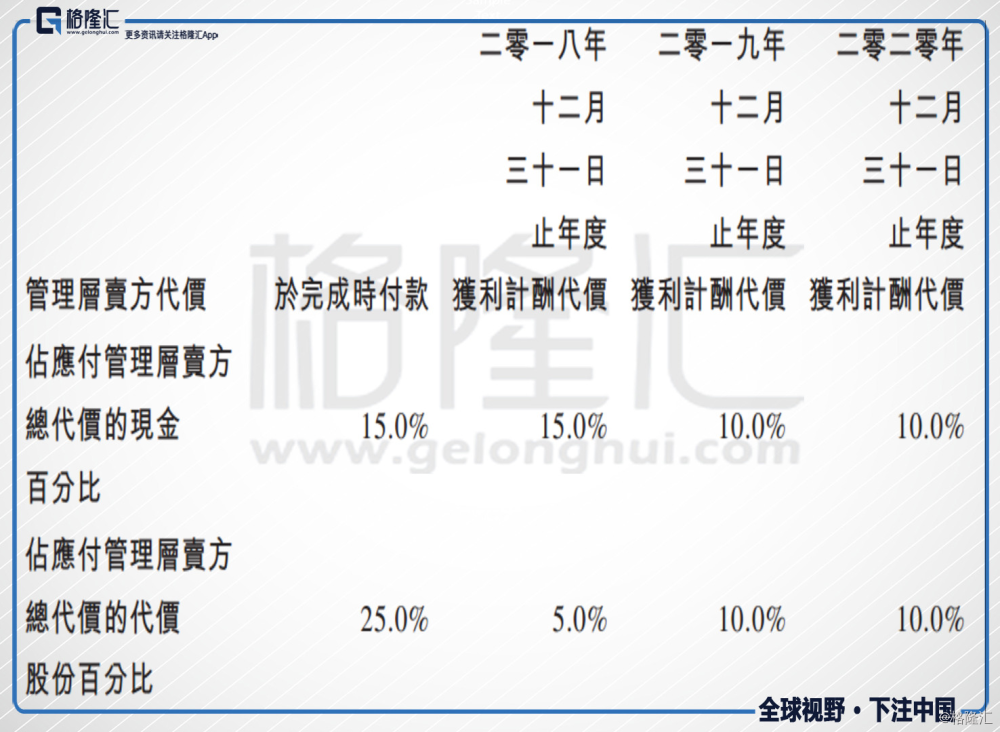

协议中还约定,倘若未完成业绩对赌条款,有扣减机制:

若管理层当年度没有完成相关业绩承诺,则当期原先应拿到的分期金额减去上述公式厘定的扣减额,然后再给予管理层。

所以,管理层对价部分的102亿,若未来业绩很烂,三年业绩为零或累计值为负值,最终可能一分钱都拿不到,本次收购三年后的总对价极限值为50亿-155亿。

阅文集团还设立了分期支付的控制账户以保证公司与管理层利益的长期一致关系,中间如果管理层离职,自然也是拿不到控制账户中的权益。

可见,本次收购所订立的对赌条款是比较有严厉的,能够保护上市公司的利益。

但是目前给予新丽传媒155亿的估值,相对于2018年5亿利润预测值,PE为30倍,而目前A股同类上市公司华策影视去年净利润6.3亿元,目前市值166亿元,相较2018年业绩估值仅为20倍。显然,新丽传媒的155亿元的价格,投资者目前是不认可的。投资者用脚投票,股价大跌17%,一日之内市值损失103亿港元。为这103亿买单的的终究是二级市场的参与者。

那么,新丽传媒到底是一家怎样的公司,让腾讯如此看重呢?

看一家传媒公司的发展前景,可以从它制作的影视作品去衡量。

从2015年到2017年,新丽传媒总共制作、参与制作并播出了10部电视剧(包括《我的前半生》、《白鹿原》、《风筝》、《女医明妃传》等)、1部网剧(《余罪》)、9部电影(包括《悟空传》、《情圣》、《羞羞的铁拳》、《夏洛特烦恼》、《妖猫传》等)。其中我们能够看到一些作品确实是市场反应良好的爆款,说明这家公司的制作能力还行。

此前的公开数据显示,新丽传媒2017年营收为16.7亿、2016年营收为7.5亿,其中2016年电视剧收入占近90%,2017年又靠电影票房拉动了营收大幅增长。

新丽传媒的前身为影视制作人曹华益创办的东阳美锦,2010年引入王子文、曲雅倩两位股东为改制为新丽传媒。2011年9月,新丽传媒引入一批投资机构,其中包括腾讯旗下的世纪凯旋(持股4.08%),2013年王子文为了移民将自己的全部股份(27.64%)以8亿多元转让给光线传媒,后者成为新丽传媒仅次于曹华益的大股东。今年3月,光线传媒与林芝腾讯科技有限公司签署了《股份转让协议》,以人民33.1704亿元的对价将持有新丽传媒27.6%的股份出售给林芝腾讯,此次交易后,光线传媒将不再持有新丽传媒的股份。光线撤出新丽传媒之后,宣布全力进军电视剧、网剧市场,未来将进一步加大市场竞争的烈度。

阅文集团以155亿收购新丽传媒后,由于腾讯的53亿对价均为新发行股份,腾讯在阅文集团的持股将进一步提升至54.34%。

收购新丽传媒对阅文集团意味着什么?

此前,阅文集团专注于网络文学内容平台,以收取用户对小说等文学作品的订阅费为主营业务。

阅文集团体系内起点中文网最早成立于2002年,起点中文网是中国网络文学开拓者之一,2009年盛大集团收购了起点中文网,包括红袖添香网、小说阅读网、榕树下、言情小说吧、潇湘书院、晋江文学城等网站的盛大文学成立。在被腾讯收购前,市占率超50%。

腾讯阅读前身“腾讯阅读中心”成立于2004年,2014年腾讯文学收购盛大文学,后腾讯文学于2015年与盛大文学正式合并为阅文集团。

目前阅文集团旗下囊括 QQ 阅读、起点中文网等业界知名品牌,拥有近千万部作品储备、700 万名创作者,覆盖 200 多种内容品类。

后来随着网络玄幻修仙题材剧的走红,比如《花千骨》的火爆,引起了业内对该类题材的关注,随后阅文集团开始尝试IP版权资源输出给影视剧制作公司,目前已经成功输出《鬼吹灯》、《盗墓笔记》、《琅琊榜》、《择天记》等大量优秀改编作品。

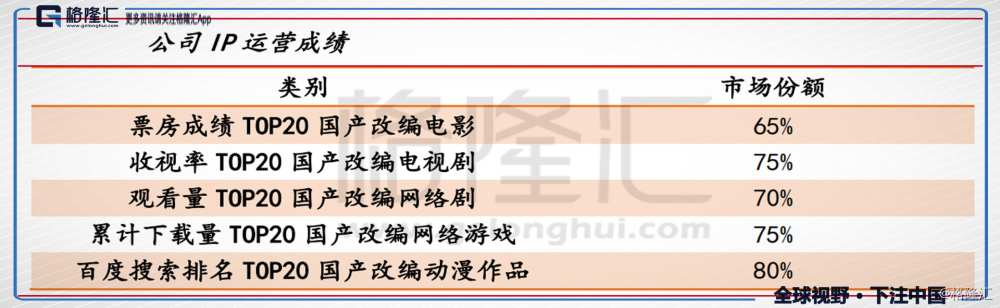

可以说,阅文在IP授权市场份额取得的成绩不俗,2016年公司IP改编授权市场,公司份额已经是第一名。

从作家的角度看,其文学作品经济价值最大化是其高度看重的,谁能将其作品最大化,优秀作品就会给到能让其经济价值最大化的平台。

从阅文的角度看,一是,继续维持优秀的作家稳定产出高质量作品到平台上,不能流失优秀作家。二是,放大优秀作品的辐射面,扩展其经济价值。第二项既能够持续留住优秀作家(版权运营增加了作家收入),又能够让公司股东获得更多的利益,也能持续吸引其他潜在作家进驻平台。

从新丽传媒的角度看, 作为一家根底较前,资本实力弱小的公司,需要资本,也需要更多的IP资源。腾讯有资本,阅文有IP资源,自身有制作能力优秀,合并是加分项。

此次收购新丽传媒,对于身处上游IP角色的阅文来说,其迈出了向中游影视剧制作的一大步,能够加快其核心ip资源的商业价值释放。未来优秀头部IP可能将优先给予新丽传媒,但也并不排除继续与其他第三方合作。

收购之后,阅文集团显然会加强对制作环节的控制,这与仅仅是对版权项目的参股或简单授权不参与制作开发是不同的。

第一,制作环节的成本更为清晰,此前仅仅参与的角色,对整个制作环节的各项成本不清楚,投资风险不确定。

第二,能够控制制作进程,如果制作环节因各种因素拖延,进程落后,导致同类竞品先一步登台上网,成为爆款,就会导致未来收入的不确定,投资风险也无法控制。

第三,全力介入制作环节,能够让蛋糕做大,获取更多的现金收益,毕竟参股只能获得一部分,授权给他人也只能拿到一小块蛋糕。对于确定性能够火爆的作品,未来开发成游戏、动漫、影视剧的风险相对较小,因为已经经过用户的阅读量检测,谁是爆款已经有痕迹可寻。

结 尾

阅文集团在市场中流传着东方漫威的期待,过高的期望给予了其较高的估值,却被冷冰冰的现实打脸,自2017年11月9日的高位110港元至今,已然深跌49%,对新丽传媒的高价收购显然让市场失望,传统业务营收增速低迷,IP运营在收购新丽传媒之后能否快马扬鞭,加速释放IP资源的价值,仍然需要观察。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员