作者:沧海一土狗

来源:沧海一土狗

引子

2017年以来,价值投资的概念深入人心,今年1月这个概念的热度达到了一个新的高度——机构、散户言必称价值,后来随着市场的下跌,人们对价值投资的看法转向负面,甚至有人视之为仇寇,“价值投资的韭菜”这个说法也渐渐流行起来——以前爱得多甜蜜,现在恨得就有多刻骨铭心。

于是就有两个问题:“价值投资”到底是什么?A股的土壤还适合不适合做价值投资?这一篇文章将换一个角度来回答这两个问题。

固定收益里的价值投资

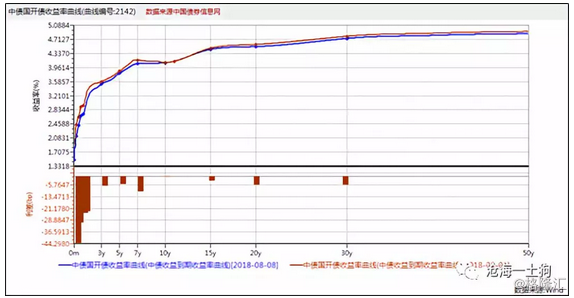

在固定收益投资领域,有两种泾渭分明的投资账户,一种是交易账户,一种是配置账户。顾名思义,交易账户就是运用活跃券种,不断交易,做波段创造超额收益;配置账户恰恰相反,就是买入并持有到期,所赚取的收益仅是债券的票息。这两种账户或者投资方式的目的很不一样,前者的目的是资本利得——估值水平的波动,后者的目的——票息。

一般而言,配置并持有到期来获得票息收入,就是固定收益投资领域的价值投资,收益率越涨越开心(债券的价格跌),收益率跌反而不高兴(债券的价格涨),因为这时候配置账户面临巨大的再投资风险,老债券到期之后只能买到收益率特别低的新债券,严重拉低组合的收益率。

评价一个债券配置账户的维度主要有以下三个方面:1、组合收益率;2、久期;3、信用风险。

关于它们重要性的排序,不同的人有不同看法,我是从风险维度来看的。放在首位的是信用风险,配置账户的债不能出信用风险,否则,一票否决;其次是久期,一般保险账户的负债久期都比较长,资产和负债久期的缺口不要太大,否则,再投资风险太大;最后,考虑的才是收益率,能不能完成任务,或覆盖负债成本。

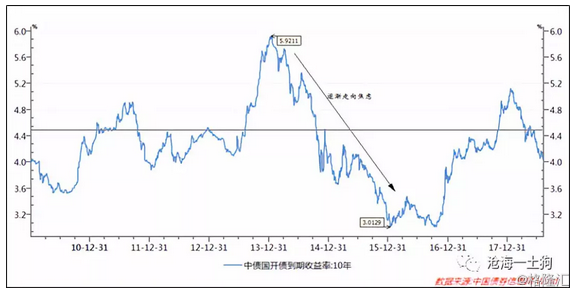

所以,做高配置账户的组合收益率面临很强的约束:1、不能出信用风险;2、期限不能太短;3、市场上债券的供给,收益率是否合适。在2014-2016年的债券大牛市里,众多债券配置账户的投资经理是极其焦虑的,能买到的债券的收益率越来越低——票息越来越难赚,组合的久期随着时间的流逝也在不断地降低,现在买或者以后买是一个极其艰难和痛苦的抉择。直到2016年十月份之后,收益率转而上行,这种局面才得以扭转。

所以,对配置账户而言,买入时票息的高低才是一切,估值波动的因素反倒是一个极为次要的因素,因为,大多数配置账户是以成本法计价的,并且无法提前卖出实现资本利得。

从债券到股票

沃伦-巴菲特做电视节目打赌希拉里会当选

沃伦-巴菲特做电视节目打赌希拉里会当选

股票不过是穿着股票外衣,来参加化装舞会,长期资本回报率为12%的债券。

——沃伦-巴菲特

在前面,我们搞清楚了债券的价值投资是怎么回事——持有到期赚票息,那么,按照这个思路走下去,股票的价值投资也应该是类似的路数——强化票息的因素,淡化估值波动的因素。

但是,把股票转换成债券有两个很大的障碍:1、债券有票息,股票却未必有分红;2、债券会到期,股票却不会到期。所以,股票最后实现收益的方式一定是价差形式的,譬如,100块买入,120块卖出,持有期间的收益为20%。

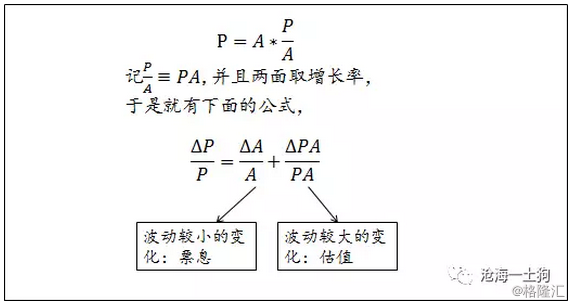

为了绕开这两个障碍,我们要摆脱“息”这个词的迷惑,去抓住它的实质——每年稳定的增长。所以,我们最终要获得的是一段时间内股票价格增长的某种分解:一部分是稳定的,一部分是不稳定的。

这种分解最好具备以下三点性质:

1、两者相关性较弱;

2、稳定部分与经营相关;

3、稳定部分可观测性较强;

于是,我们就可以完成我们想要的分解:如果A是净资产,那么,票息就是ROE;如果A是营业收入,那么,票息就是营收增长速度;如果A是利润,那么,票息就是利润增长率。

对于不同行业的不同企业,我们真实需要关注的是,这个企业什么关键指标的增长是稳定的。

银行与ROE

以农业银行为例,2010年以来其ROE一直在下滑,从最高的21.44%下滑到2017年的14%。尽管其ROE一直下滑,但下滑的趋势已经放缓了。所以,期待未来3年平均有14%左右的ROE并不是一件那么不靠谱的事情。

判断完了票息之后,我们剩下的工作就是判断其合理的估值水平——PB。一种方法是演绎法,通过微观模型推导出PB到底应该是多少;另一种方法是归纳法,通过观察历史数据,总结出什么样的PB水平是安全的。

由于演绎法那套模型很不成熟,我就不拿出来了。在这里,我们用归纳法,研究了近十年以来,农业银行PB的波动区间。

不难发现,除了2010-2012三个比较特殊的年份,农行的PB大概在0.8至1.3的区间内波动,振幅大概是63%,大概是4年半的ROE。所以,如果我们假定这个历史区间是有效的,那么,以PB=0.8的估值水平买入农业银行,持有三年的收益至少是48%(不考虑卖出时估值上的收益),赚得都是票息收益——净资产3年以来的增长。

于是,安全边际的概念也有了用武之地。首先,我们定义以0.8的PB(统计区间历史最低的PB)买入农业银行拥有完全的安全边际;那么,以0.88的PB买入农业银行,拥有的安全边际就是-10%。

于是,我们以(14%,3年,-10%)这样的数组形式来标记这笔投资,这样标记的好处是,可以把组合里不同的标的加权平均,系统地去看各个分项。这样可以算出一个总体组合的期望收益和安全边际。

与此同时,我们不难发现,安全边际和期望收益是一对矛盾,化解这个矛盾的方法是,1、要么等着买的便宜;2、要么提高持有期限。

零售与营收增长

以营业收入增长为核心,我想举永辉超市的例子,因为这种行业最核心而稳定的变化力量就是开店扩张。

永辉超市的营收增长很稳健,经历了2015年和2016年的增长低谷之后,他的营收增长率维持在20%左右,那么,预计其未来增长20%也是一件比较靠谱的事情。

关于它的估值水平,我们应该用市销率,跟农行的例子类似,我们用归纳法。

同样的,我们可以发现,永辉超市的估值水平经历了特别大的波动,低点在0.6附近,高点在1.8附近,波动幅度大概是200% 。假设0.6附近的PS是完全安全边际估值,那么,目前的估值水平是PS=1.07,那么,这个价格买入对应的向量就是(20%,3年,-40%)。

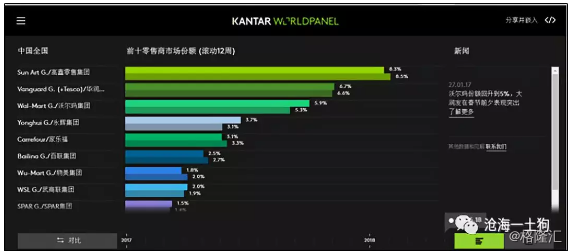

截图自著名的零售网站KANTAR

截图自著名的零售网站KANTAR

关于线下零售行业市销率的合理范围,我曾经跟某位看消费行业的朋友讨论过,他跟我说,零售行业的市场占有率最高的龙头才能给到0.8倍的市销率。尽管永辉的份额增长很快,但远没到龙头的地步,所以,拿0.6当底就当底吧。当然,这种估计也只是众多看法中的一种,仅供参考。

重要的变量:持有期

可能是因为市场上大部分人的股票投资策略都是交易策略,所以,对于时间——持有期这个变量关注得并不多,但对于票息策略而言持有期的概念相当重要。

以农行和永辉的例子为例,在3年的持有期尺度下,农行的数组是(14%,3年,-10%),优于永辉的(20%,3年,-40%);但是,在6年的尺度上,结果就相反,永辉的(20%,6年,-40%)优于农行的(14%,6年,-10%)。这种时间尺度上的影响就相当于债券当中的期限结构,3年的国开债和5年的国开债到期收益率是不同的。

所以,注意持有期对不同股票综合收益的影响,还是很重要的——有的适合长期拿,有的则适合短期(我说的长短期对于交易户都是长期)。

科技股和利润增长

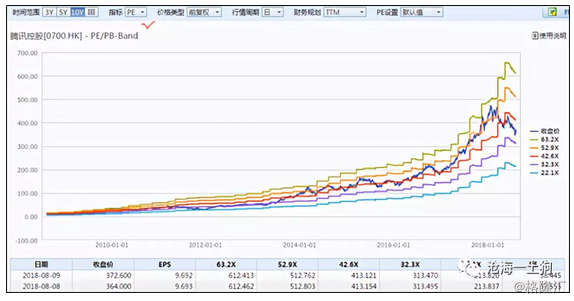

关于利润增长的例子,符合要求的案例很少,我找了半天,没找到,原因也很简单,利润是一个剩余变量,受诸多因素的扰动,更难保持稳定。无奈,我只能找了腾讯控股。它近几年的利润增长速度很快,30%可能是一个比较靠谱的期望票息。

关于它的估值,我们应该用市盈率,合理范围我们仍然采用归纳法。

在十年的尺度上,他的PE最高在63,最低在22倍,变动幅度大概是180%。如果我们假设22倍的PE是具备完全安全边际的,那么,现在的市盈率大概是38倍,安全边际大概是-42%,所以,腾讯控股的数组就是(30%,3年,-42%),意思是,即使未来腾讯控股的估值水平掉到22倍的PE,只要他的利润增速保持在30%,那么,在持有期为3年的情况下,我们仍然可以有每年16%的期望收益。

一般性的框架

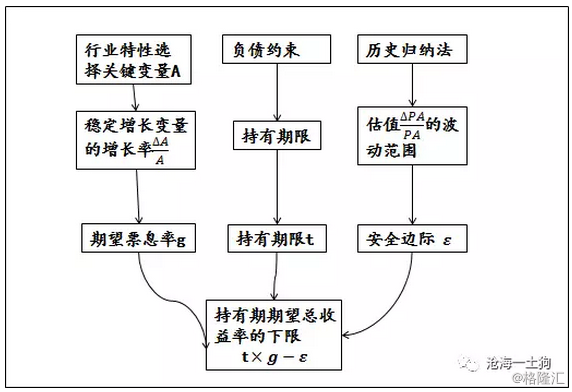

综上所述,我们就可以得到一个一般性的投资框架,包括三点,1、期望票息率g;2、持有期限 t;3、安全边际 ε。通过这三个指标我们可以确定给定持有期下得总期望收益,然后,我们可以根据这个收益来选择标的。

ps:三个关键变量的选择,可以按照下图所展示的流程来获取。

框架的边界条件

我们要努力避免一种倾向,拿着一把锤子就感觉满世界都是钉子。

——作者按

为了避免工具对使用者的束缚,我们需要清楚地了解工具的使用边界,也就是假设成立的条件:

1、关键变量A的增速不能有较大幅度的下降,因为在这种情形下,PA和A是相关的,会形成所谓的戴维斯双杀,造成完全安全边际被击穿的情况,模型无效。

2、如果实在找不到一个有稳定增速的关键变量A,就不要寻找了,这个模型不适合这个股票。

3、依靠利润等剩余变量做出来的分解,失败的概率更大。

《大空头》剧照

《大空头》剧照

投资当中真正的危险是“灯下黑”——即相信某些关键假设,但这些假设恰好是错的。

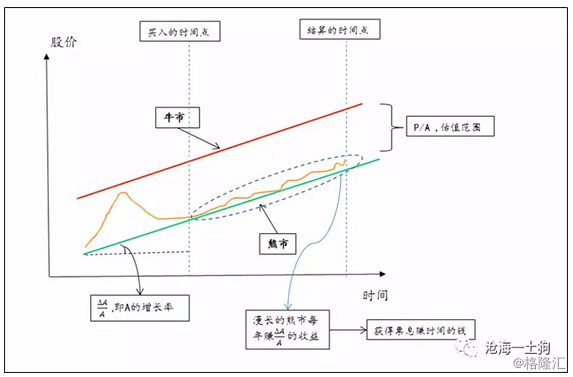

熊市的意义

通过上文的讨论,我们不难发现,熊市对价值投资的意义十分巨大,只有熊市才能尽可能地去挤压股票的估值水平,提高安全边际,以致于只要估值足够便宜,即使市场一直维持熊市,我们也可以在漫长的熊市跟时间做朋友,赚取关键变量A增长的收益。

微观研究向上还是向下看

此外,在熊市中,我们还可能发现这样的困惑:民生银行的估值水平不断地在创新低,在这种时候我们该怎么办?

我认为,这时候才体现出卖方研究——微观企业研究的真正价值,即确认这个企业到底有没有问题,会不会让这笔投资落入“价值陷阱”?在这一个问题上,卖方研究的价值与信用债投资中的信用评级一样,确认可能有问题并且收益率正在大幅度上行的企业是否真的有问题。通过这样的信息或研究优势,买入或卖出,从而获得超额收益。

所以,在价值投资的框架下,微观研究的作用更多是向下,看风险,寻找安全边际。但在现实中,卖方研究更多的是在推能够上涨的票——眼睛向上而不是向下。

这种倾向的形成原因极其复杂的,我们暂且不论。但有一点是可以讨论并立即得到答案的——向下看和向上看的收益不是对称的(一种十分有趣的非对称性)。对于相同程度的信息优势,向下看更容易获得有用的答案,向上看却不是。这是为什么呢?我举一个简单的例子,

有人跑过来跟我说,大街上某个角落有坨狗头金(向上看),要合伙一起去捡,这个事情很可能是假的,即使真的也会变成无用的信息,金子被更有信息优势的人拿走;

但是,如果有人过来跟我说,你别走某条路,那条路上有个大坑(向下看),这个事情很可能是真的,或者有用的,更具备信息优势的人,不会把这个坑填上,只会跟你一样绕过去。

——作者按

如果不玩信息优势,还是要向上看,那么,也只能推荐那些N年后才能看出失败与否的标的。这就像赌石一样,纯凭狗屎运了。这时候,老前辈的一句话是最好的忠告,

宁数月亮,不数星星。

——邱国鹭

结束语

2018年1月份真是很奇葩的一个月份,我们既见证了1.3倍PB的工商银行,也见证了贵州茅台的万亿市值,最为奇葩的是还有人在说这是价值投资。牛市里大家都在以各种方式享受泡沫,这也没有什么不好的。但是,在这个时候谈价值投资就显得很不着调了——牛市是没有价值投资的。

事实上,大家都是在投机,但很多人羞于承认自己是追涨杀跌的投机者,并觉得这是一件没法向委托人交待的事情——然而,不幸的是,牛市里最有效的方法似乎就是看K线了——欢迎回到充满不确定性的世界。

在能够预测未来的公式中,必然存在不确定性。

——爱因斯坦

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员