来源: 人神共奋(ID:tongyipaocha)

让你的人生同时在两个行业“齐头并进”。

1/5

2011年底,站在十字路口的腾讯

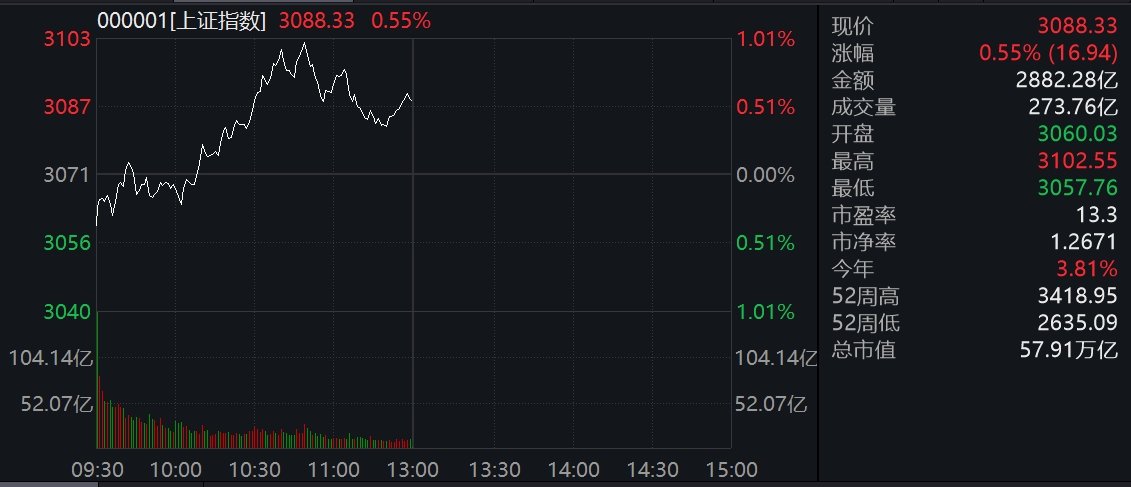

2010和2011这两年,腾讯股票的涨幅分别为0.5%和-8%,在经历过2009年404%的年度涨幅之后,很多研究机构很失望,纷纷将其由“买入级”下调至“持有级”,主要原因有:

第一、贡献了整个网游收入的84%之多的 MMOPRG游戏用户数出现了停滞;

第二、QQ用户增长乏力,开心网、新浪微博对其基础用户产生冲击;

第三、受“3Q大战”的冲击,腾讯业务模式倍受质疑。

2011年底,腾讯收盘27港元(复权价,下同),到6年后的2017年底收盘价为405港元,看起来,好像是分析师错了。

但分析师也没错啊,通常公司分析的逻辑是“立足存量看增量”,通常是这样的:

设备投产两年内将新增30万产能,预计分别新增利润4个亿和6个亿;

新品推出后,市场反应良好,假设未来公司可以占据20%的市场份额,那么两年内将分别新增利润4个亿和6个亿;

按照公司分析的逻辑,2011年的腾讯真的没有什么亮点,将在未来几年提供新增用户的微信、提供利润增长的手游爆款,还都未诞生。

更重要的是,影响腾讯未来的“业务线与移动端的深度整合”以及“流量换投资的生态型企业”这两大战略,只有马化腾本人和公司高层知道——有没有用还不确定。

那些声称一直看好腾讯的人,不过是对社交网络有一种迷一般的信念——但非理性的“迷之信念”通常也是“巨亏之源”。

站在2011年,作为一个普通的投资者,还有没有办法发现腾讯未来的价值呢?

有的,那就是行业分析。

2/5

不确定的腾讯,确定的移动互联网

有一样因素,分析师看到却没有分析到,中国互联网行业正得在一个十字路口,之所以说分析师“看到却没有分析”,因为这个趋势既体现在统计数据上,又体现在身边的变化上——

2009年,3G牌照开始发放,中国正式进入高速移动互联网时代;

2009年,iPhone正式进入中国,

2010年,新浪微博成为移动互联网的第一款杀手线应用;

2011年,iPhone4在中国火爆,向大众普及了智能机;同年,小米首次将智能机打到2000元以内;

2011年,微信2.0版开通语音对讲功能,用户开始迅速增长

……

到2012年6月底,手机网民的数量首次超越台式电脑网民的数量,也意味着移动互联网迎来了它高速发展的时期。

“腾讯未来的业绩能否保持高增长”是相当不确定的事,但“中国的互联网进入移动互联网时代”,这却是确定性非常高的判断。所以,更好的选择不是买腾讯的股票,而是建立一个“移动互联网”的“跨行业投资组合”,共5支股票,每个季度进行股票和仓位的调整。

按照“系统——硬件——软件——平台及应用”的选择标准,一开始你的持仓可能是这样的:中国移动(或联通)、苹果(或联想、诺基亚)、中兴通讯(或高通)、谷歌、斯凯网络(或空中网)。

咦,为什么没有腾讯?因为这不是“穿越剧”,当时最正宗的移动互联网就是这个“斯凯网络”。

别急,行业组合是要根据行业发展进行动态更新的,任何一个行业投资主题,其利润总是沿着一定的顺序传递的,移动互联网发展也会经历“先硬件后软件”,“先系统后应用”的顺序。

最迟不晚于2013年,移动互联网的重磅玩家腾讯就要登场了。

3/5

三次确定性强的买入机会

2011年,你确实看不出微信的前景,看不出腾讯与移动互联网的关系,作为不见兔子不撒的老手,腾讯应该仅仅停留在你的自选股中。

没关系,下面几个确定性的时间节点,你一定不会错过——

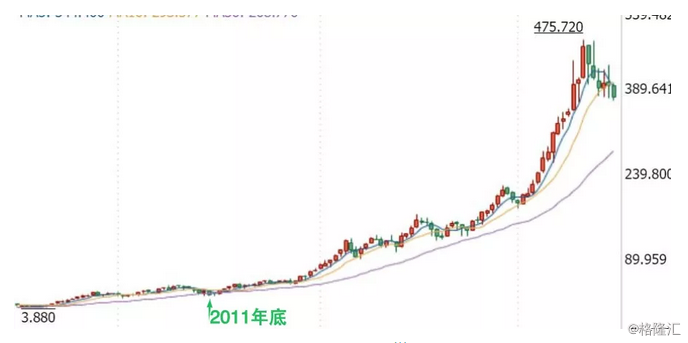

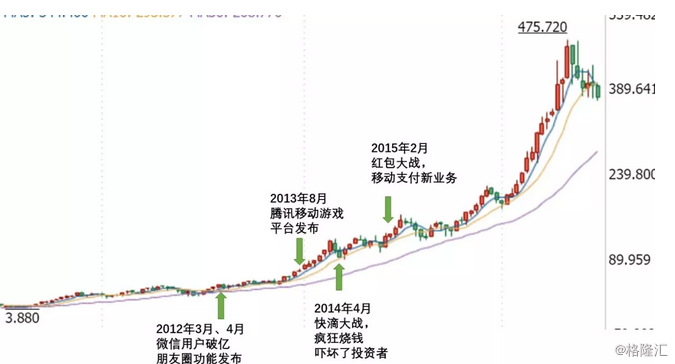

2012年3月,微信用户达到1亿,4月,发布了分享朋友圈的功能,此段时间,腾讯股价从24元上涨到45元,一些跟踪移动互联网的分析师已经提醒大家关注腾讯。

此时,你基本上可以将其加入到你的“移动互联网组合”中,替换看起来非常不靠谱的“斯凯网络”,给予5%的观察仓或10%的底仓。

2013年8月,腾讯移动游戏平台上线,第一款产品《天天爱消除》爆红,再加上微信“打飞机”的神助攻,股价也从45元的世纪大底开始一路向上。

腾讯最核心的业务也开始“移动”了,虽然从底部上涨了100%多,但确定性也大大增加了,反而是最好的买入时机,就算你再谨慎,也应该给它20%的平均仓位。

2014年4月,腾讯支持的“快滴打车大战”在移动支付上疯狂烧钱,吓坏了投资者,股价从129元跌到89元;2015年2月,腾讯的“红包大战”在移动支付的“闪电战”大获成功,投资者终于对腾讯进入移动支付有了信心,股价又从102涨到135元。

毫无疑问,作为确定性极强的行业王者,你完全有必要将之加到50%的封顶仓位。

说到这儿,我们就可以思考一个老生常谈的问题——为什么你总是拿不住大牛股?

4/5

怎样才能拿住大牛股

拿不住大牛股,是因为个股的变数太多了。三分之一靠研究,三分之一靠对生意模式的信心,三分之一赌运气,别看分析师们三年的业绩预测言之凿凿,其实就算是上市公司CEO本尊,也无法预测一年后的业绩。

不确定性是投资的大敌,股价一旦下跌就开始疑神疑鬼。从2011年底到2015年2月,如果你只看腾讯的公司分析,股价一直是处于高估状态,你的持仓很可能也拿不住。

但如果你跳出公司,你看的是整个移动互联网的趋势,这个确定性就强多了——身边能上网的手机越来越多,连十八线城市从没有摸过电脑的人,也知道发个微信了,大字不识一筐的“厂妹”也能直播赚钱了。手机对中国广大农村的改造,相当于第二次“土改”。

腾讯从2011年开始的这一波增长,至少一半的功劳得益于向移动互联网的成功转型,从这个角度看企业价值,你至少可以放心地一直拿到2017年——直到手游收入和微信人数碰到天花板。

不光是微信,把握了这个行业趋势,你也能更好地看清微博、阿里、网易、陌陌的价值。

有人说,你这是“幸存者效应”,那些在竞争中风光一时,最后却挂掉的“移动互联网”公司,你为什么不提?

这正是买“行业组合”相对买个股而言的另一个好处。

投资这个东西是很讲运气的,回头看看我假想的“移动互联网组合”中的其他个股:

早期投资一定是以“通信系统”和“手机”这两个行业为主。回到2011年,手机你最可能投的还是苹果、诺基亚、或联想,现在大家都知道了,这三个选择简单是“会所嫩模”和“下海干活”的区别。

如果你投的方向不是整机品牌、而是手机产业链上的公司,那大赚的概率就比较高了。

在通信运营商这个方向上,无论是中国移动和中国联通,这一部分仓位都比较惨,赚不到钱,但也谈不上亏钱。

操作系统上只有一个谷歌可以投,同样是大赚的。

应用与平台上就很难说了,毕竟当年的百度19亿美金拿下91无线这个流量入口,决心看起来还是很大的,最后却成为BAT在移动转型中最失败的一家。

在一个人人看好的赛道上,先发不一定有优势,后发不一定能复制。“行业主题组合”的目的不是让你在每一个股票上都赚钱,而是让你在“看好行业前景,却不知道哪一个公司能让你赚钱,而最好的公司又没有浮出水面”时,进行动态化选择。

就算你运气再差,其他4个都失败了,只要遵循重仓“主题领头羊”的原则,整个组合六年三倍,年化20%以上的收益还是没问题的。

当然,行业投资也不是看准了一个行业“买入长期持有”那么简单,你看好的行业发展未必如你所愿。这些年,看好“新能源汽车”的一直在赚钱,但看好“新能源电力”的,收益却非常不稳定,“VR”来势汹汹却坑人无数,“云计算”苦熬多年才进入收获期。

我这几年的研究风格都是“从行业向公司”,不过我的个性比较浮躁,至少研究过十几个行业,现在看来,收益还不如一直跟踪相对比较简单、又容易出大牛的白酒和食品。

学习投资最难的不是不懂,而是缺乏“正反馈”。公司研究其实比较感性的,有时你研究了一堆数据还是没有头绪,最后某一句角落里的话突然打通了你的“经脉”,升华了你对公司的理解。然后信心满满地准备制定投资计划时,靠,股价已经上天了。

相对而言,行业研究是标准的“一份耕耘,一份收获”,从行业框架研究到产业链的构成,再到每一个细分产业的每一种增长逻辑,极其严谨,每一点知识心得,最后都会落在某家公司的某一个经营层面上。

更重要的是,对于一个业余投资者而言,以行业的某个长线主题为核心进行研究跟踪的方法,决不仅仅是一种投资理财。

5/5

让你的人生拥有两个赛道

股市先暂停一下,把话题送回到职场上。

一位在30多岁时从麦肯锡出来的人,在考虑自己的下一份工作时,埃里克·施密特劝她加盟谷歌:“答案再简单不过,在这个充满机会的时代,只有那些飞速成长的行业里最优秀的公司,才会给你人生最大的加速度。”

于是这位叫桑德伯格的传奇女性加入了谷歌,后来又加入Facebook,成为它的COO。

即使是中国这样一个经济增长速度很快的国家,也只有少数技术更新快、站在风口上的行业,才能以每年百分之几十的速度增长,这些行业里的优秀公司才能达到100%的速度。

对于那些就业范围很广的专业,比如营销、程序员、财务,大学里看上去没什么两样的人,毕业后选择进入什么样的行业,可谓天壤之别。投入相同的精力在不同的行业中,你得到的回报是不相等的。

但大部分人的专业限制了他能选择的行业,如果你身处于一个发展一般、甚至夕阳的行业,又不愿冒险跳出来,唯一能改变你人生的机会就是“投资另一个行业”。

二十年前的大熊市,我在证券公司交易大厅认识的一群亏得很厉害的股友,大家都渐渐地放弃了股票,其中有一个人说是要跑到北京做互联网。结果几年后,我却意外地在上海碰见他,他的主业是“网赚”——一种灰色互联网流量生意,但赚到的钱全部投资于他看中的“互联网上市公司”——美股港股A股,用他的话说:“我现在对创业成功基本不抱希望,但是能在互联网最好的公司上赚钱也不错。”

这是我第一次见到专注于某一个行业投资者,从某种意义上说,他是一个变相的互联网从业者。

我在股票群里认识另一个专门投资“新能源汽车产业链”的股友,他说他一直很喜欢研究汽车,却无缘进入这个行业,十年前因为特斯拉而看好这个新产业,渐渐把仓位全部移到了“新能源汽车产业链”上,他自称研究过美港A几百家相关上市公司,每周都要读行业报告,我估计他每年在“电新行业”股票上赚得钱,相当于这个行业差不多资历的从业者的薪水。

炒股常常被看成是不务正业,因为大部分人的买卖股票毫无逻辑,与赌博无异。就算是有一套稳定赚钱的方法,学会“熊市休息、牛市捞一把就走”,也不过就是会理财而已。

这根本不是什么有价值的事。

但如果你用十几年的时间钻研、跟踪某一个行业,不断地投资到这个行业最优秀的公司中,让这个行业最优秀的管理团队为你“打工”,“买进”你本不可能买到的稀缺资源,无益于让你的人生同时在两个行业“齐头并进”。

小结一下,长期重点跟踪投资一个行业的要求:

1、选择行业的标准:要么你本身对这个行业比较了解,要么你立志将此行业作为你的“终身第二职业”,当然,最好这个行业是能出“长牛股”的;

2、要求自己像业内人士一样随时了解这个行业的动态;

3、长期跟踪这个行业每个细分子行业前三名的公司,定期淘汰;

4、建立一个合理的行业投资计划

5、还有一个懒办法是定投相关行业的ETF指数基金

P.S.

我的投资心得系列将分成“好行业、好公司、好价格”三大部分,本文是“好行业”的第一篇,举了一个跨越七年的“行业主题投资”的例子,以及“业余投资者为什么要重视行业研究”这个问题,下一篇我想讲一讲行业研究的核心思路。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员