1

市场不买账的盈喜公告

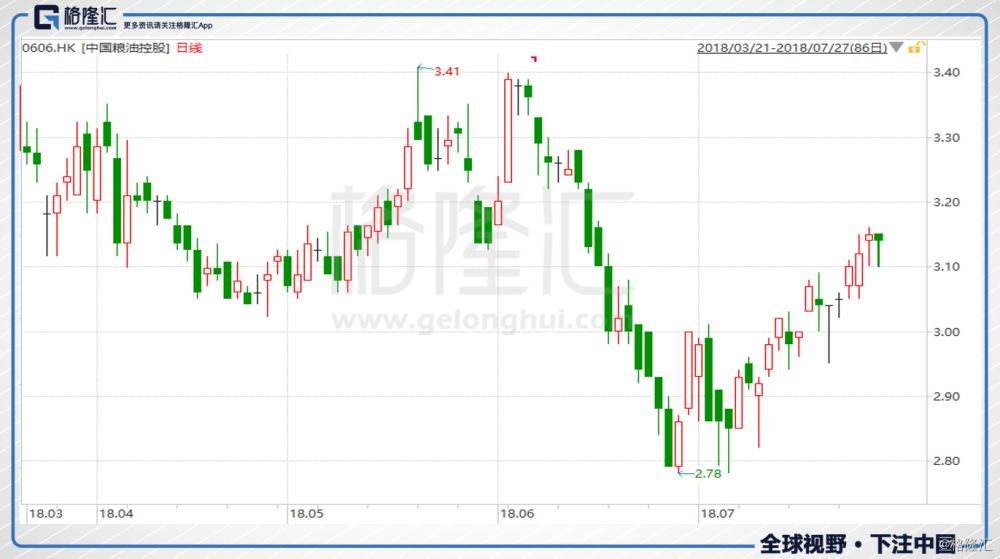

2018年7月17日盘后,中国粮油控股发了一份盈喜公告,预计2018年上半年归属上市公司股东的净利润为7.5亿港元,与2017年同期的持续经营利润相比大增了60%。

利润增长的原因主要有两个,一是油籽粕、植物油、米、面等主要产品销量持续高位增长,二是公司2017年收购小包装食用油后,产品结构得到优化,毛利率空间持续进步。

这份盈喜看上去是不错的,不过第二天中国粮油控股仅上涨了不到3个百分点,目前距盈喜发布来也仅上涨了不到5个百分点,这太不符合港股的套路了。很多情况下,港股发盈喜公告后,第二天股价会有明显的涨幅。

比如都市丽人、波司登,发盈喜后首个交易日都表现非常不错。尤其是,盈喜之后一段时间的涨幅都是非常诱人的,都市丽人发盈喜后,到现在涨了近60%,波司登发盈喜后上涨了也近60%。

那中国粮油控股的后续怎么看呢?

2

中国粮油控简介

中国粮油控股是中粮集团旗下的大型综合农产品及食品加工企业,主营业务包括四个板块:

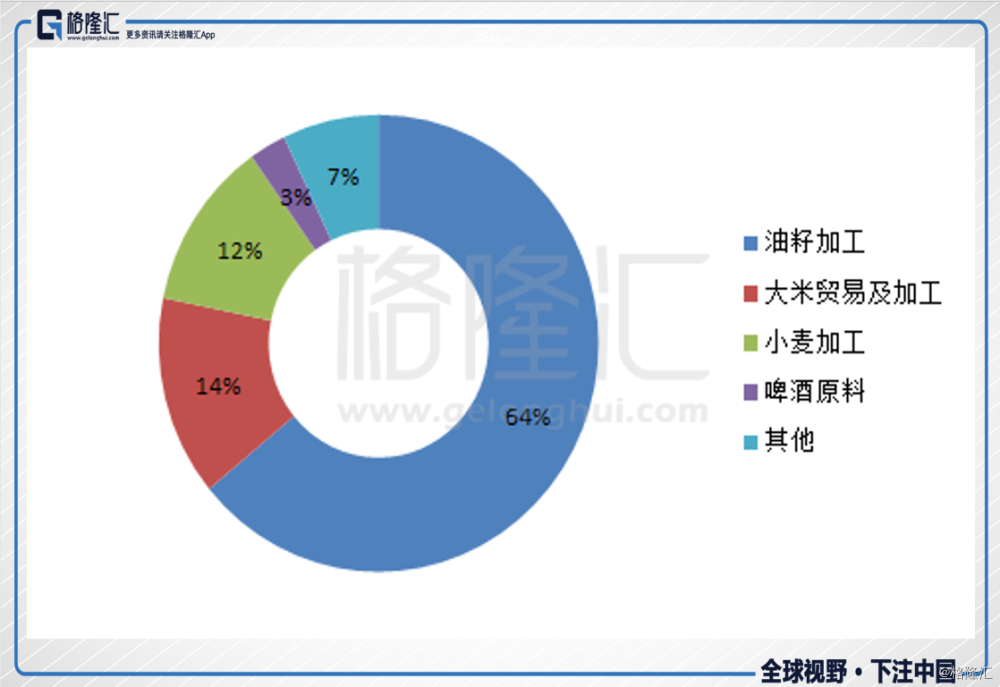

油籽加工:公司是国内最有实力的植物油和油籽粕生产商,主要产品有豆粕、植物油,主要的品牌有“福临门”、“五湖”、“四海”、“福味来”、“福掌柜”等。2017年公司从兄弟公司中国食品(506.HK)手上收购了“福临门”小包装食用油,打通了产业链的上下游。油籽加工是公司营收的最大贡献者,2017年收入占比64%。

大米加工及贸易:公司是中国领先的包装米供应商,也是国内最大的大米进出口商,主要产品有福临门系列、五湖/薪系列,还有高端品牌系列,包括全稻原米、日本产米等。大米加工2017年营收占比14%。

小麦加工:公司是中国最大的小麦加工商之一,主要产品包括面粉、面条、面包,品牌有福临门及香雪。小麦加工2017年营收占比12%。

最后一个板块是啤酒原料。公司向啤酒厂商提供啤酒麦芽,这块业务占营收比为3%。

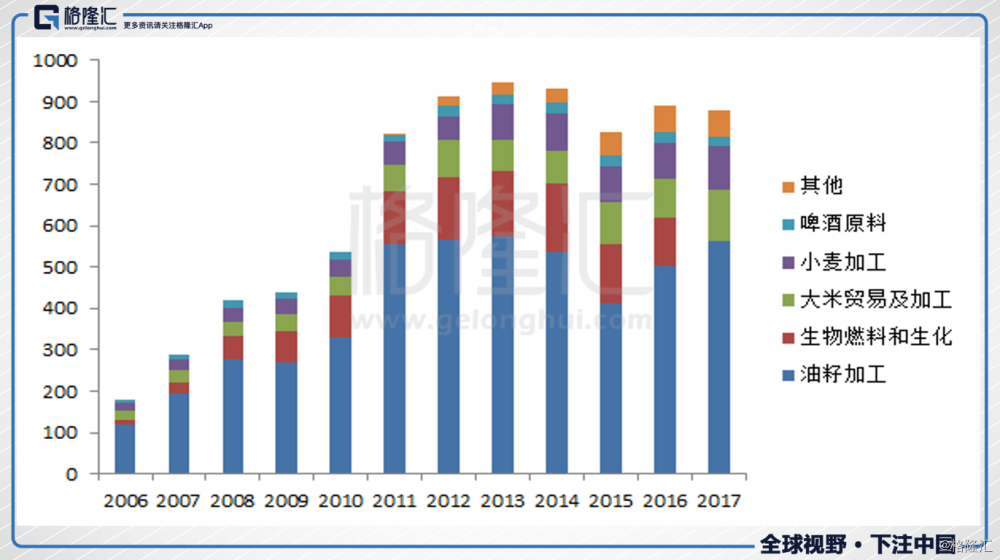

公司原来还有一块业务是生化及生物燃料,2017年年根据中粮集团的专业化平台改革思路,这一块业务被剥回给母公司,后来装到了A股的中粮生化这个壳里。

尽管公司没有提供这块业务的明细财务数据,从中粮生化也可以看出,这块业务并不赚钱,利润完全靠政府补贴。考虑今年政府砍掉了许多补贴,未来不一定不会剁到这块的补贴上来。中国粮油剥离这块业务不是件坏事,剥离后,公司向着更加专业的粮油平台发展。

3

经营情况与估值

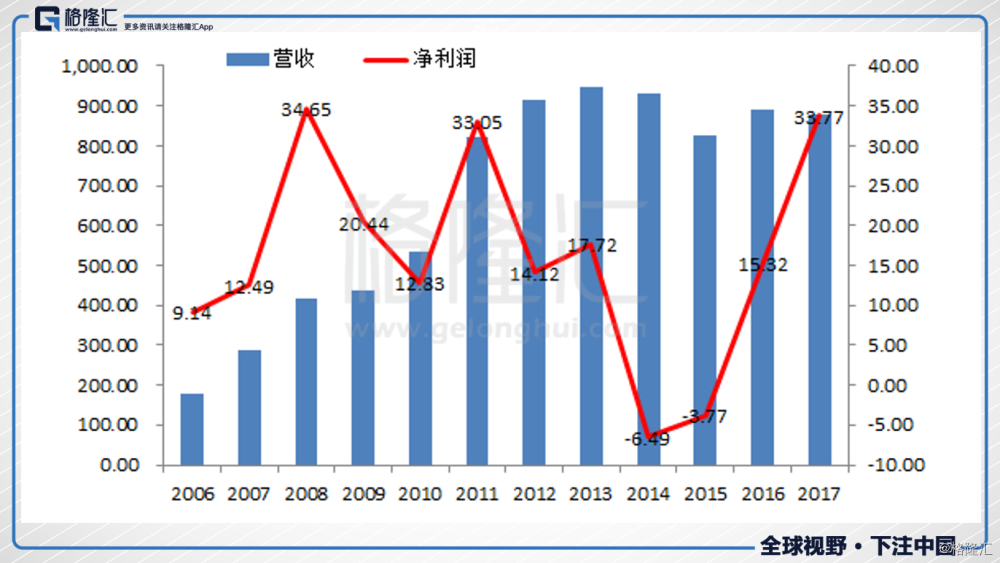

2011年以来,全球大豆、棕榈油这些大宗商品价格下滑,尤其是2014年以来由于全球大豆产量居高,库存增加,加上国内经济下行下需求疲软,豆粕、植物油的价格都往下走,导致公司的油籽加工业务大幅下滑。另外,2014年以来国内啤酒销量下滑,公司的啤酒原料业务承压。

这些因素导致公司的利润自2011年来不断下滑,到2014年、2015年营收也出现下滑,并且进入亏损,2014年公司净亏损6.49亿,2015年又亏损了3.77亿。

2016年公司业绩迎来拐点,这主要是因为厄尔尼诺天气的出现,油脂价格和稻米的价格上扬,公司营收止跌回升,同比增长了8%,毛利率从5.19个百分点上升到7个百分点。2017年公司剥离生化及生物燃料业务,可持续经营这块营收实现878.56亿港币,同比增长13%,可持续经营业务税前利润同比增长51%。

由于公司业绩改善,从2016年开始,公司重新恢复派息,2016年只派了一笔,而2017年恢复过去的做法,中报年报都派息。恢复派息也是公司财务状况改善的一个标志。

从2018年这份盈喜公告来看,一是油籽粕、植物油、米、面等主要产品销量持续高位增长,二是毛利率改善,预计2018年也将是收成不错的一年。

中美贸易战是一个不确定性的因素,不过,就过去的经验来讲,如果大豆价格被推高,实际上对公司的经营是有利的。中国粮油控股是油籽压榨商,赚的是中间的压榨利润,对成本上涨可以进行有效的传导,而往上走的大豆价格可以推高公司的产品豆粕之类的价格,这有利于改善毛利。

现在来看公司的股价表现,中国粮油控股2007年上市,股价自2011年以来随业绩下滑不断下跌,2016年见底,涨了一波。有意思的是,2017年,2018年上半年业绩都不错,但股价却完全没反应。

从估值角度来看,2018年上半年净利润7.5亿港币,2017年下半年持续经营业务的归属上市公司股东净利润约10亿港币,按现在中国粮油控股的股价算,动态估值仅9.4倍,这几乎是中国粮油历史上最低的估值水平。

另外,考虑公司是以10倍左右的估值购买福临门包装油,以20倍的估值出售生化及燃料业务。公司的合理估值应该在10倍到20倍之间。

4

后续股价催化

当然,估值便宜并不代表股价就会上涨,像中国粮油控股这样的业务,并不性感,不大引起市场关注。这样的公司在香港并不少,它们股价上涨,往往需要催化剂。正好这点中国粮油控股符合。

中国粮油控股上面至少存在两个股价催化,一是完成对莱宝和中纺油籽资产(还在集团手里)的购买和整合,二是混改。

关注中粮系的人都知道,过去两年中粮集团一直在资产腾挪,合并同类项,以打造专业化的运营平台。

中粮系在香港有8个上市公司,大悦城目前在与A股的中粮地产做整合。

三家乳企,蒙牛、雅士利、现代牧业,改革空间不大,因为首先它们本身就是专业化运营,二是它们都是由民营转到中粮系的,中粮收购了蒙牛,蒙牛又通过收购控制了现代牧业和雅士利,2013年蒙牛还引入了国际巨头达能,股权比较分散,算完成了混改。

中粮肉食从股票结构上看也已经完成了混改,资产腾挪上还是有可能的,2014年中粮集团将华孚并入,华孚下面的糖业与中粮糖业整合,下面的猪肉业务还没装进中粮肉食。无论是从解决同业竞争,还是从中粮专业化运营角度来看,这块日后并入的可能性很大。

中国食品2017年经过一系列剥离,现在只剩下一个可口可乐业务。中粮包装本身就是一个专业化运营平台,2016年已经完成了混改。

2017年中国粮油控股剥离了生化及燃料业务给A股的中粮生化,同时承接了中国食品的小包装食用油业务,显然中粮集团打算让公司成为专业化的粮油运营平台。

沿着这个思路,还在中粮集团手上的油籽资产整合到中国粮油控股只是时间问题了。2017年中国粮油控股剥离生化业务获得了86亿资金,除去特别息10亿,这可以为公司的资产购买行为提供资金支持。

另外,就像当初的中粮包装一样,中国粮油控股的股权结构也是非常干净的,存在比较大的混改空间。

5

结语

投资第一是要考虑安全,从估值角度来看,中国粮油控股的安全边际是比较高的,往下跌的空间很小。剩下的就交给时间,耐心地等待,等待股价对业绩发生反应,等待上面提到了几个催化剂的实现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员