作者:毕亚军

来源:华商韬略

“现在的市场已是底部,还是底下还有地下室?现在该离开市场,还是该进入市场?”

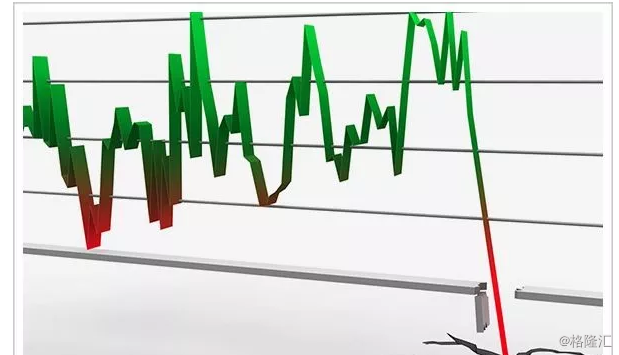

截止6月最后一个交易日,中国A股的上半年成绩是:深证成指累计下跌15.04%,上证综指累计下跌13.90%。在全球16个主要股票市场指数中,分列倒数第一和倒数第二。

而今天的最新成绩是,在新一轮的砥砺奋进下,A股再次干到了2800点的大下方……

01

用最新成绩和砥砺奋进形容当前的A股并不完全是风凉话,而是和上一个2800点的市场相比,今天的市场有了不少好的变化。

联讯证券及《券商中国》等研究机构及专业媒体曾总结一系列的数据并对比,华商韬略也对整个市场作了一些基本梳理,变化就藏在这些数据和对比里。

核心差别包括:

1、市值30亿以下的公司大规模增加:3年前跌破3000点的2015年8月25日,两市市值低于30亿的个股共有295只,占当时市场总数的10.64%;如今跌破3000点的6月22日,这组数据分别变成了971只和占比为16.47%(目前则已超过千家)。与此同时,50-100亿市值规模的公司大幅减少,从当时的30.45%降至如今的22.78%,而市值超过500亿的公司则大幅增加,即便如此大跌,很多优质公司股价也比当时高出超过50%。

2、更多的公司市值跌破净资产:2015年8月25日,两市破净(市净率低于1)个股仅35只,占比1.26%;6月22日,破净股多达191只,占比5.41%。若按市净率1.5来统计,低于这个标准的公司数量已从3年前的147只,增加至6月22日的759只,占比从5.3%增加到了21.51%。这是一个很吓人的数字。

3、资金和交易持续向少数股票集中:2015年8月25日,单日成交额超过1亿元的股票多达1513只,占比超五成;6月22日,两市成交额超1亿元的股票仅688只,占比不足两成,而另一面则是,20%的股票分享了两市72%的总成交。

曾经鸡犬升天,资金像胡椒面一样撒的市场,越来越向二八法则挺进了。

与之对应的还有另一个二八法则,绝大多数公司市值回到解放前,少数公司则市值比三年前大幅上涨。

还有,越来越多的公司陷入到“僵尸股”的境地。数据显示,三年前日成交额不足千万的股票才51只,而6月22日,已有426只股票成交额不足千万,更有73只股票成交额不足500万。

这是一个好的变化,健康的变化。这个2800点以下的市场,比以前的市场多了健康,多了希望。这个变化里有证监会砥砺奋进的努力,这个我们将来也许会看到。

02

一个健康的市场,价值规律起作用的市场,应该有一个核心的逻辑:有前景的业绩优良公司被追捧,并享受到因为业绩成长而带来的市值增长。反之,则应该被抛弃,并享受到因为业绩不良而带来的市值消亡。

今日的2800点下方比3年前的2800点上方要好、要健康的核心逻辑正在于此:

市值低于30亿的个股大幅增加,市值50-100亿的公司大幅减少;破净股和市净率低于1.5的公司大幅增加;绝大多数公司市值回到解放前,少数公司则市场比三年前大幅上涨。市值超过500亿的公司大幅增加;一批业绩良好的公司股价比当时增长超过50%;20%股票分享了两市72%的总成交……

这些统统都是,按照价值逻辑应该跌的基本都在跌,应该涨的基本都涨了。应该被抛弃的基本都在被抛弃,应该被追捧的也基本都在被追捧。

主导这些变化的都是一个主旋律:一个公司的内在价值与价值前景正越来越在市场体现,并成为主导市场分化的核心要素。

这个主旋律之下的A股不只是在调整,而是在大转型:朝向符合价值规律的市场的大转型。这也是A股走向健康必须经历的过程。

我们的市场与价值规律背离太久了,脱离经济本质太久了,现在要回归,必须大转型,要大转型,必定有大阵痛。

我们应认清这个变化,欣喜这个变化,拥抱这个变化。熬过变化的阵痛,我们或将迎来一个真正持续走向健康与价值显现的市场。

03

在美股、港股等成熟市场,谷歌、腾讯、苹果、阿里巴巴,乃至可口可乐等优质公司受到热烈追捧并带给投资者巨大回报的另一边,一大批烂公司,甚至是资产、业务还算可以的公司,也给了无数投资人巨大伤害。

不少读者或许都对曾被评为首富的某著名企业家的财富过山车故事印象深刻。几年前,该企业家旗下的香港上市公司先是创造了不到3年股价便从几毛飙升至10多块的神话,然后又创造了半小时股价腰斩,股票至今停牌的噩梦。

这位企业家的损失或许并不大,只是不该属于他的最终没有得到,还倒贴了一把。但对很多追高的投资人而言,就是泪水填满太平洋也流不尽的忧伤了。

这样的例子在成熟市场不在少数。

除此之外,成熟市场还长期趴着一大批股价几分钱,几毛钱的公司,其中包含一批市值低于净资产,股价低于每股盈利的公司。另外,以美股为代表的市场,每年都有一大批公司被强制退市。

导致其格局的最大因素也是:公司的内在价值和发展前景在市场得到充分的反映。如果一个公司的前景不被看好,未来被判断为会持续下坡,即便是市盈率几倍,甚至股价大幅低于净资产,也少有人愿意为它的衰落买单。这不光是已经为这些公司不值得,更因为好公司有的是,君子为何要立危墙之下?

虽然A股备受诟病,但实事求是的说,对很多不具备投资常识和知识的投资者而言,与H股以及很多国际市场相比,A股堪称是最保护投资人的市场。

但这是一个畸形的、违背市场规律的保护。

A股对真正的价值投资者的坏处包括:监管、退市制度不完善,以及故事、概念的盲目瞎炒,但这些坏处,同时也变成了对投机炒作,甚至割韭菜者的“好处”:因为不退市,因为可以炒作故事和题材,即使你买到业绩垃圾的公司,也总会迎来解套时。甚至,有时还会因祸得福,买到一个垃圾公司,也买到一个连续涨停的壳。买到一个讲故事的,因为不断有故事,就永远有新高。

如果投机炒作和割韭菜是“劣币”,价值投资是“良币”,这样的市场就是“劣币”驱逐“良币”,这样的市场谈何健康,谈何服务实体经济?

只有这样的市场被摧毁,健康的市场才会重生。如今这个2800点以下的市场,尤其是上述的那些变化,则已闪烁着置之死地而后生的影子。

04

有人在这里欢笑,有人在这里哭泣;有人在这里活着,有人在这里死去;有人在这里祈祷,有人在这里迷惘;有人在这里得到,也有人在这里失去……

这是股市的写照,甚至是任何事情的写照。

现在是竞争加剧的时代,是越来越个性与分化的时代。在A股向价值投资前进的道路上,优质公司享受更高溢价,不良公司被更加看空的分化还会加剧上演。

这个加剧的过程就是市场逐步向价值回归的过程。事实上,这种分化在新一任证监会主席上任之后的一系列动作之下早已开始了。一个明显的例子是,这两年整体行情不好,但依然有很多绩优公司创了新高,与之对应的则是,越来越多的妖魔鬼怪正现出原形。

价值主导的趋势下,30亿市值,甚至3亿市值的公司还会增加;资金追逐绩优公司和具潜力新兴企业的趋势将会继续;少数公司被追捧,龙头公司享受高溢价的同时,越来越多的靠讲故事,编题材,甚至弄虚作假,胡作非为的公司将像港股、美股那样成为僵尸股,几手交易就可以砸出跌停,甚至你根本卖不出去,也都会继续。

这样的趋势下,投资者应该尊重价值规律。

在价值投资主导未来的趋势下,当下的下跌和调整对真正的投资人来说,或许不是灾难,而是礼物。以很多白马股和具高成长性的消费与科技股为例,在最近两年的价值发现中,其股价都已涨到高不可攀,现在的大跌,无疑是给了一个买入这些公司的好机会,甚至是天赐良机。

而那些市场上的真正赢家也无不是:别人贪婪时他们恐惧,别人恐惧时他们贪婪。

真正的赢家都是跌的时候买股票,涨的时候卖股票。输家则刚好相反:在底部将股票交给赢家,等赢家持有到高处时再买回来。周而复始,不长记性,怪不得总被割韭菜。

在价值投资主导未来的趋势下,投资人更应该清醒地对待自己的投资标的,告别侥幸和试图与趋势为敌的赌徒心态,趁着泥沙俱下,赶紧把手里的脏水泼掉,把被别人泼掉的孩子捡回来,把未来建基或更换到真正有价值前景的跑道。

可以明确的是,一旦大势好转,优质的公司将首先反弹,甚至很快再创新高。

最重要的是,保持审慎且符合实际的乐观。我们的确面临高房价陷阱、贸易争端、产业结构调整等诸多挑战,但也同时拥有13亿人口巨大消费与生产市场的诸多利好。

真正有前途和作为的企业家,都在这一趋势下拥抱变革,而这种变革也正在并应该继续进一步反映在股市上。

我们应该一起拥抱这个变革。而不是自己不觉市道变化,股票涨了,觉得是自己的本事。股票跌了,就是政府无能,要骂,甚至要炸掉证监会。

在价值投资主导的趋势下,对于很多手握不良公司或平庸公司的投资者来说,如果调整不当,或将真的迎来一个漫长的寒冬,甚至很难再有翻身之日,遭遇巨大的损失,也成为市场转型的牺牲品。

如果说每一次牺牲都会有一个收获,我们希望这是一次良币驱逐劣币的牺牲。我们需要这个牺牲,甚至用牺牲真正教育一下投资人,最终收获良币的成长和良性的循环。

05

现在的市场已是底部,还是底下还有地下室?现在是该离开市场,还是该进入市场?

如果放眼长远,现在的市场即使是底部,许多的公司市值也还会继续下跌,回归到它该有的价值,而即使大盘接下来还有地下室,很多的公司市值也会有很大的成长空间,同样也是回归并分享到它该有的价值。

经济爆发式发展,行行业业都能赚大钱的时代已经过去了,换来的是马太效应加剧、优胜劣汰的个性化价值彰显的时代。告别过去的鸡犬升天,题材、概念横行,不看大行情,而看个股,也将是A股的新常态。

这个新常态下,要不要进市场,要怎么进市场?关键还是要问自己,到底是要争取更具确定性的投资,还是要赌博和投机。

如果是要投资,还要继续问,你到底有多了解你想要投的公司?如果这公司是喊你去合伙,你愿不愿意把钱交给它去做这个生意?

一个放牛班,30年后,有的成了大企业家,有的只能拿着几块碎银子问要不要现在入市?你要问自己选的那个公司,那个公司的经营管理者,到底是有前者的风范,还是后者的气质。如果你看清楚了,再问自己,要跟谁走那一程。

即使是血流成河的下跌中,也总有上涨的股票。到了企业的层面同样如此,别说是贸易战,即使是真正的战争,也总会有赢家。想要赢,要学会跟赢家在一起。在股市,选择将是越来越重要的能力。如果总能选择与成功者在一起,你就可以离成功更近。

股市很大的一个妙处也正在于此。

你看好一个产业、一门生意、一个产品、一项技术,却不能去独立创业经营它,抑或是你看好某个团队、某个人,甚至这个团队、这个人背后的人和事,却无法直接建立跟这个团队或这个人的关系。

股市或许会给你一个机会:

你可以通过购买股票,参与这个产业,这个生意。如果你坚信自己的判断,就相信它,就跟它一起成长,等它长大。而且,你不需要去面对或处理自己创业经营它所需要的诸多繁琐的事务,比如到处求佛烧香。

这两年,以实体产业为支撑的大型民营企业的日子都不太好过,尤其前几年通过资本大幅扩张实体产业的大巨头就更是不好过。但这整体的低迷中,作为中国最大民营集团之一的复星却大有任凭风吹浪打,胜似闲庭信步的姿态。不但继续保持业绩和利润的高成长,而且继续在国内外扩张。

复星集团董事长郭广昌被称为是持续穿越周期的专家,与之配套的则是他始终强调和贯彻的一些原则:站在价值地板上与周期共舞;不做输不起的投资,控制贪婪、抵制诱惑、保持清醒,守住底线,创造空间……

具体到投资发展上就是,不追风口、不炒概念,坚持以内在价值作为决策的归依,无论产业布局还是投资项目,都看内在价值,看产品和服务,看市场,看长久,而不是看眼下,看估值或市值。而且,无论景气好坏,都量力而行,留有余地,不把鸡蛋放一个篮子里,也不把内裤都脱下来押出去搏机会。

套用踏准大趋势是坐电梯的说法,复星对电梯的选择标准是:“别人或许要最快的,我们当然也希望快,但我们更强调要选造得最结实,不会掉下来的电梯。”

个人以为,郭广昌的这个逻辑值得学习。

群情激愤,擦皮鞋的都发飚高谈阔论区块链改变世界时,你要看到风险的一面;整体悲观,手握一两百股的人都要问候监管层家人的时候,你要看到机会的一面。

最重要的,始终踩在价值地板上,不要不知道自己,也不知道妈是谁。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员