作者:姜超

15年6月中下旬以来的股市跌跌不休,令人痛心疾首。然而成也萧何败萧何,此前股市疯牛源于杠杆资金入市,而导致“股灾”的罪魁祸首无疑也是各路杠杆资金。被动去杠杆导致了无量跌停,泥沙俱下。未来股灾如何化解,牵动了无数人的心。

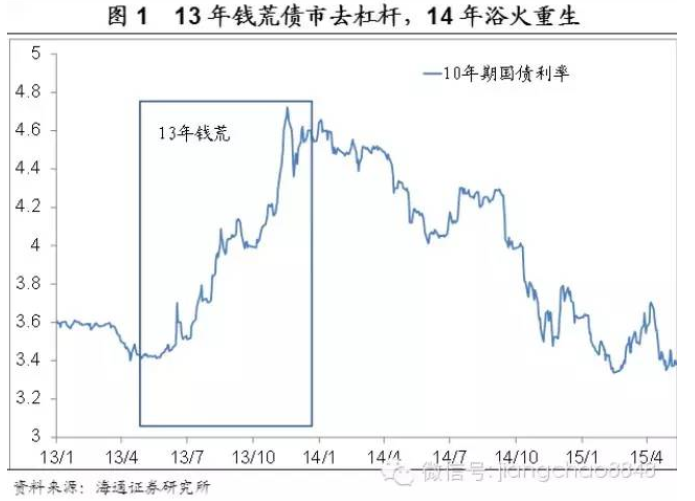

无独有偶,两年之前的13年6月,债市爆发了罕见的“钱荒”,其元凶同样也是贪婪的杠杆资金,钱荒发生后央行及时介入提供流动性,但对于杠杆资金始终不假辞色、坚决去化,从13年下半年债市开始了痛苦的去杠杆之路,而在去完杠杆后,14年的债市开始浴火重生。

回顾13年的那段历史,或许对当今能有重要的启发。

一、13年债市监管升级、钱荒接踵而至

13年债券市场先是曝出债券代持黑幕,债市监管升级;后银行间市场又发生史无前例的钱荒,债市遭遇去杠杆。主要体现在三个方面:规范代持养券行为直接降低杠杆、通过暂停丙类户开户限制加杠杆的主体、钱荒致回购利率大幅走高降低了加杠杆的可行性。

查处违规通过代持养券的形式放杠杆。13年4月,某债券基金经理因债券操作违规而被调查,据传主要因其涉违规代持养券。债券代持指的是投资者想增加杠杆但是受到约束(如公募债券基金杠杆不能超过1.4倍),故让有杠杆空间的机构代为持有债券,到期给对方一个资金成本,自己保留其他收益。

关闭丙类户,杜绝债市利益输送。13年4月25日,中央国债登记公司接到央行金融市场司的通知,暂停信托理财产品、券商资管产品、基金专户等丙类户在银行间债市开户。此举主要是为了防止丙类户在债券发行的一级半市场进行违规利益输送。

清理影子银行和非标。12年以来,影子银行盛行,大量资金通过非标流向房地产和地方融资平台。13年3月,银监会发布8号文,对理财投资非标进行规范,央行也有意通过“高利率去杠杆”,不断发行央票并开展正回购,维持偏紧的资金面,资金利率不断走高,最终在6月末爆发钱荒。

二、垃圾债损失惨重,国债亦受波及

由于代持养券等放杠杆模式的取消,加之13年钱荒爆发后代表资金成本的回购利率一度超过10%,意味着回购借钱养券出现亏损,因而许多高杠杆重仓债券的机构被迫主动卖债降杠杆,同时由于丙类户关闭以后不少机构失去了银行间卖债的资格,因而只能在交易所卖债,在短期形成了挤兑效应,对债券价格形成了极大冲击,尤其是相对高收益的垃圾债,例如“11华锐01”在13年6月初的价格还接近100元,到了13年8月最低时仅为73.9元,两个月内收益率从6%升至13%。

而即便是资质最好的国债,在13年钱荒后也难以幸免,10年国债收益率从3.4%不断上行,14年1月中旬升至4.6%,但跌幅远小于垃圾债。

三、钱荒后央行出手,但仅托底而非大幅放水

13年的钱荒最初发生在交易所,交易所隔夜回购利率GC001在6月6日均值达到23.8%,但央行在当天依然进行了28天正回购操作,继续回笼货币。

但随着钱荒的愈演愈烈,到6月20日资金紧张传导到了最大的银行间市场,银行间隔夜回购利率R001均值升至11.6%,而且钱荒经过媒体的报道广为人知,央行于13年6月25日向一些符合宏观审慎要求的金融机构提供了流动性支持,但并未披露具体数据。

13年7月30日,央行重启7天逆回购,正式定期向市场投放货币,但招标利率一直维持在较高水平,也并未采取降息降准等货币宽松手段,资金面维持紧平衡,央行对流动性紧张出手相救只是为了托底而非大幅放松。

注:正回购代表央行回收流动性,逆回购代表央行提供流动性。

四、去杠杆致债券熊市持续半年

14年债市去杠杆,债市市场持续下跌,时间长达半年。

从代表性的10年期国债利率走势来看,13年下半年大家抄了三次底,但都抄在了半山腰。第一次是抄底是13年8月,10年期国债利率升至4%以上,在盘整半个月之后,9月份利率突破4.1%。第二次抄底是10月份,10年期国债利率回到4%左右,但仅1个月以后10年期国债利率就突破了4.6%。第三次抄底是12月初,10年期国债利率回到了4.4%,但在14年1月初又再次回到了4.6%以上。

而直到14年1月份以后,才真正迎来债市的大底,此后的1年半内10年期国债利率从4.6%最低降至了3.3%左右。

注:债券价格与利率相反,因而利率上升代表债券下跌。

五、13年下半年债市最佳配置:现金为王

13年下半年,债市的最佳投资策略是现金为王。当时持有货币基金的年化收益率高达7%左右,而由于利率的大幅上升,持有任何债券类资产都会产生亏损。

六、14年债市慢牛回归,勇敢抄底者有奖

从14年开始,在去杠杆结束以后,债市开始了持续1年多的慢牛行情,中间虽有波折,但趋势始终向好。

因此,从现在回头来看,持有现金只是13年下半年的短期最优策略,因为当时购买的任何债券在之后的两年都赚了大钱。因此长期来看,最佳策略是在13年钱荒后持有现金类资产,而在13年底切换回债券类资产。

而且14年以来的债券牛市中依然是高收益债券表现最为出色,但高收益债券的表现已经出现了分化,真正有违约风险的垃圾债逐渐被市场识别并抛弃。

七、对“股灾”的几点启示:

“高杠杆”是罪魁祸首。本轮股灾的导火索与之前钱荒极其类似,都是背后贪婪的高杠杆资金,在监管加强之后,由于悲观预期强化被动去杠杆,形成了短期“挤兑”的恶性循环,而股市的持续下跌导致居民财富的大幅流失,严重威胁金融体系安全。

救市央行背书,防范系统性金融风险。类比13年央行提供逆回购,当前证金公司联合21家证券公司为股市提供流动性,同时也有央行的流动性支持。而只要有了央行的背书,就完全有能力防范系统性金融风险的出现。

坚决去杠杆,方能早日康复。而从13年下半年来看,对导致金融风险的高杠杆态度坚决,相信本轮救市的重要目标就是降低股市的高杠杆,因此各方参与者应该利用提供的流动性支持主动降杠杆,只有杠杆率早日下降,市场才会早日康复。

勿丧失信心,慢牛仍有希望。13年债市去完杠杆后迎来长期慢牛,当下市场在挤兑效应下悲观情绪弥漫,但以史为鉴,我们相信只要去掉高杠杆这个毒瘤,中国资本市场的明天依然充满希望。( 姜超宏观债券研究)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员