作者:中泰煤炭李俊松、赵坤、张绪成

本月煤炭行业动态&后期投资观点

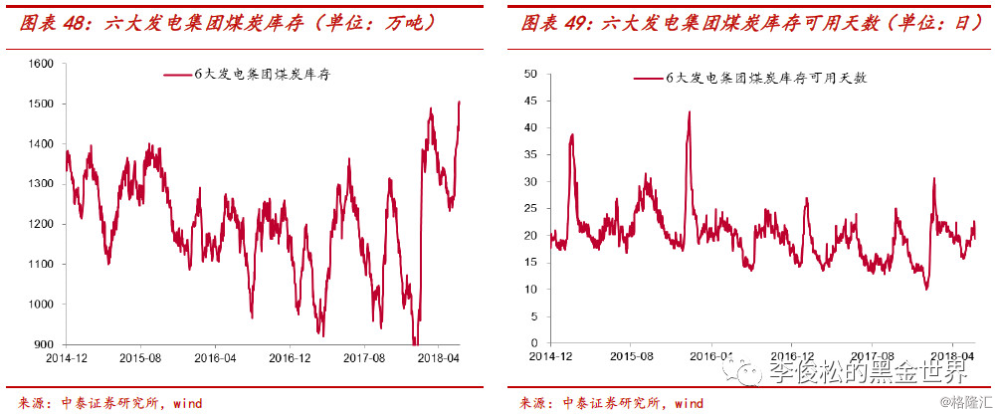

● 动力煤方面:港口动力煤价格进入6月依旧维持强劲的上涨态势,然而在国家稳定煤价的指导下以及重点煤炭大集团主动降价的举措下,6月中旬秦港动力煤Q5500平仓价开始见顶回调,从696元/吨逐步回调至当前的676元/吨。港口价格回调的主要原因还包括:一是近期港口和电厂库存处于高位,秦港库存接近700万吨高位,六大电厂库存超过1500万吨,可用库存天数一度触摸至22天;二是国家放松动力煤进口管控措施,通关时间较之前大幅缩短;三是6月份是高温旺季前的相对淡季,日耗相对较低,且此时南方雨季导致水电贡献力度环比增大。后期判断:进入7月份,全国范围天气将进入普遍高温,六大电厂日耗也将再次走高,动力煤需求会明显好转,此外供给端在环保和安检等部门督查下,多地供给出现偏紧局面,结合到目前煤炭全社会整体库存偏低,我们认为夏季旺季动力煤价格仍会重回上升通道,夏季高点有可能突破700元/吨。

● 煤方面:港口和产地炼焦煤价格6月份总体保持平稳,但焦炭价格维持上涨态势,我们分析之所以下游焦炭环节涨价没有传导到至上游炼焦煤环节,主要是由于焦炭行业环保限产导致对炼焦煤的需求减少所致。后期判断:随着环保限产的放松以及钢铁消费淡季的来临,钢铁和焦炭价格均出现回调,预计上游的炼焦煤价格也将受到压制,但焦炭开工率的提升也许会加大对炼焦煤的需求,综合而言,我们认为炼焦煤仍将保持高位平稳运行。

● 政策和改革方面:一是多煤企发声保供稳价。国家能源集团、中煤集团、伊泰集团等主要煤炭企业纷纷发声,将加强货源组织,全力保供稳价,其中国家能源集团表态将外购煤长协价格控制在600元/吨以内。二是“蓝天保卫战”督查全面启动。环保部6月11日启动蓝天保卫战重点区域督查工作,持续至2019年4月28日,范围包括京津冀及周边、长三角和汾渭平原。

后期投资观点:新增产能释放缓慢叠加全社会库存低位,煤炭供给面依然坚实,随着夏季需求旺季的来临,预计未来2个月动力煤市场价仍将恢复上涨趋势。宏观需求层面,1-5月份基建投资数据如预期继续回落,制造业投资小幅回升,房地产投资维持10%左右的较高增速,地产投资数据表现不俗有望对冲基建下滑风险,虽然棚改上收审批权且收紧PSL,未来棚改方式更多以实物安置,但未来地产的投资变化不大。当前虽有贸易摩擦和内部去杠杆的压力,但政策预防式或托底式的微调频频出现,对宏观经济预期起到稳定作用。我们认为经济有韧性、板块估值较低、政府政策的相机抉择是保证反弹的先决条件,叠加未来2个月煤价整体趋势向上,继续看好板块超跌反弹机会。反弹推荐业绩比较好、低估值动力煤:陕西煤业、兖州煤业、中国神华;焦煤股:潞安环能、阳泉煤业、雷鸣科化、山西焦化。

本月煤炭股市回顾

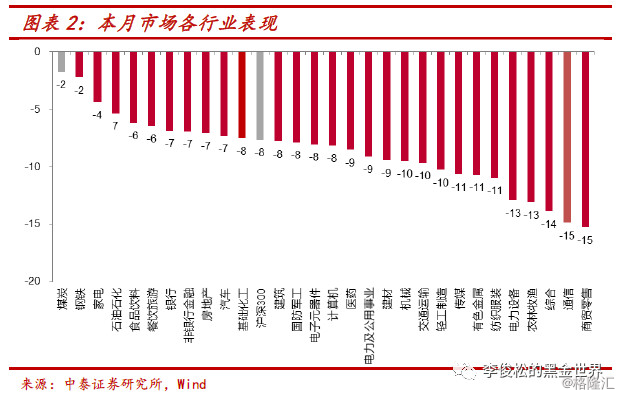

行业表现:本月煤炭板块下跌1.77 %,领先沪深300指数5.89个百分点

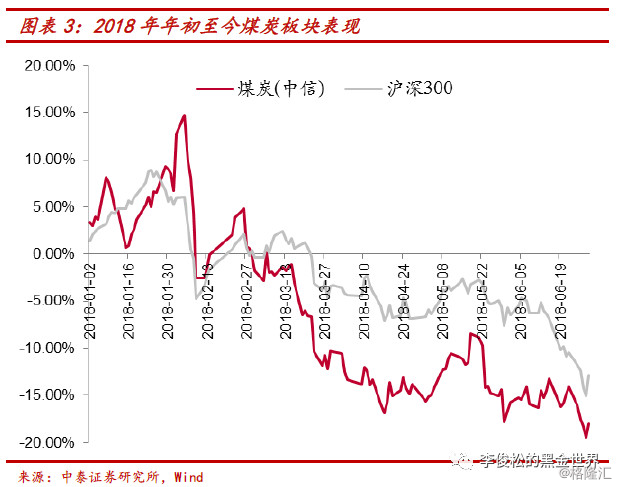

● 2018年6月市场大幅下跌,沪深300本月下跌7.66%,而中信煤炭行业指数本月下跌1.77%,煤炭行业领先沪深300指数5.89个百分点。2018年年初至今,煤炭板块下跌21.67 %,沪深300指数下跌16.55%,煤炭板块累计落后沪深300指数5.12个百分点。

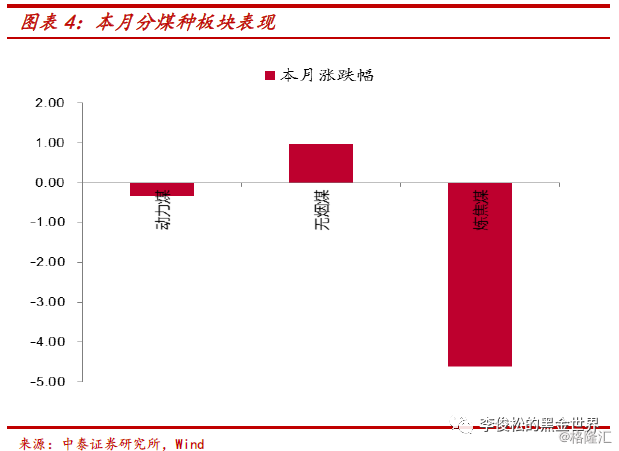

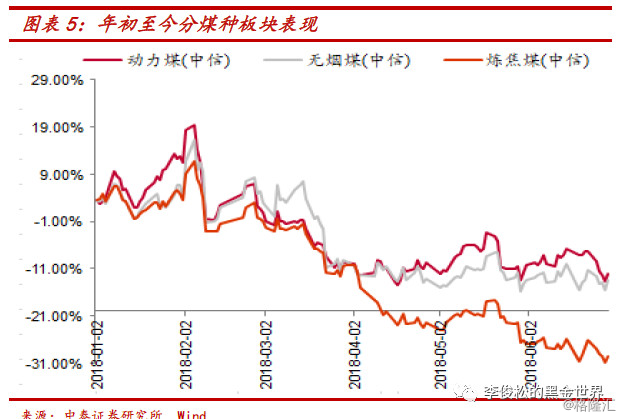

● 分子板块看,本月三种煤炭板块涨跌互现,其中动力煤板块下跌0.34%,无烟煤板块上涨0.97%,炼焦煤板块下跌了4.6%;年初至今,动力煤板块下跌16.36%,无烟煤板块下跌16.89%,炼焦煤板块下跌32.92%。

个股表现:以跌为主,其中7家上涨、1家停牌、22家下跌

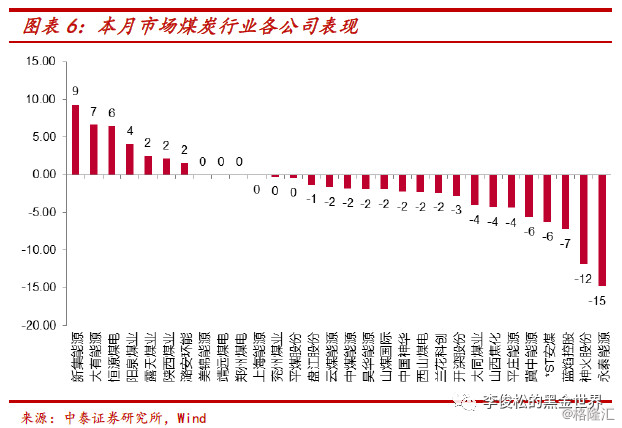

● 6月份煤炭板块各公司总体而言以跌为主,我们重点覆盖的煤炭行业上市公司有7家上涨、1家停牌、22家下跌。涨幅最大的三家公司分别是新集能源(+9.3%)、大有能源(+6.61%)恒源煤电(+6.41%);跌幅最大的三家公司分别是永泰能源(-14.83%)、神火股份(-11.9%)、蓝焰控股(-7.23%)。

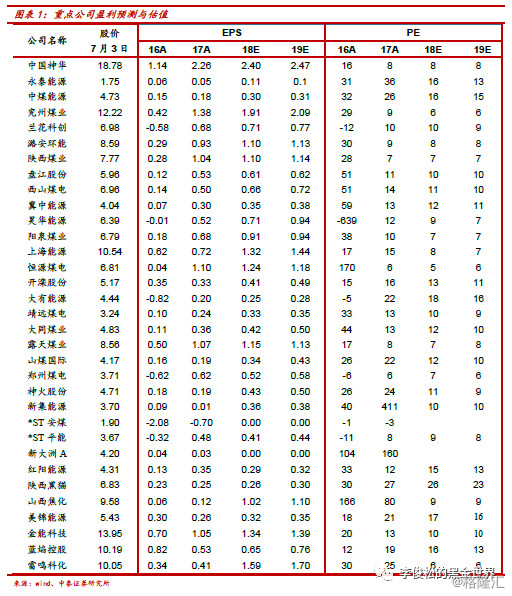

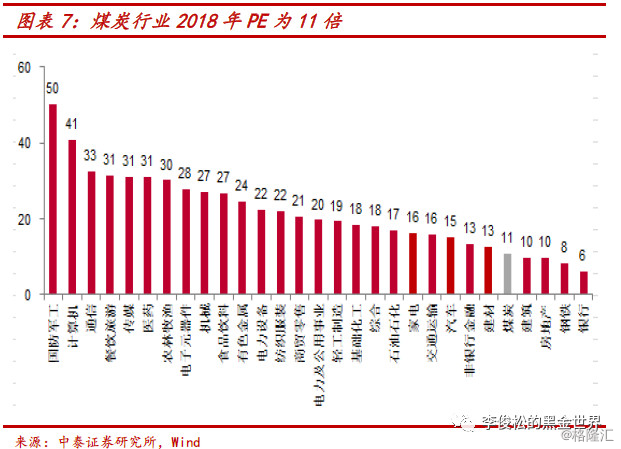

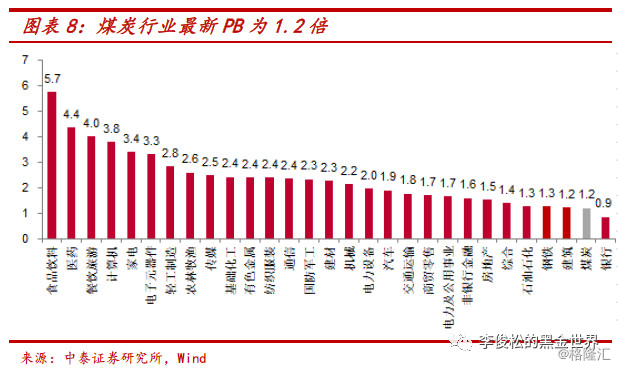

行业估值:PE为11倍、PB为1.2倍均位全行业下游

● 煤炭价格2018年将保持高位,煤炭公司盈利能力大幅好转,根据各上市公司公布的业绩及我们的预测,剔除异常值后2018年煤炭板块平均预期市盈率为11倍左右,位于A股全行业下游。而根据最新净资产计算的市净率,煤炭行业只有1.2倍,同样位列所有行业的倒数第二位。

本月煤炭价格分析

秦港价格先扬后抑,产地价格继续上涨,期货价格高位震荡

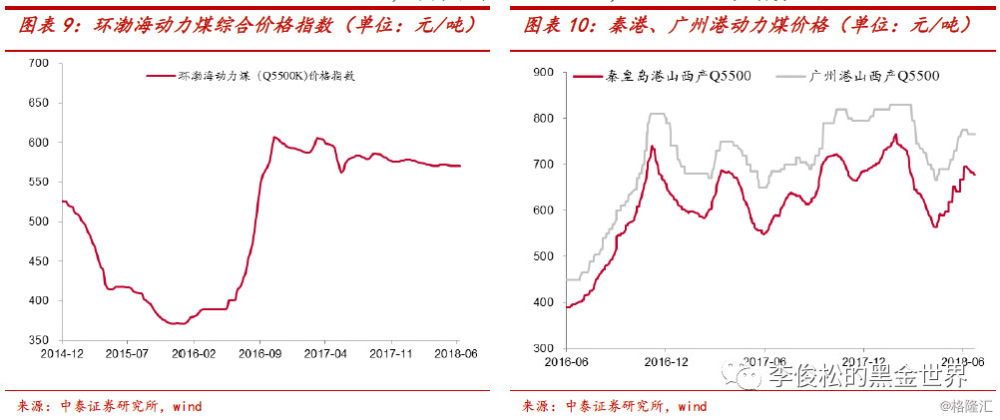

● 港口价格保持先扬后抑。截至6月27日环渤海动力煤综合价格指数为570元/吨,月中保持稳定。从港口平仓价来看,动力煤价格先扬后抑,7月2日秦皇岛港山西产Q5500报价676元/吨,月中最高报价696元/吨,本月累计上涨36元/吨,涨幅5.62%;广州港山西优混Q5500报价765元/吨,月中最高报价775元/吨,本月累计上涨5元/吨,涨幅0.66%。

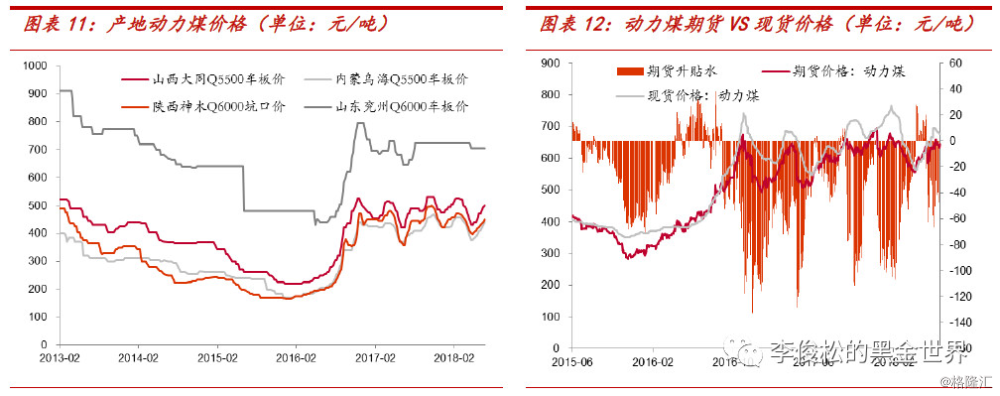

● 产地煤价格继续上涨。截至6月29日,山西大同Q5500报价500元/吨,本月累计上涨30元/吨,涨幅6.38%;内蒙乌海Q5500报价455元/吨,本月累计上涨44元/吨,涨幅10.71%;陕西神木Q6000报价449元/吨,本月累计上涨28元/吨,涨幅6.65%;山东兖州Q6000报价705元/吨,本月持平。

● 动力煤期货价格高位震荡。截至7月2日,动力煤期货价格报价637.2元/吨,本月累计上涨13.2元/吨,涨幅2.12%;现货价格报价676元/吨,本月累计上涨36元/吨,涨幅5.62%;期货贴水38.8元/吨。

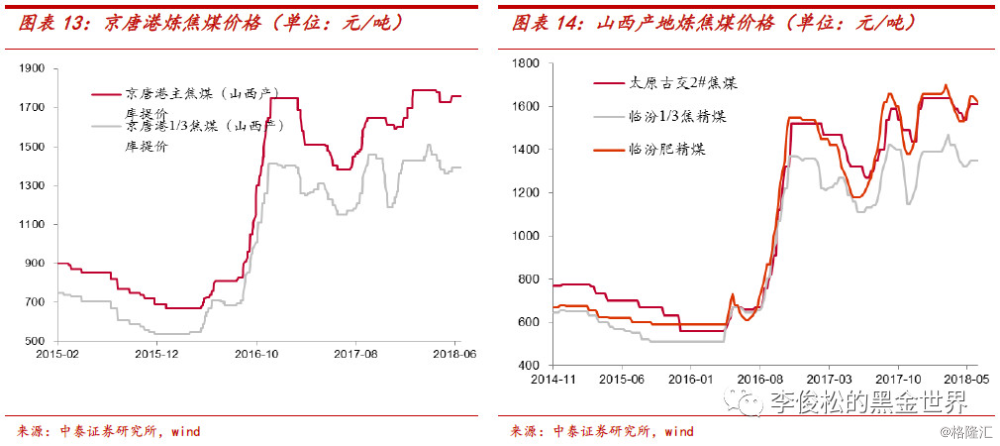

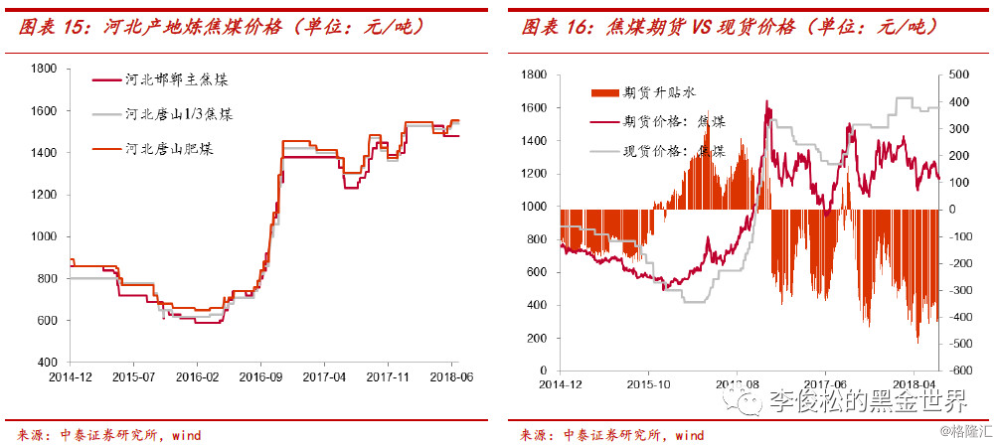

炼焦煤港口价格保持稳定,产地价格小幅上涨,期货价格先扬后抑

● 港口焦煤价格本月保持稳定。截至7月2日,京唐港主焦煤报价维持在1760元/吨,与上月底持平;1/3焦煤报价1390元/吨,较上月上涨20元/吨,涨幅为1.46%。

● 产地焦煤价格本月小幅上涨。山西产地,截至6月29日,太原古交2#焦煤报价1610元/吨,较上月上涨20元/吨,涨幅1.27%;临汾1/3焦精煤报价1350元/吨,较上月上涨20元/吨,涨幅1.5%;临汾肥精煤报价1590元/吨,较上月下降10元/吨,跌幅 0.63%。河北产地,截至7月2日,邯郸主焦煤报价1480元/吨,较上月底持平;唐山1/3焦精煤报价1540元/吨,较上月上涨30元/吨,涨幅1.99%;唐山肥煤报价1555元/吨,较上月上涨30元/吨,涨幅1.97%。

● 焦煤期货主力合约价格先扬后抑。截至7月2日报价1166.5元/吨,月中最高报价1277.5元/吨,本月累计下跌72元/吨,跌幅达5.81%;现货价格报价1600元/吨,与上月底持平;期货贴水433.5元/吨,贴水幅度先收窄后扩大。

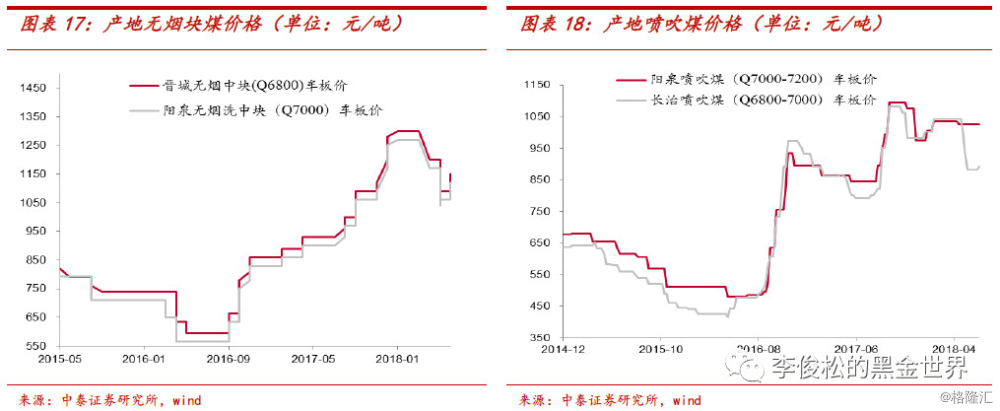

无烟块煤价格反弹、喷吹煤产地价格保持稳定

● 产地无烟块煤价格反弹。截至6月29日,晋城无烟中块(Q6800)车板价报价1200元/吨,较上月上涨110元/吨,涨幅10.1%;阳泉无烟洗中块(Q7000)车板价报价1170元/吨,较上月上涨110元/吨,涨幅10.4%。

● 产地喷吹煤价格基本保持稳定。截至6月29日,阳泉喷吹煤(Q7000-7200)车板价报价1025元/吨,较上月持平;长治喷吹煤(Q6800-7000)车板价报价892元/吨,与上月上涨10元/吨,涨幅1.13%。

国际动力煤价格保持上涨

● 截至7月3日,欧洲ARA报价99.32美元/吨,本月累计上涨4.29美元/吨,涨幅为4.45%,月中最高99.32美元/吨;理查德RB报价107.99美元/吨,本月累计上涨2.38美元/吨,涨幅2.27%,月中最高107.99美元/吨;纽卡斯尔NEWC报价116.77美元/吨,本月累计上涨8.45美元/吨,涨幅7.54%,月中最高118.09美元/吨。

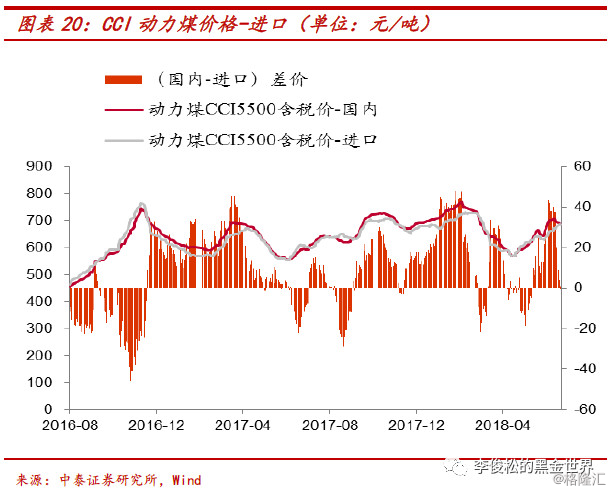

进口和国内动力煤均先扬后抑,进口煤价格优势缩小

● 截至6月29日,CCI5500国内动力煤报价681元/吨,较上月底累计上涨15元/吨,涨幅2.26%。CCI5500进口动力煤报价676.8元/吨,较上月底累计上涨41.7元/吨,涨幅6.56%,进口煤价格优势缩小。

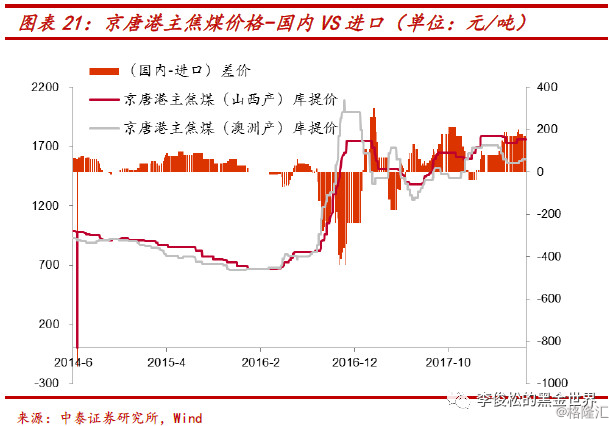

国内主焦煤持平,进口主焦煤小幅上涨,进口煤价格优势缩小

● 截至7月2日,京唐港主焦煤(山西产)报价1760元/吨,较上月末持平,而京唐港主焦煤(澳洲产)报价1590元/吨,上涨了30元/吨,涨幅1.92%。国内焦煤价格相对进口煤贵170元/吨。进入6月以来,进口煤的价格优势在缩小。

煤炭供需分析

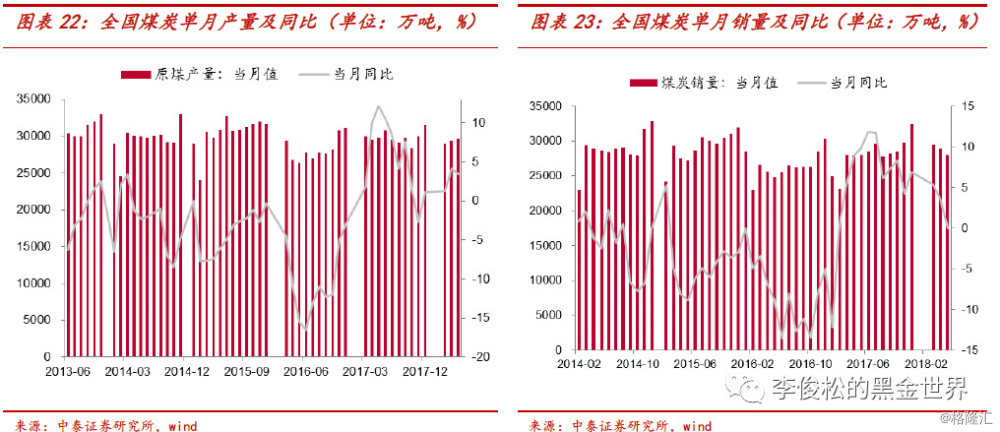

5月当月煤炭产量同比环比皆上涨,销量同比持平

● 2018年5月全国煤炭产量2.97亿吨,同比上涨3.5%,环比上涨1.26%;全国煤炭销量2.8亿吨,同比持平,环比下降3.11%。2018年1-5月全国煤炭产量累计值13.98亿吨,同比上涨4%。

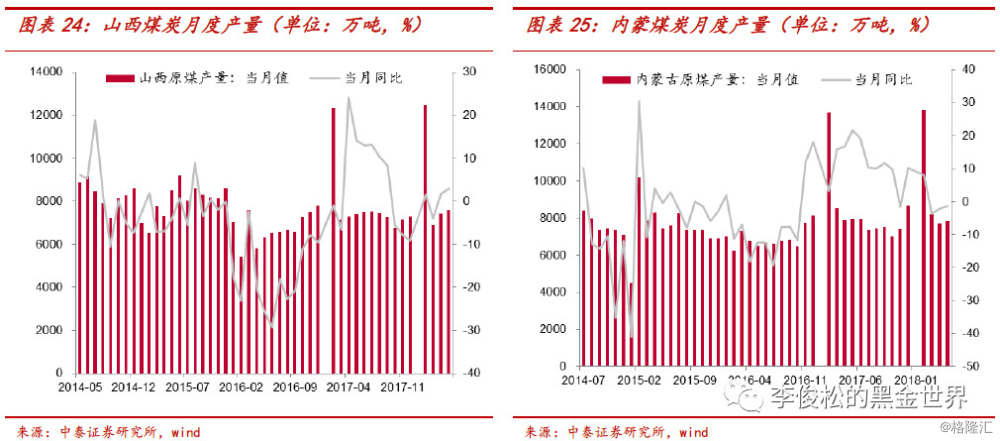

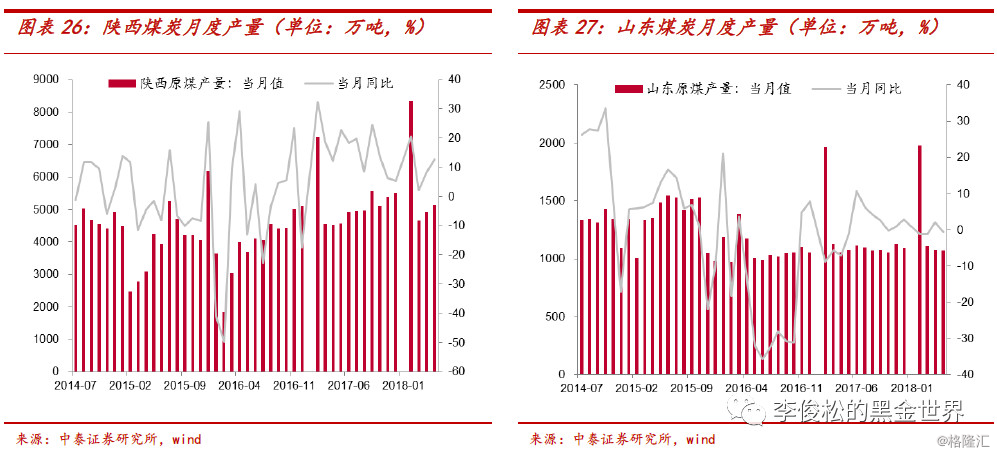

重点省份5月原煤产量同比涨跌互现

● 重点省份中,山西5月产量7589万吨,同比上涨2.9%;内蒙古5月产量7836.5万吨,同比下降1.28%;陕西5月产量5153万吨,同比上涨12.61%;山东5月产量1074.7万吨,同比下降0.6%。

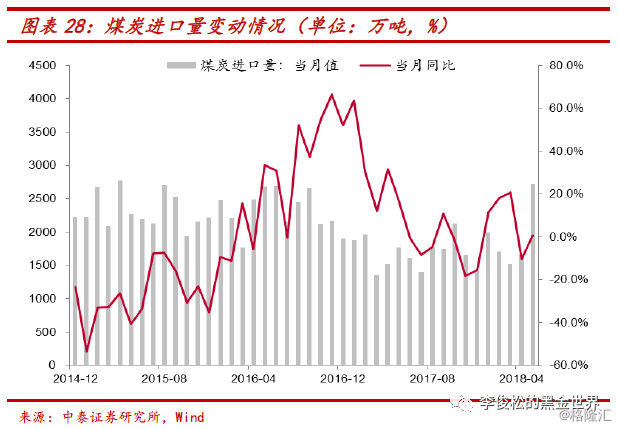

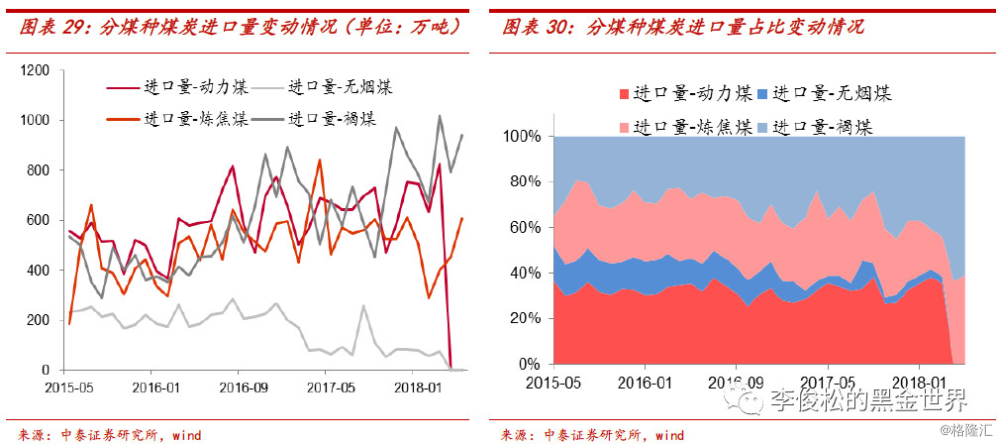

5月进口煤同比环比微涨,出口煤同比大跌环比微涨

● 2018年5月我国煤炭进口量为2233万吨,同比上涨0.6%,分煤种同比来看,褐煤同比上涨37.3%至940.0万吨,炼焦煤同比上涨30.83%至608万吨。环比来看,5月份我国煤炭进口量环比上升0.2%,分煤种来看,5月份炼焦煤环比上涨33.92%,褐煤环比上涨18.61%。

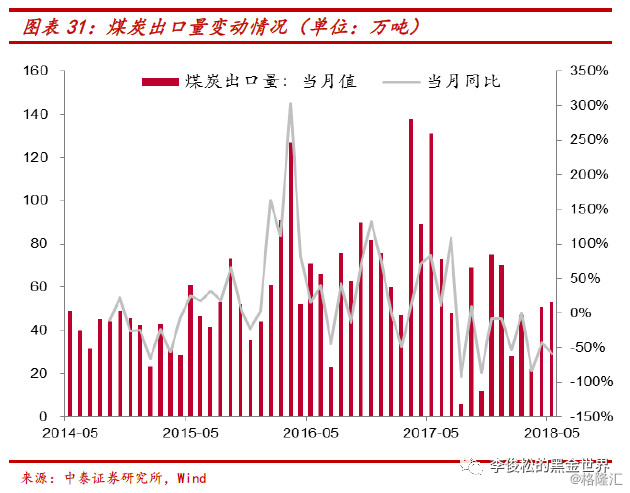

● 2018年5月份我国煤炭出口量53万吨,同比大跌59.5%,分煤种来看,炼焦煤出口2.00万吨,下跌97.31%。环比来看,5月份我国煤炭出口量上涨3.9%,分煤种来看,炼焦煤下跌84.62%。

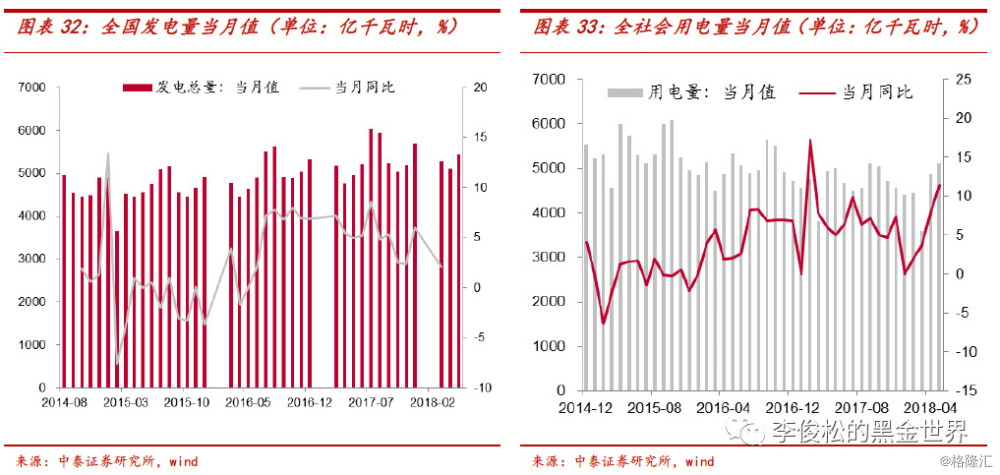

电力产业

● 5月全国发电量&用电量同比环比均上涨。5月当月值为5443.3亿千瓦时,同比上涨9.8%,环比上涨6.57%;2018年1-5月全国发电量累计值为26361.2亿千瓦时,同比上涨8.5%。5月用电量当月值为5533.9亿千瓦时,同比上涨11.4%,环比上涨6.08%;2018年1-5月全社会用电量累计值为26628亿千瓦时,同比上涨9.75%。

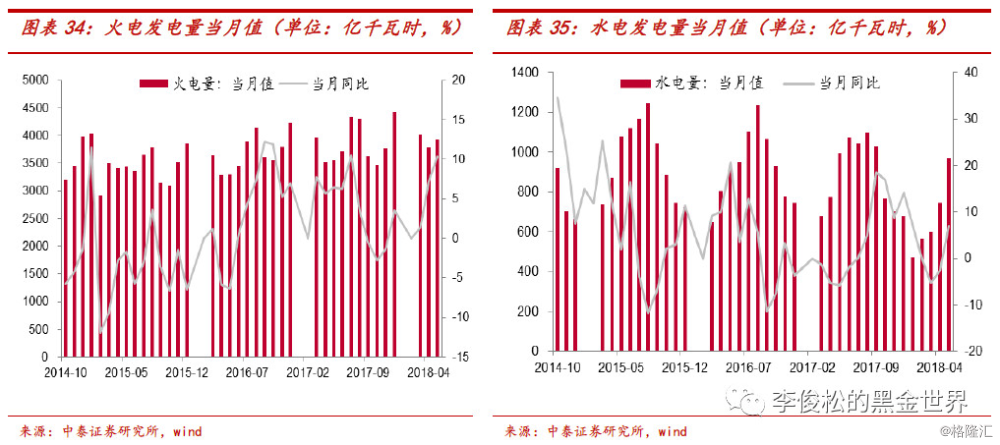

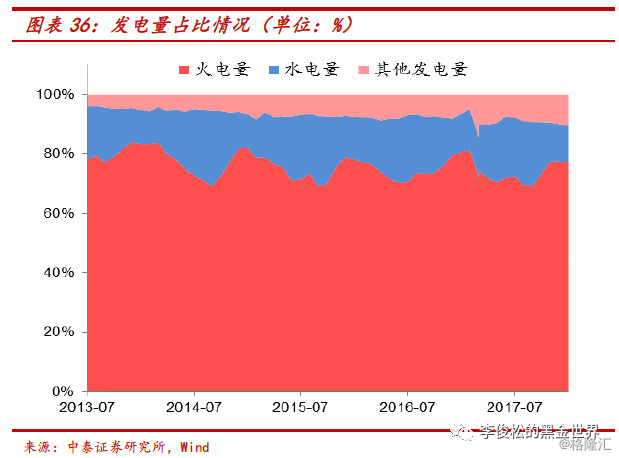

● 5月火电水电同比均上涨。5月火电发电量当月值3921.5亿千瓦时,同比上涨10.3%;2018年1-5月火电发电量累计值19914.2亿千瓦时,同比上涨8.1%。5月水电发电量当月值923.7亿千瓦时,同比上涨6.9%;1-5月水电发电量累计值3553.2亿千瓦时,同比上涨2.7%。

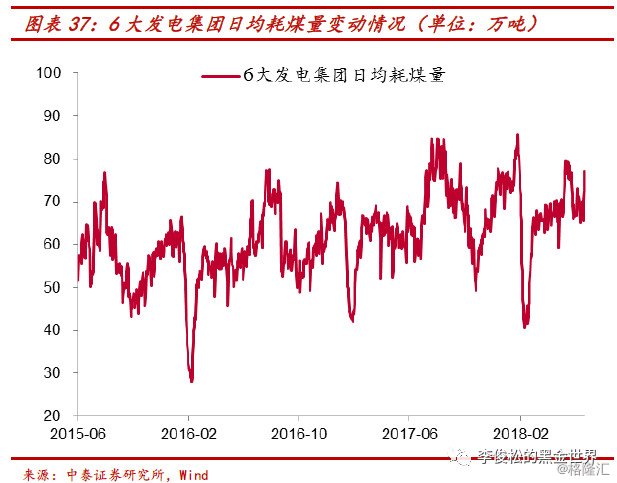

● 6月六大电厂日均煤耗大幅上涨。截至6月29日,6大发电集团日均耗煤为77.2万吨,较月初的74.13万吨上涨4.14%。

钢铁产业

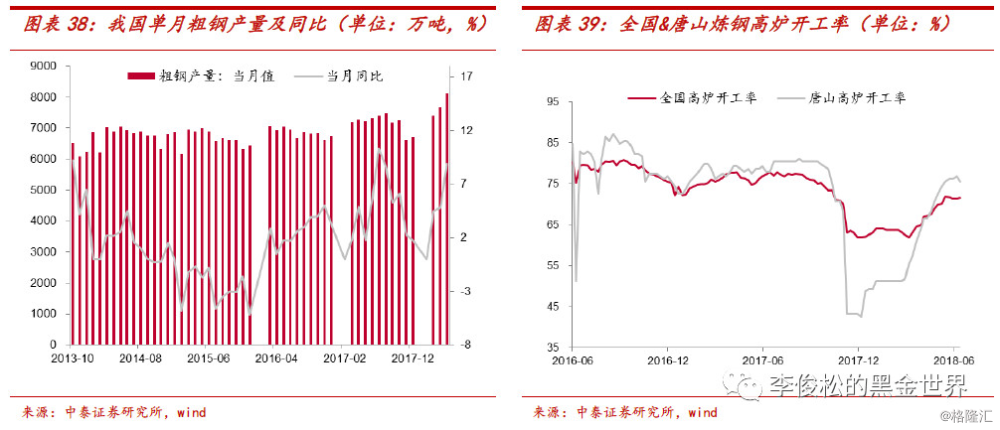

● 5月粗钢产量当月值及累计值同比均上涨,5月全国高炉开工率和唐山高炉开工率与上月基本持平。5月我国粗钢产量当月值8112.7万吨,同比上涨8.9%,2018年1-5月粗钢产量累计值36985.9万吨,同比上涨5.4%。从炼钢高炉开工率来看,截至6月29日,全国高炉开工率为71.27 %,较上月底微跌0.9个百分点,唐山高炉开工率为75.61%,较上月底持平。

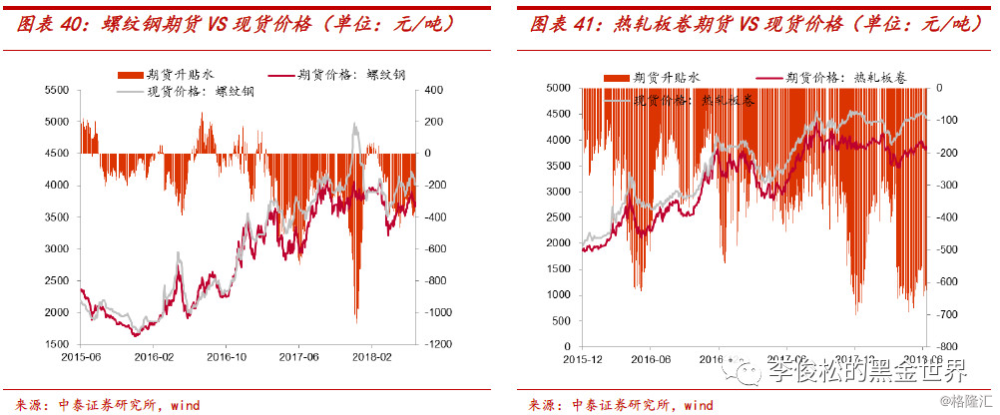

● 6月螺纹钢期现货价格先扬后抑,热轧板卷期货现货高位震荡。螺纹钢期货价格先扬后抑,截至6月29日,螺纹钢期货价格达到3807元/吨,月中最高价格为3902/吨,累计上涨111元/吨,涨幅3.05%;螺纹钢现货价格本月先扬后抑,截至6月29日报价4060元/吨,最高报价4220元/吨,本月累计上涨90元/吨,涨幅2.29%;目前期货贴水253元/吨,本月贴水幅度收窄。热轧板卷期货价格本月高位震荡,截至6月29日,热轧板卷期货价格报价3926元/吨,本月最低报价3805元/吨,最高报价3979元/吨,本月累计上涨25元/吨,涨幅0.69%;热轧板卷现货价格本月高位震荡,截至6月29日报价4450元/吨,本月最低报价4430元/吨,最高报价4520元/吨,本月累计下跌20元/吨,跌幅0.45%;目前期货贴水575元/吨,贴水幅度基本平稳。

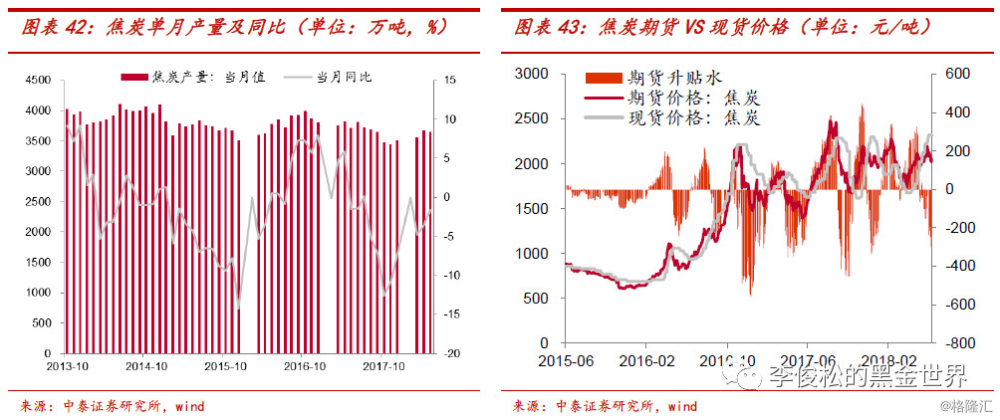

● 5月焦炭产量当月值及累计值同比下跌,6月现货维持上涨、期货价格先扬后抑。2018年5月焦炭当月产量3648.4万吨,同比下跌1.6%;1-5月焦炭累计产量为17596.1万吨,同比下跌2.9%。大商所焦炭主力合约价格先扬后抑,截止6月29日报价2117.5元/吨,月中最高价2196元/吨,本月累计上涨33元/吨,涨幅1.61%;焦炭现货价格本月大幅上涨,截止6月29日,焦炭现货报价2325元/吨,月中最低价2125元/吨,本月累计上涨200元/吨,涨幅9.88%;期货贴水207.5元/吨,贴水幅度扩大。

建材行业

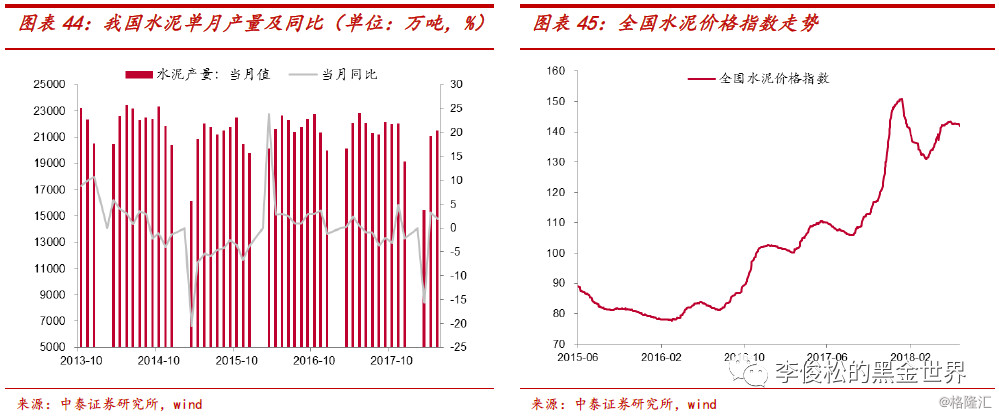

● 5月水泥产量当月值同比上涨,6月价格环比下降。2018年5月全国水泥产量当月值21520.5万吨,同比上涨1.9%;1-5月累计值为79883.8万吨,同比下跌0.8%。水泥价格本月有所下降,截至6月29日,全国水泥价格指数为141.98,较上月底下降0.88%。

煤炭库存和物流分析

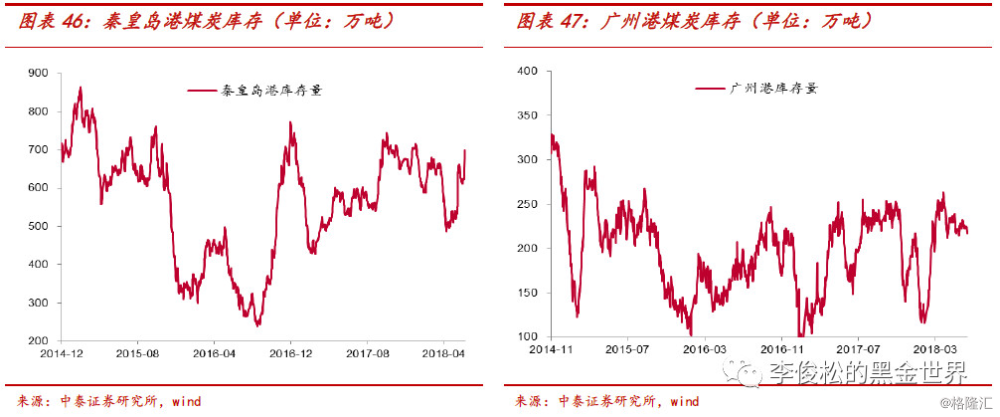

● 动力煤库存动力煤库存:6月秦港库存大幅上涨、广州港库存维持震荡。截至6月29日,秦港库存699万吨,较5月底上涨176.5万吨,涨幅32.69%。广州港库存维持震荡,截至6月29日,广州港库存量220.2万吨,较5月底上涨5.7万吨,涨幅2.39%,月中最高232.1万吨。

● 电厂库存:6月六大电厂库存总量上涨,可用天数回升。六大电厂煤炭库存大幅上涨。截至6月29日,六大电厂煤炭库存为1500.47万吨,月中最低1241.67万吨,涨幅18.92%。六大电厂煤炭库存可用天数回升,截至6月29日,六大电厂煤炭库存可用天数为19.44天,较上月底上涨3天,涨幅15.91%。

● 电厂库存:6月六大电厂库存总量上涨,可用天数回升。六大电厂煤炭库存大幅上涨。截至6月29日,六大电厂煤炭库存为1500.47万吨,月中最低1241.67万吨,涨幅18.92%。六大电厂煤炭库存可用天数回升,截至6月29日,六大电厂煤炭库存可用天数为19.44天,较上月底上涨3天,涨幅15.91%。

炼焦煤库存

● 炼焦煤库存:6月三港库存总量大幅上涨。截止6月29日,京唐、日照、连云港三港口合计炼焦煤库存为208.2万吨,较上月底上涨70.2万吨,增幅50.8%。

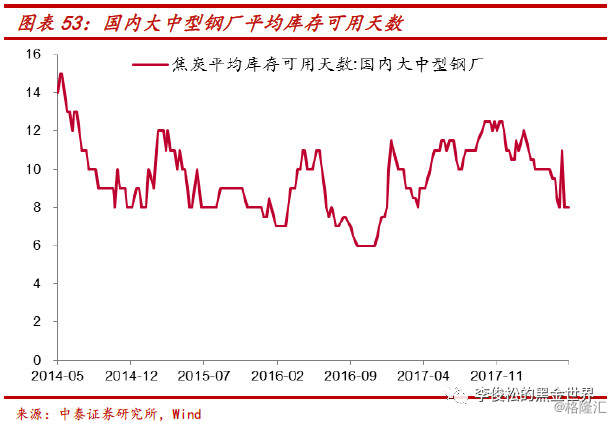

● 钢厂及独立焦化厂库存:6月可用天数维持稳定。截至6月29日为14.5天,较上月持平。

● 焦炭库存:6月天津港库存继续下降。天津港焦炭库存本月继续下跌,截至6月29日,天津港焦炭库存为62万吨,较上月下降8万吨,跌幅11.4%,月中最高66万吨。

● 焦炭库存:6月可用天数维持稳定。截至6月29日为8天,较上月底持平,月中最高11天。

物流

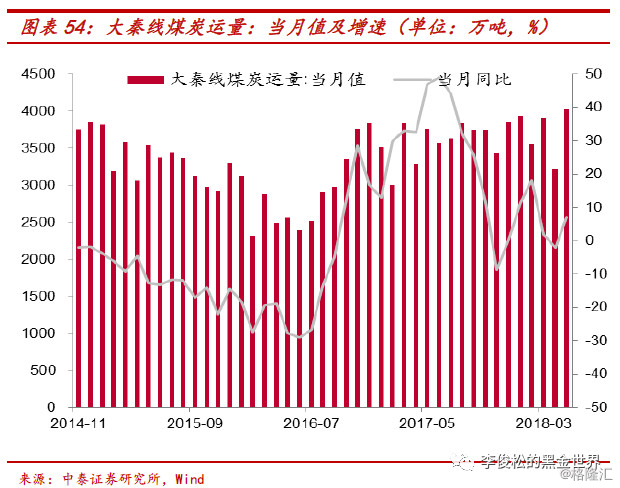

● 5月大秦线运量同比环比皆上涨。2018年5月,大秦线当月运量为4033万吨,同比上涨7.12%,环比上涨25.2%,主要是由于大秦铁路4月份春季集中检修,基数较小。

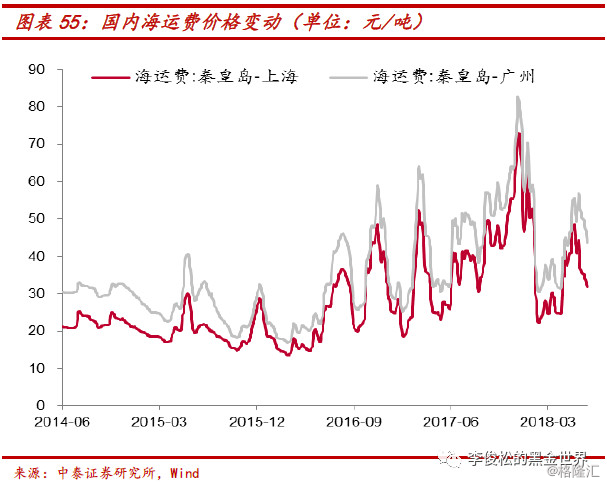

● 6月海运费大幅下降。2018年6月29日,秦皇岛至上海海运费价格为31.5元/吨,较上月底下降10.6元/吨,跌幅24.5%,月中最高报价43.1元/吨;秦皇岛至广州的海运费价格为43.8元/吨,较上月底下降8.8元/吨,跌幅14.6%,月中最高报价57元/吨。

风险提示

(1)政策调控力度过大风险。供给侧改革仍是主导行业供需格局的主导因素,但行政性调控手段存在力度过大等风险。

(2)经济增速不及预期风险。调结构、稳增长仍是主导,国内挤压资产泡沫,压缩货币政策,经济需求有不及预期风险。

(3)新能源持续替代风险。风电、太阳能、核电等新能源产业持续快速发展,虽然目前还没有形成较大的规模,但长期的替代需求影响将持续存在,目前还处在量变阶段。

来源:李俊松的黑金世界

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员