作者:刘煜辉

紧缩带来的债务率和杠杆率阶段性上升很正常,这是个要经历的阵痛。

资料来源:天风证券研究所

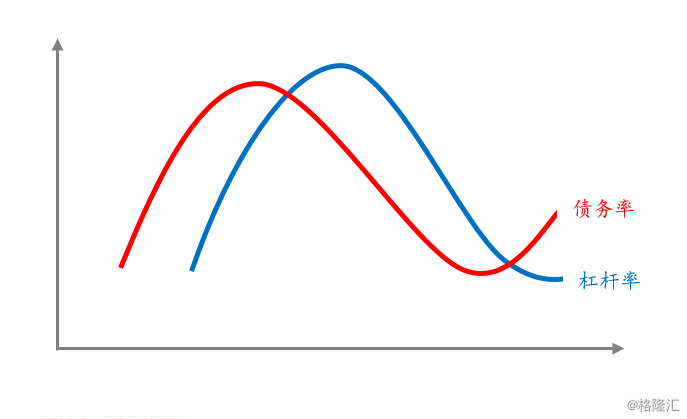

债务率(债务/GDP)和杠杆率(债务/权益),紧密关联且又不同一。控制债务率,并不等于债务不增长或者下降,控制债务增长的速度,债务率能保持在一个可持续的轨道中。

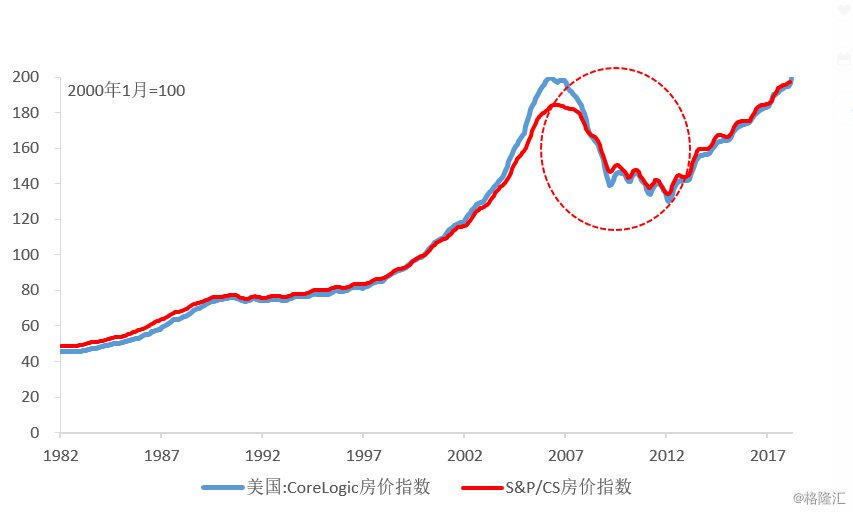

但往往现实是这样的,债务增长减速,但资产价格是由边际力量决定的,随着信用减速,资产价格下跌,资产冰冻后信用会加深收缩(金融高度内生化后,信用周期和资产价格周期基本是同一个硬币的两面,相互强化自我实现)。随着资产缩水(软的),负债是硬的,权益损失,所以前半程杠杆率多半是上升。水分蒸发,挤出减小,成本下降后,如果能转化为新动能,新周期开始,带动收入增长恢复,才会见到债务率稳定甚至下降,杠杆率下降则需要更长时间。这是个动态转化过程,不仅仅是分子分母的静态变化。

要见到这个动态变化,光靠挤是不够的,这个过程需要靠推动资源要素大幅度地从政府部门、从资产部门向私人部门、向实业部门转移,实现要素的重构和生产函数的改造,这就是改革。

资料来源:Wind、天风证券研究所

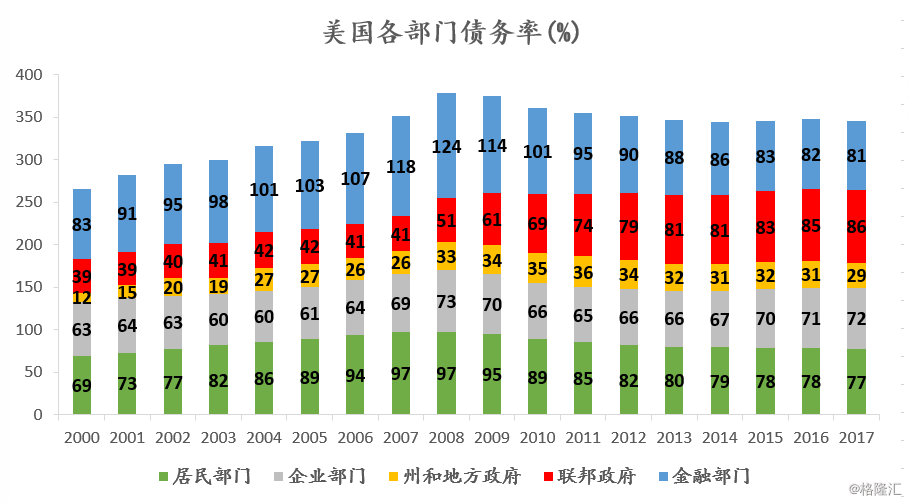

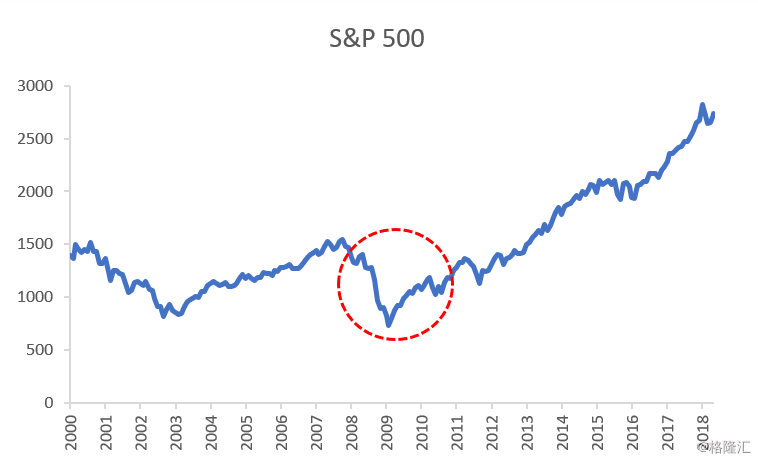

相对而言,债务率更容易稳定并下降,杠杆率下来则需要更长的时间。因为资产下跌是软的,负债却是硬的,权益要经历更长时间的受损。比方说,美国债务率在08年泡沫破裂后,破裂当年一年中是上升的,而且上升比较猛 ,27个点。之后各方面反危机出清债务措施下去后(也可以说是主动去杠杆吧),2011年整体债务率开始稳定并下降(美国非金融部门的债务率2008-2010年还是上升的,2007-2012年美国非金融部门债务率:233.1,254.3,260.4,259.4,260.1,261.1)。但应该讲,2009-2010年美国的杠杆率,可能还是上升的,因为这期间美国资产价格调整幅度比较大。

资料来源:Wind、天风证券研究所

资料来源:Wind、天风证券研究所

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员