作者:赵伟团队

来源:长江宏观固收(cjscmacro)

事件:1990年代,韩国转型期间出现大规模债务违约,其处理方式对中国有一定的借鉴意义。(信息来源:长江证券研究所)

点评:

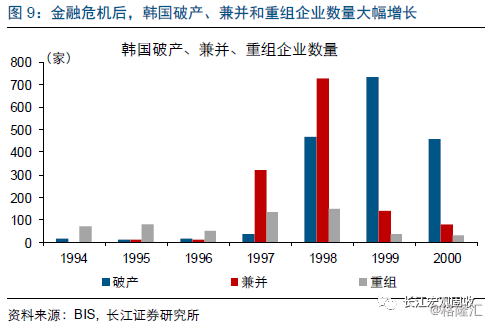

1990年代,韩国转型期间出现大规模债务违约,并在亚洲金融危机前后达到顶峰。1990年代,韩国企业杠杆率攀升,债务风险不断积聚,经济系统脆弱性不断加剧。亚洲金融危机前后,韩国债务违约数量达到顶峰,信用风险加速暴露。1998年,违约企业数量高达22828家,较1990年的4107家增长4.6倍。伴随企业债务风险进一步向金融部门蔓延,银行部门不良贷款率也明显攀升,从1997年的5.8%上升至2000年的8.9%,此后逐步回落。韩国债务风险暴露,是内部过度负债和外部金融危机冲击的共同结果。

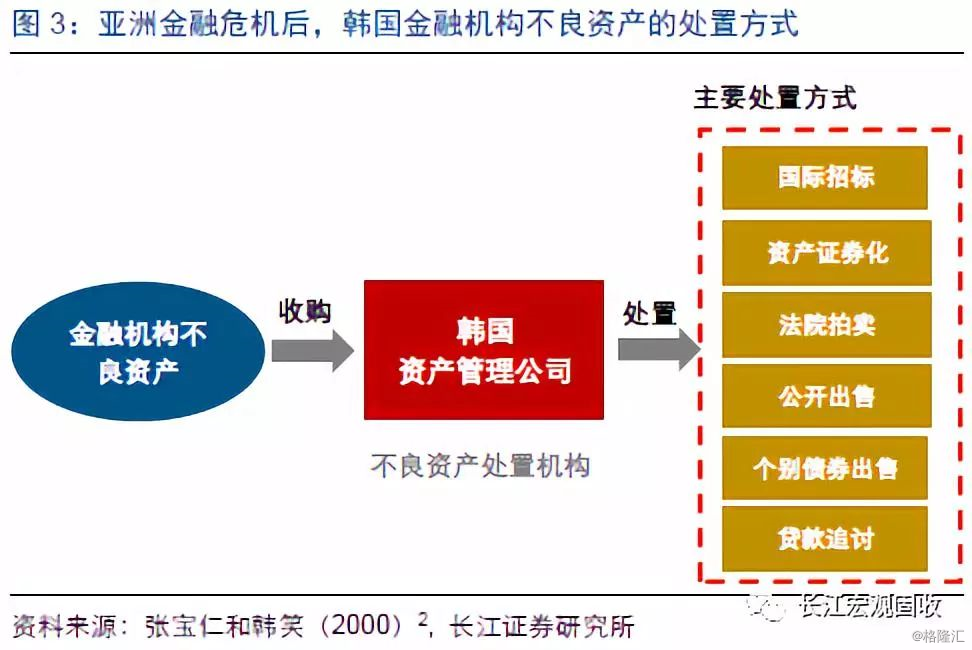

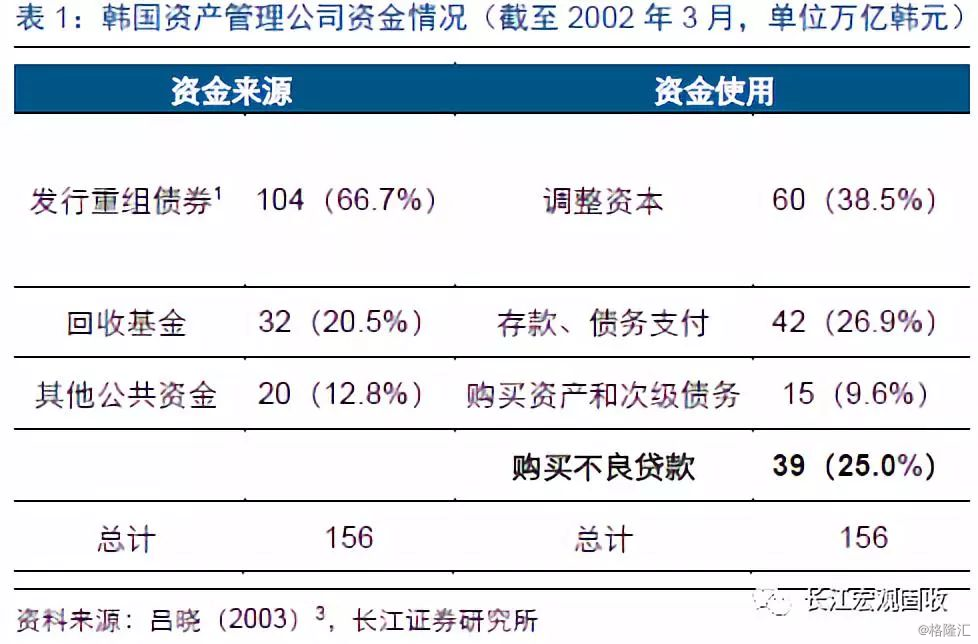

债务危机爆发后,韩国政府选择以银行为先导的金融改革方案,首要任务是清理整顿金融机构不良资产。企业大规模债务违约,导致银行不良贷款率快速攀升。为避免系统性风险进一步恶化,韩国选择以银行为先导的金融改革方案,第一步是清理整顿金融机构不良资产。金融危机爆发后,韩国政府迅速成立专门机构—韩国资产管理公司(KAMCO),集中购买和处理金融机构不良资产,处理方式包括国际招标、资产证券化等。从1997年11月26日收购韩国第一银行的不良资产开始,截至2002年3月,KAMCO已经使用39万亿韩元购买金融机构不良贷款,占全部资金来源的25%。

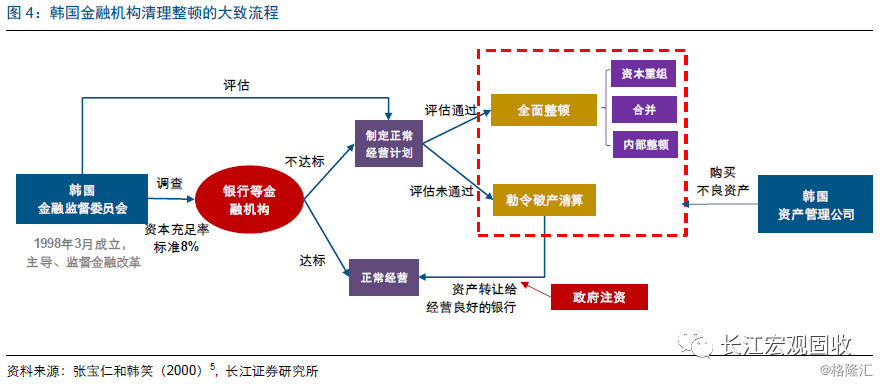

1998年3月,韩国成立金融监督委员会,全面清理整顿金融机构;一方面强制关闭不良金融机构,另一方面支持可以继续运营的金融机构重组、合并。1998年3月,韩国政府成立金融监督委员会,主导并监督金融改革工作。与以往政府直接给予不良金融机构财政支持的传统做法不同,金融监督委员会根据调查结果,对金融机构分类处置。以银行为例,1998年4月,金融监督委员会调查24家银行机构,要求12家未满足资本充足率标准(8%)的银行提交正常经营计划,并对该计划进行评估。其中,5家银行评估结果表明正常经营潜力不大,被勒令关闭,将资产与负债转让给其他银行,政府对接收银行进行补贴和资本注入。同时,金融监督委员会核准另外7家银行的经营计划,鼓励它们以重组、合并等方式补充资本金,并有条件 地注入资本或者购买不良资产以支持银行重组。

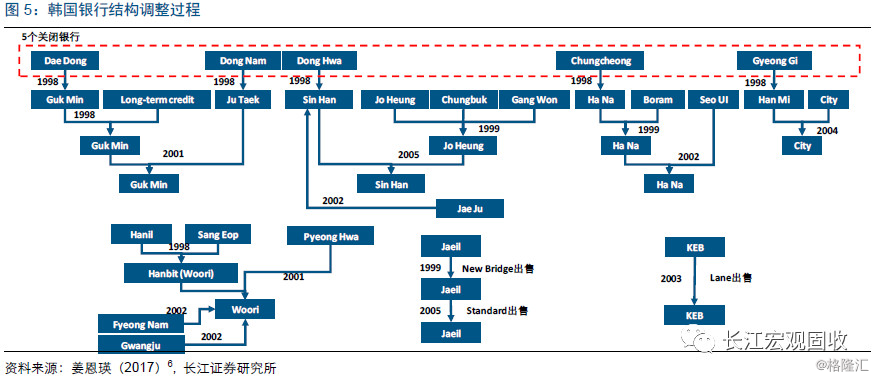

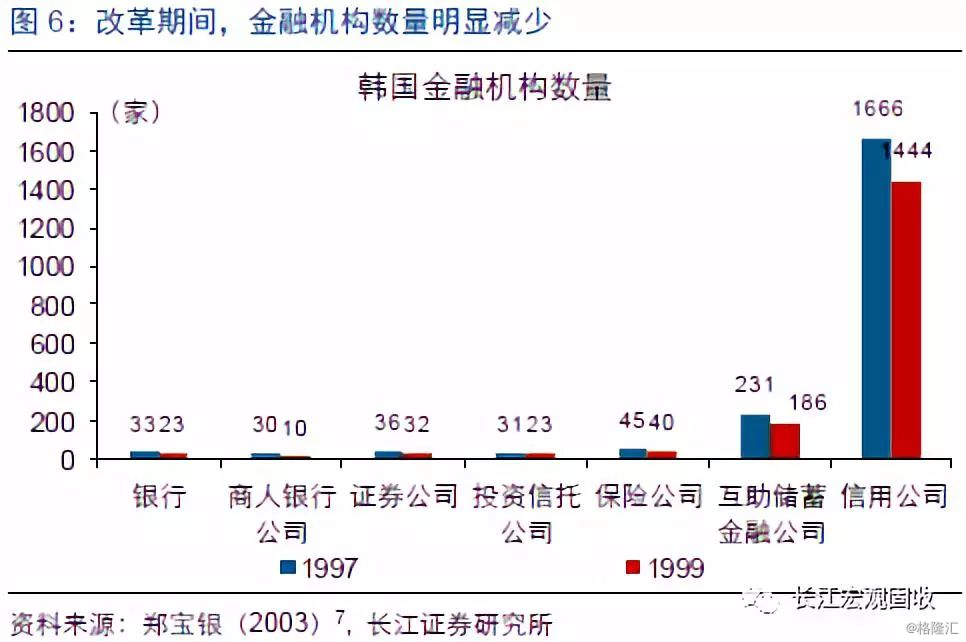

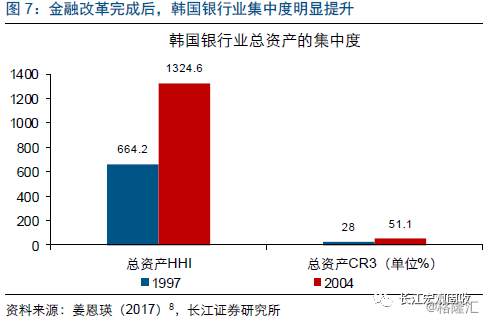

改革期间,银行等金融机构大规模重组和合并,集中度明显提升;韩国当前最大银行之一的Woori银行,即是在金融改革期间由两家银行合并形成。在金融监督委员会引导和监督下,经营不善的金融机构加速退出市场,其余责令重组或正常经营的金融机构也纷纷合并,提高金融体系效率。1997-2002年间,韩国银行数量由33家降至23家,金融机构也由2072个减少至1758个,行业集中度明显提升。

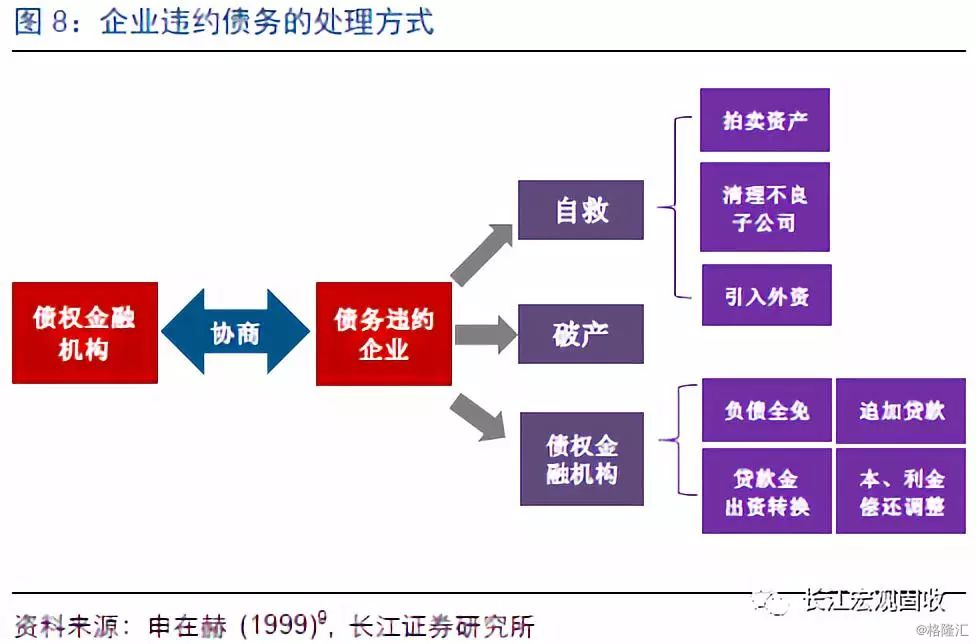

与银行不同,韩国政府对企业债务干预较小,而是由金融机构与企业协商,以市场化方式解决债务问题。企业大规模债务违约后,韩国政府并未像以往一样进行财政救助,而是由债权金融机构与负债企业自主协商处置。金融机构可以督促企业以拍卖资产、清理不良子公司等方式偿还债务。若债权金融机构认为债务企业在经营上仍有竞争力,可与企业协商推迟行使债权、新增贷款进行处理。然而,市场化协商机制下,大量经营状况恶化的企业,仍无可避免地走上破产清算、兼并重组的道路。

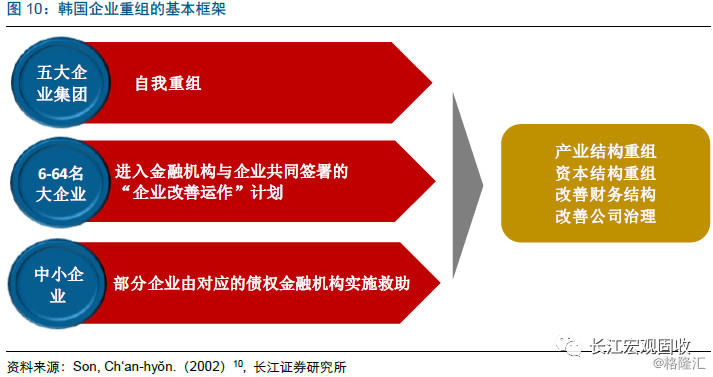

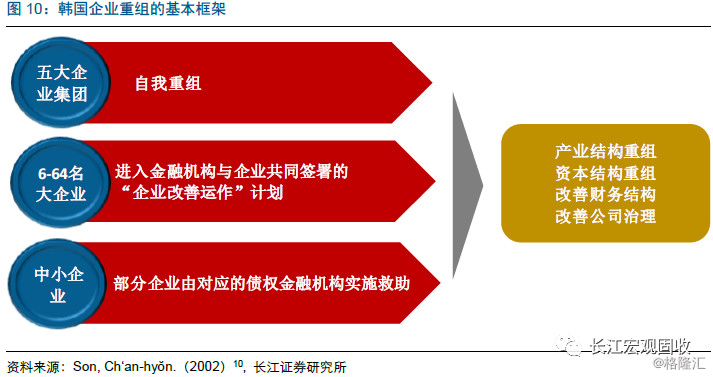

1998年,伴随金融机构改革的持续推进,韩国开启大范围的企业改革,对不同规模企业分类施策。韩国企业大致分为三类:五大企业集团、排名前6-64位的大型企业,以及其他中小型企业,不同类型企业的重组能力存在明显差异。五大企业集团由于自身重组能力较强,被要求在政府颁布的五大改革原则下进行“自我重组”;排名前6-64位的大型企业由于不具备自我重组的能力,与金融机构签署《金融机构间促进企业结构调整协议》,被纳入“企业改善运作”计划,接受金融机构的建议进行企业结构重组;中小型企业,由于无力承担重组成本,则由对应的债权金融机构实施救助。

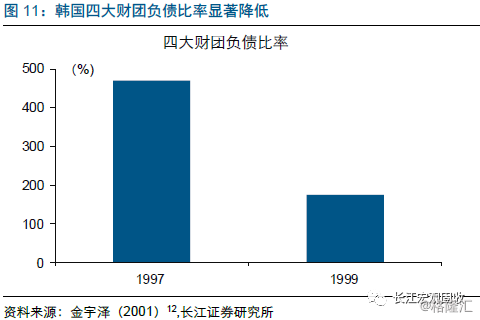

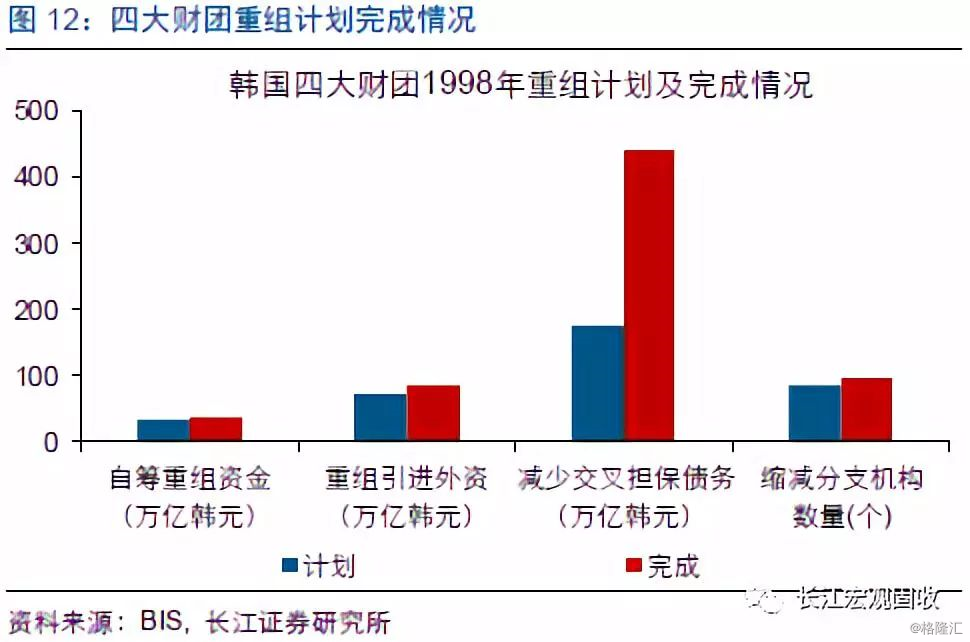

经过资本重组、核心产业确立以及经营结构改善等调整措施,五大企业集团财务结构显著优化,负债比率大幅下降。1998年下半年,韩国政府开展了以大企业集团为主要对象的企业改革,其中大企业集团资产重组、经营结构和治理结构的改善、以及确立主导产业等,是改革的主要内容,旨在提高盈利能力、降低流动性风险、加强公司监督。政府将负债比率200%作为大企业负债偿还能力改善的目标值,引导企业降低负债,预防流动性风险。企业改革持续推进下,企业负债和杠杆水平得到明显降低,如韩国四大财阀负债比率从1997年的470%降至1999年的174%,集团重组目标也超额完成。

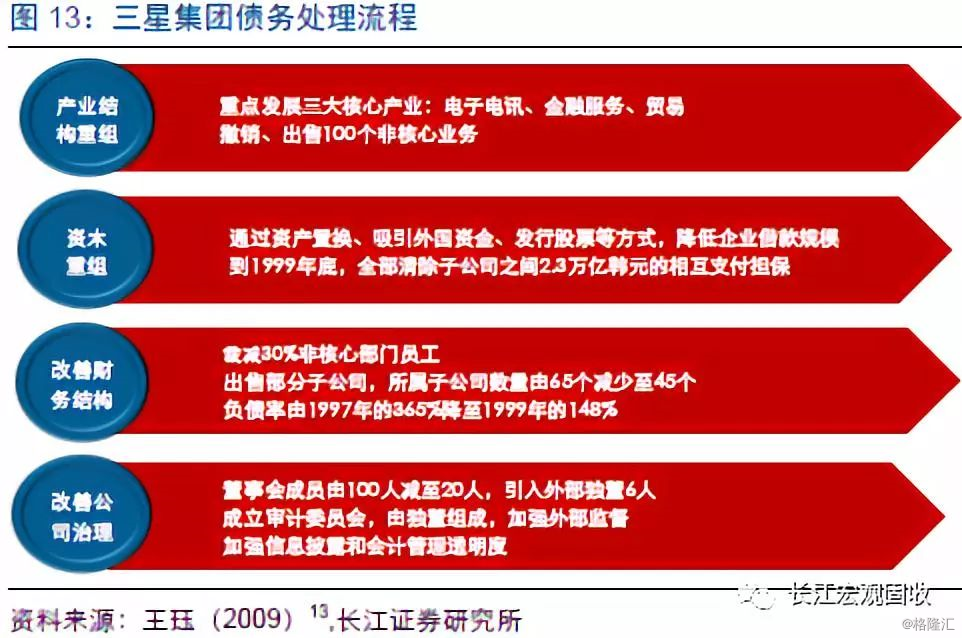

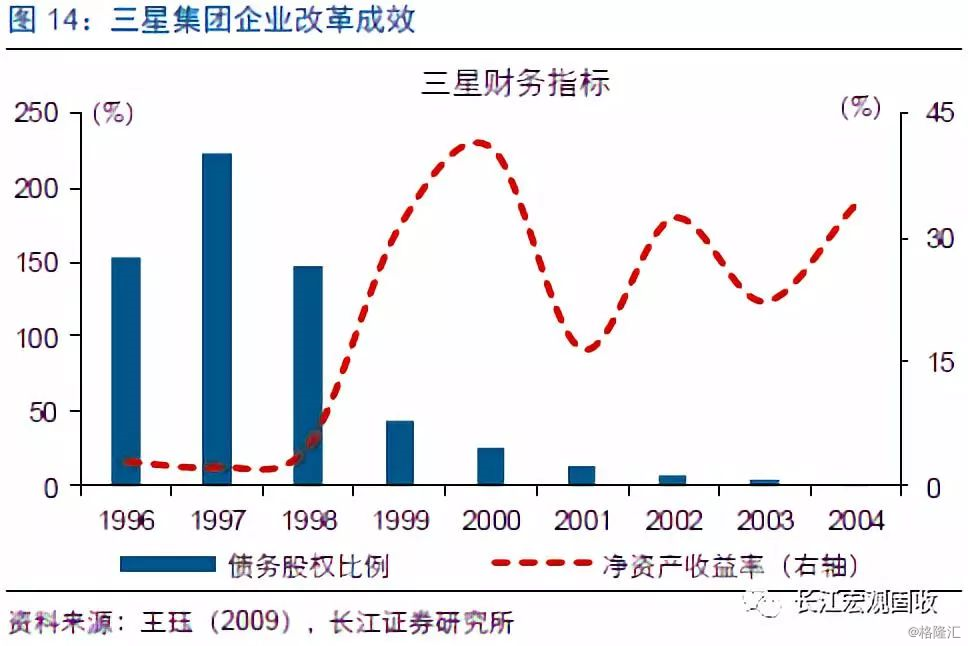

三星集团作为韩国五大企业集团之一,通过企业改革重组,顺利度过债务危机。三星集团,作为韩国前五大企业集团中的一员,最早进行“自我重组”,实现了财务结构和经营结构等的明显改善。产业结构方面,三星确定电子电讯、金融服务和贸易为其核心产业,随即撤销或出售100个非核心业务部门,专注核心产业的发展,全球竞争力快速提升。资本重组方面,三星通过资产置换、吸引外国资金、以及发行股票直接融资等方式,降低借款规模。财务结构方面,三星集团出售部分子公司,所属子公司数量由65个减少至45个,并裁减30%员工,降低企业财务负担。公司治理方面,三星大力引进外部监督,加强信息披露和会计管理透明度。经过一系列重组和改革,三星集团于1999年实现净资产收益率的大幅改善、债务股权比例的明显下降,顺利度过金融危机。

经过以上分析,我们发现:1) 1990年代,韩国转型期间出现大规模债务违约,并在亚洲金融危机前后达到顶峰。1990年代,韩国企业杠杆率攀升,债务风险不断积聚,经济系统脆弱性不断加剧。亚洲金融危机冲击下,韩国债务违约数量达到顶峰,信用风险加速暴露。韩国债务风险暴露,是内部过度负债和外部金融冲击的共同结果。2) 债务危机爆发后,韩国政府选择以银行为先导的金融改革方案,首要任务是清理整顿金融机构不良资产。债务危机爆发引发银行不良贷款率快速攀升。为避免系统性风险进一步恶化,韩国选择以银行为先导的金融改革方案,第一步是清理整顿金融机构不良资产。危机爆发后,政府迅速成立韩国资产管理公司(KAMCO),负责集中购买和处理不良资产,不良资产处理方式包括国际招标、资产证券化等。3) 1998年,韩国成立金融监督委员会,全面清理整顿金融机构;一方面强制关闭不良金融机构,另一方面支持可以继续运营的金融机构重组、合并。与以往政府直接给予不良金融机构财政支持的传统做法不同,金融监督委员会根据调查结果,对金融机构分类处置。以银行为例,1998年4月,金融监督委员会调查24家银行机构后,勒令5家银行关闭,并支持、鼓励可以继续运营的银行进行重组、合并,并有条件地注入资本或者购买银行不良资产,以支持银行重组。4) 改革期间,银行等金融机构进行大规模重组和合并,集中度明显提升。在金融监督委员会引导和监督下,经营不善的金融机构加速退出市场,其余责令重组或正常经营的金融机构也纷纷合并,提高金融体系效率。1997-2002年间,韩国银行数量由33家降至23家,金融机构也由2072个减少至1758个,行业集中度明显提升。5) 与银行不同,韩国对企业债务干预较小,而是由金融机构与企业协商,以市场化方式解决债务问题。大规模企业债务违约爆发后,韩国政府并未像以往一样进行财政救助,而是鼓励债权金融机构与负债企业自主协商处置。若债权金融机构认为债务企业在经营上仍有竞争力,可与企业协商推迟行使债权、或是新增贷款进行处理。6) 后期韩国全面推广企业改革过程中,政府也只是针对大企业集团出台改革原则、制定重组标准,对企业重组的财政支持力度仍较为有限。五大企业集团由于自身重组能力较强,被要求在政府颁布的财阀改革原则下进行“自我重组”;排名前6-64位的大型企业由于不具备自我重组的能力,与金融机构签署《金融机构间促进企业结构调整协议》,被纳入“企业改善运作”计划,接受金融机构的建议进行企业结构重组;中小型企业,由于无力承担重组成本,则由对应的债权金融机构实施救助。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员