作者:于鸿光,王威,车玺

来源:EBS公用环保研究(EBenvironment)

1、LNG进口有利保障

我国天然气供应

1.1、进口天然气在天然气供应中的地位日渐突出

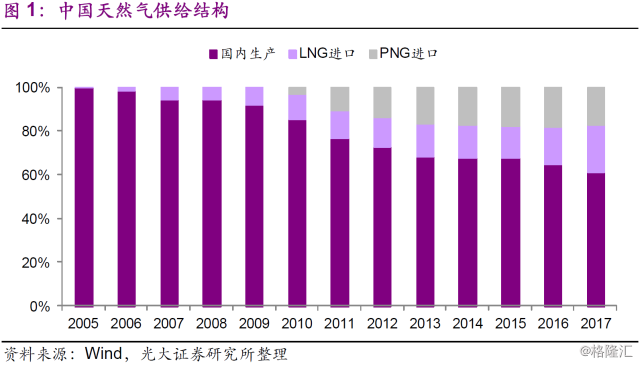

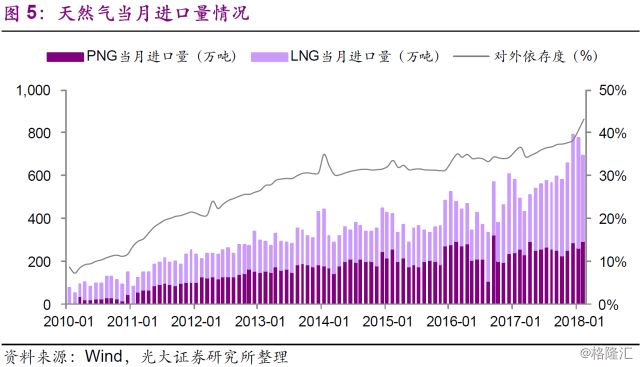

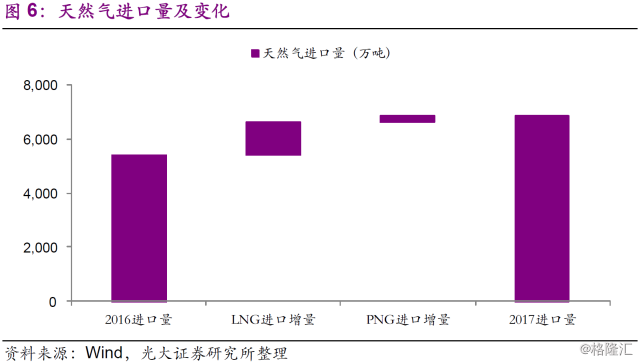

近年来,我国天然气供给主要由国产气组成,国内天然气主要由“三桶油”(中石油、中石化、中海油)生产。我国自2006年起进口液化天然气(LNG),2010年起进口管道天然气(PNG)。近年来随着我国天然气行业的发展和天然气需求的提升,进口天然气在天然气供给中的比重逐步增长,在保障供应方面作用渐显。2017年,我国天然气供给体系中,进口LNG和进口PNG的占比分别为21.7%和17.4%,天然气对外依存度39.1%。根据《天然气发展“十三五”规划》的目标指引,我们测算至2020年天然气对外依存度将提升至42.5%。

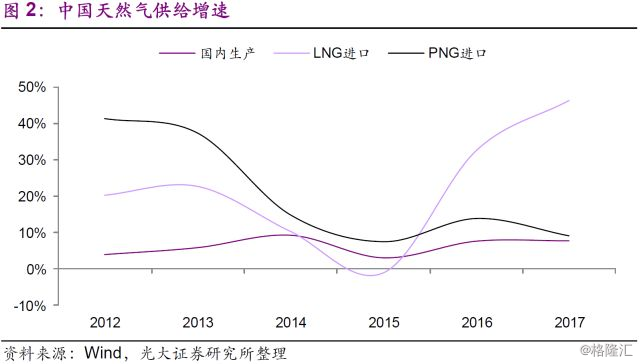

近年来随着中亚线、中缅线等PNG进口管道的完善和LNG接收站数量的增加,我国天然气进口量增速可观,从而有效支撑了天然气需求的增长。2011-2017年,我国天然气表观消费量年均复合增速10.4%;从供给端来看,天然气国内产量年均复合增速仅6.2%,天然气进口量年均复合增速20.4%(其中LNG、PNG进口量的年均复合增速分别为20.9%、19.8%)。根据《天然气发展“十三五”规划》的目标指引,我们测算2018-2020年天然气国内产量和进口量年均复合增速分别为12.0%和17.3%。

1.2、LNG进口方式灵活,增长空间可期

目前我国天然气进口主要通过三大通道完成,即西北通道(中亚-中国管道气)、西南通道(中缅管道气)、东南通道(海上LNG)。预计随着中俄管线的投产运营,东北通道(中俄)有望打通,从而形成四大通道的天然气进口格局。

PNG进口方面,截至2017年底,我国在运管道线主要包括中亚A、B、C线及中缅管线,供气能力约670亿立方米/年。根据2017年PNG进口量测算年度管道负荷率约63%。预计随着2020年左右中俄东线和中亚D线的投产运营,进口PNG供气能力有望提升680亿立方米/年(增长101%);但受进口管道供气能力限制,2018、2019年PNG进口量的增长有限。

LNG进口方面,截至2017年底,我国在运17座LNG接收站,均位于沿海地区,总接卸周转能力5790万吨/年。根据EIA的统计,LNG接收站的年均利用率2013-2016年为50%,2017年达69%。

2018年4月,国家发改委发布《关于加快储气设施建设和完善储气调峰辅助服务市场机制的意见》,提出“鼓励多元主体参与,在沿海地区优先扩大已建LNG接收站储转能力,适度超前新建LNG接收站”。

随着深圳迭福、天津南港和浙江舟山等一批扩建、新建LNG接收站的投产运行,进口LNG接收能力将进一步增长,从而支撑LNG进口量的高增速。

与PNG进口相比,LNG进口在运输方式和气源选择方面更为灵活。在季节性供应紧张的情况下(如11月至次年3月的北方采暖季期间),LNG进口量增长显著,进口LNG作为补充气源的调峰作用凸显。

据EIA报道,2017年中国LNG进口量超越韩国,仅低于日本,中国成为世界第二大LNG进口国。

2018年2月,国家发改委会议上强调,在供应方面,重点是确保进口管道气稳定供气及LNG进口,加快建设多元化供气体系和格局。

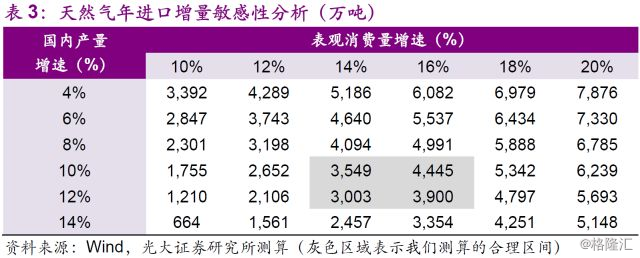

我们以2017年我国天然气生产数据和进出口数据为基数,对不同国内产量增速和表观消费量增速条件下的天然气进口增量进行了敏感性分析。我们认为国内产量的合理增速8-12%,表观消费量合理增速14-16%;在此条件下,天然气年进口增量约3000-4500万吨。受管道进口运力和进口PNG气源等因素掣肘,天然气进口增量主要由LNG贡献,预计LNG年进口增量约2500-3500万吨。

2、LNG出口助力消纳

美国天然气产能

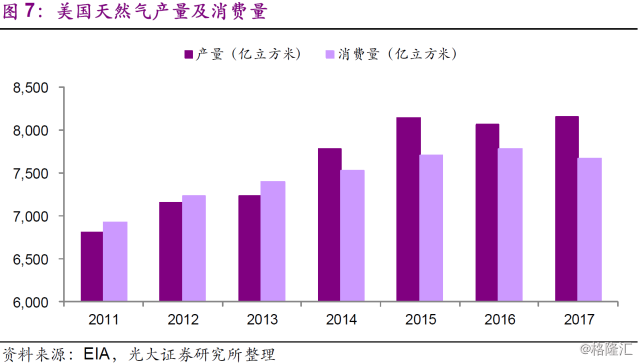

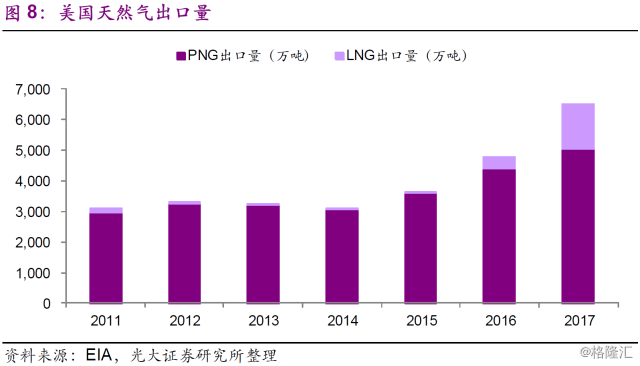

近年来随着页岩气技术的突破,美国天然气产量增长迅速并逐步超过消费量,美国发展为天然气净出口国。美国的出口天然气以PNG为主,出口PNG销售给邻国加拿大和墨西哥。近年来随着Sabine Pass LNG接收站投产运行和美国放开对非自由贸易协定国的天然气出口禁令,美国LNG出口量大幅增长,2016、2017年LNG出口量增速分别为558%、279%。

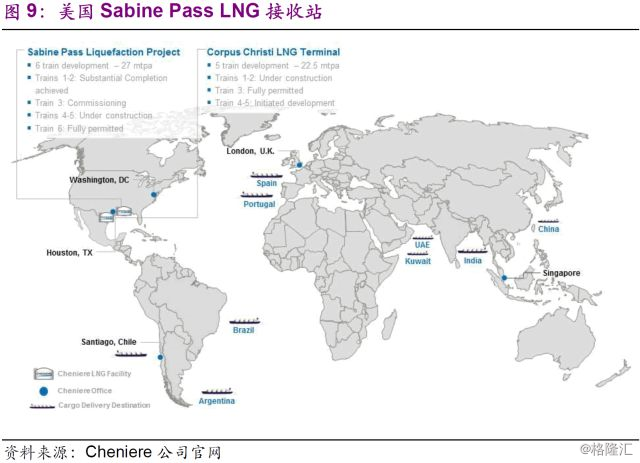

截至2017年底,美国唯一投产运行的LNG接收站为位于路易斯安那州墨西哥湾岸区的Sabine Pass LNG接收站。该接收站隶属于美国Cheniere公司,首条LNG生产线于2016年投入运营,截至2017年底LNG出口能力为35亿立方英尺/天(约7.2万吨/天)。此外,美国在建5个LNG项目(其中Cove Point项目已投产),主要位于墨西哥湾区域。EIA预计至2019年末,美国的LNG出口能力为96亿立方英尺/天(约19.7万吨/天)。

3、我国天然气行业将受益于

中美LNG贸易合作

3.1、美国进口LNG将增强我国天然气供给

中国自2016年起接收美国LNG,2016、2017年美国对中国LNG出口量分别为172、1034亿立方英尺,上述LNG均从Sabine Pass LNG接收站出口。2017年中国已成为美国的第三大LNG出口国,其LNG出口量占美国LNG总出口量的14.6%。

中国LNG进口资源国以澳大利亚、卡塔尔、马来西亚和印度尼西亚为主,2017年来自上述四国的LNG进口量占中国LNG总进口量的84.0%,其中澳大利亚为中国进口量最大的LNG进口资源国。

通过加强中美能源合作,美国进口LNG将满足我国LNG进口增量的部分需求,在我国季节性用气高峰时提供保障,促进我国LNG进口多样性格局的形成,削弱澳大利亚等4国在LNG进口方面的垄断地位。

3.2、美国LNG定价机制与油价脱钩,但到岸价无明显优势

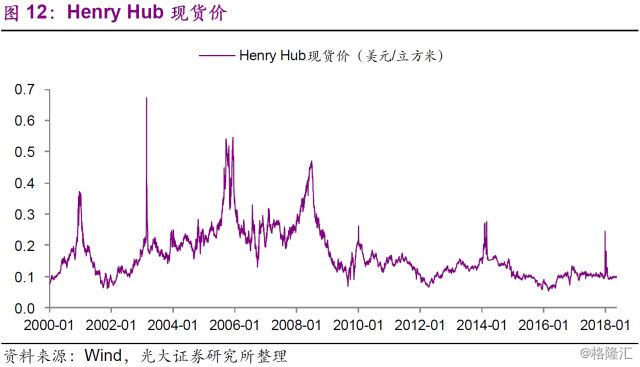

美国LNG出口价通常与美国Henry Hub现货价挂钩。Henry Hub的定价机制为气对气竞争定价,受油价影响较小。由于亚洲的天然气定价机制以油价联动为主,通过增强美国LNG的进口,在油价上行阶段,可平抑我国LNG进口均价的上涨风险。

由于美国国内天然气供给宽松、市场化程度高,近年来美国Henry Hub现货价仅0.1-0.2美元/立方米,远低于国内天然气价格。2016、2017年美国出口中国的LNG均价分别为4.16、4.32美元/立方英尺(折算约0.15美元/立方米),低于同期美国LNG船运出口均价(4.71、4.69美元/立方英尺)。

根据中石油的分析,美国LNG定价公式为LNG=1.15*HHP+B+C。其中HHP为当期Henry Hub价格;B为固定价格加成(一般0.46元/立方米);而C则为运费和其他费用。

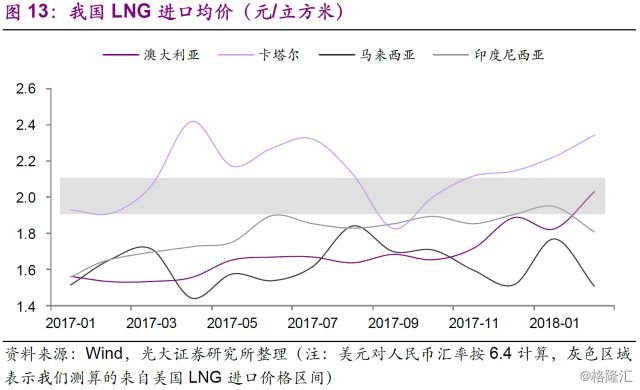

EIA 在2018年5月最新发布的短期能源展望中预计2018、2019年Henry Hub现货均价分别为3.01、3.11美元/百万英热单位(按人民币对美元汇率6.4计算,约0.68、0.70元/立方米)。由于美国投运的LNG出口终端均位于墨西哥湾附近,从美国出口的LNG运输船需通过巴拿马运河抵达中国沿海港口,运费约0.2-0.3元/立方米,其他费用约0.5元/立方米,运费和其他费用共计0.7-0.8元/立方米。

根据上述测算,来自美国的LNG进口价约1.9-2.1元/立方米。

我们比较了我国四大LNG进口资源国2017年以来的进口均价情况,如图13所示。对中国而言,由于航运距离等原因,从美国进口LNG的到岸价并无显著优势,总体而言高于来自澳大利亚的LNG进口价。

3.3、中美LNG贸易合作之路已开启

近年来中美LNG贸易合作始于2017年。2017年11月特朗普访华期间,中美能源企业即签约了能源合作项目,但以谅解备忘录(MOU)形式为主。2018年2月,Cheniere公司宣布与中石油子公司——中国石油国际事业有限公司签订2项购销合同(SPA),后者LNG年采购量约120万吨,每项购销合同均将持续至2043年。

据新华社报道,中美两国于2018年5月19日在华盛顿就双边经贸磋商发表联合声明,加强能源贸易合作成为一大看点。双方同意有意义地增加美国农产品和能源出口,美方将派团赴华讨论具体事项。据商务部网站披露,2018年5月23日,商务部新闻发言人表示,扩大进口是中国长期坚持的政策。中美经济有很强的互补性,中美贸易有很大的潜力,中方欢迎优质、有竞争力的美国产品等进入中国市场。

我们认为随着中美贸易合作的增加,进口天然气多元化的定价体系和竞争格局将保障我国天然气的供给,我国天然气行业将稳步发展。

4、投资建议

随着环境约束趋严、天然气能源地位的提升,我们预计2018-2020年天然气需求仍将维持高速增长。我国天然气供应仍然偏紧,需求的季节性波动更对供给的即时响应提出挑战。进口LNG气源及运输方式灵活,作为管道天然气的补充气源,可有效填补我国天然气的季节性供需缺口,长期发展值得期待。

由于运距等原因,美国进口LNG到岸价无明显优势,LNG贸易商难以通过采购美国进口LNG获得超额收益。我们认为,增加美国进口LNG份额的重要作用在于促进多元、稳定的进口LNG供应,从而保障需求旺盛形势下的天然气供给。因此,具备上游油气资源的公司将受益于天然气供应量的增长。

A股燃气公司主要位于天然气产业链的中下游,气源主要为中石油、中石化等供应的管道天然气(以门站价形式交割),LNG等非常规气源占比较低。2017年北方采暖季期间的“气荒”现象暴露上游供应问题,对燃气公司的负面影响主要在于增加燃气采购成本(采购高价LNG作为补充气源)和减少燃气销售收入(气源缺乏导致实际销售量低于预期)。加强中美能源合作将提升天然气供应的稳定性,燃气公司将受益于高速增长的销售量和相对稳定的销售毛差。此外,拥有LNG接收站的公司将受益于利用率的提升。

推荐区域城市燃气龙头深圳燃气(LNG接收站有望年内投产,成长确定性强)、中游管输公司陕天然气(地方天然气价格改革落地,受益于下游需求提升),建议关注LNG设备龙头中集安瑞科(H股)。

5、风险分析

政治风险:中美贸易合作进展低于预期;

天然气供需关系风险:若天然气需求增速低于预期,国内天然气供给相对过剩,导致LNG进口需求减弱;

价格风险:燃气公司的核心业务为天然气的输送和分配,受天然气价格改革影响,若天然气管输费、配气费进一步下行,燃气公司的盈利能力将进一步削弱。此外,海外LNG价格的超预期上行将影响国内LNG价格走势。

投产进度风险:LNG接收站的投产进度慢于预期,将导致进口LNG的周转能力低于预期,从而影响LNG进口量的增长。

免责声明:

本订阅号由光大证券公用环保研究团队编写,所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务,任何情况下任何完整的研究观点,均应以光大证券研究所已正式发布的相关研究报告为准。

本订阅号仅面向光大证券专业投资者客户。光大证券客户中非专业投资者客户,不论通过何种渠道阅读到本订阅号的内容,请自行评估相关内容适当性,并咨询专业投资顾问,对相关信息可能的风险进行充分的了解,若因不当使用本订阅号中任何信息而造成任何直接或间接损失,需自行承担全部责任。非光大证券客户,请勿订阅或使用本订阅号中的任何信息。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员