片花

为什么笔者想起来写一个系列来回顾2008年金融危机?

一、当下我国正经历一场“违约潮”(债券违约潮的终点之后,谁是下一波经济繁荣的受益人?),十年前那场金融危机具有借鉴意义。当然,我国不会照搬照抄西方国家的经历,然而历史进程总有其相似性值得我们学习。

二、08年金融危机依然有许多未解之谜,值得探讨。笔者依旧清晰记得,08年很多人深信不疑美国故意放出个金融危机来捣乱中国经济的。结果10年来,中国GDP反而还增长了近200%,移动支付等领域还超越了美国。如果美国人就这点水平,恐怕赶英超美50年前就实现了。我们仔细回顾这段历史,也许会发现它与我们印象中的截然不同,因此温故能知新。

三、还记得《明朝那些事儿》吗?

正文

在上一集(【笑侃金融危机十周年】 第一回:格林斯潘盛世开溜 老学究伯南克上位),我们讲了格林斯潘是如何从鼓吹黄金抵御通胀的“叛逆青年”变成媒体围观其公文包厚度的明星经济学家。今天我们讲讲2006年的经济环境吧。

2006年全球经济一片歌舞升平,美国时任财政部长的保尔森甚至于2007年初称“这是我一生中见过全球经济最健壮的时候”(与张伯伦的“这是我们时代的和平”类似),说完之后不久,金融危机的第一颗多米诺骨牌已经倒下了,真是告诫我们flag不能乱立。

我们对于08年金融危机前的繁荣印象深刻,但我认为更有意思的是,其实2003年的时候人们对于经济并不乐观。

美国科技股泡沫破灭(当然,以2017年的眼光来看,当时泡沫破灭得似乎有点莫名其妙)带来了经济持续的下行,企业缩减资本支出,进行了裁员等。而2001年的九一一更是让美国人对于未来充满恐惧。2002年美国人忙着报复阿富汗,2003年美国人则锁定了伊拉克作为目标,在联合国秀了一瓶不明物后,便开动了战争机器。

2000年4月纳斯达克达到5000点大顶之后,便形成了一系列的婴儿底,其中不乏上涨50%的时候,而2003年3月起才真正开始持续上涨。

图:纳斯达克指数

而在2003年,华尔街正激辩当时股市到底是否形成了“婴儿底”?在这么多种利空下,股市是否还会进一步下降,形成婴儿底2.0,3.0,4.0?

而在2003年,华尔街正激辩当时股市到底是否形成了“婴儿底”?在这么多种利空下,股市是否还会进一步下降,形成婴儿底2.0,3.0,4.0?

当然,最后拯救经济和市场的还是中国和美国人民共同的老朋友:杠杆!

90年代美国股市如火如荼,美国人投资房地产的热情相对不那么高。1996年底美国住房贷款为3.5万亿美元,只比1990年底的2.4万亿美元高出40%,平均每年增长6%,跟名义GDP的增速差不多。而1997年之后开始提速。到2003年底,房贷规模已经增长到6.6万亿,相比1996年的年均增速10%,而2004-06年间每年增长1万亿美元,06年末已经达到10万亿美元之巨,10年里增长近200%。

但是在2001年的时候,一切依然不明朗。股指不停地跌,经济在二季度陷入了衰退(美国定义经济衰退为连续两个季度GDP增长为负数)。

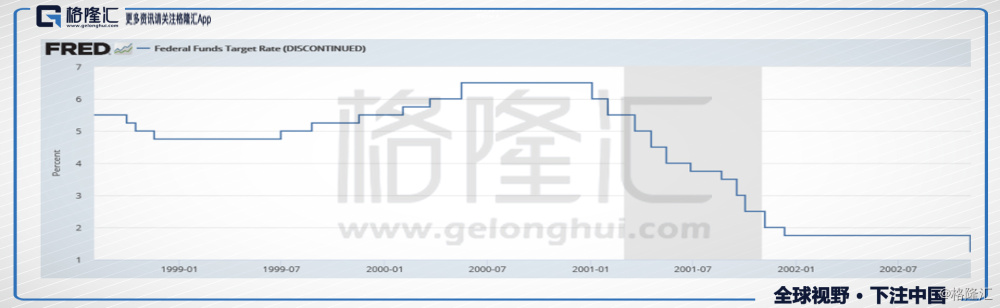

图:美联储目标利率(灰色为经济衰退月份)

1999年,格林斯潘还在担心资本市场是否“过度繁荣”(Irrational Exuberance,诺贝尔奖获得者席勒还写了一本同名的书,充分说明了国际上的经济学家也很擅长造词),美联储从加息4.75%到6.5%。没想到股市就一命呜呼了,不到一年就冒出了安然事件,经济也开始陷入衰退,九一一前格林斯潘已经悄悄降息到3%。

中国网络上吐槽国际新闻是“外国人民生活于水深火热之中”,而美国人还真是这个态度,据统计关心外交政策的美国人只占人口的几个百分点,对外国的印象跟网传的中国某一线城市居民眼中的其他省市一样。这倒无可厚非,但理解这个思想背景,方能理解九一一对美国人的心理震撼。自从珍珠港遇袭之后,美国本土再也没遇到大状况,美国人九一一之前心理上觉得“糟糕的事情都发生在国外,跟我们没关系”。而九一一彻底粉碎了这种安全感,使得全国瞬间陷入手足无措。在美国举国手足无措之际,格林斯潘在2001年9-12月继续大幅降息,从3%降到1.75%,通过资产升值让大家坚定了信仰。其实在九一一之前,美国住宅房产总值从1996年的8万亿美元上升到了2000年末的11万亿美元。而大幅的降息无疑是火上浇油,2003年底房产总值突破15万亿美元,2006年达到21万亿美元,10年里增长了150%,房产价值相比九一一之前大约翻番了。2003年人们还激辩经济是否见底了,04-05年就炒房炒得不亦乐乎了,06年就已经到篇首的“闻所未闻的强劲经济”。

有趣的是,2001年的经济衰退主要是因为企业对互联网的前景瞬间看淡,导致企业资本支出大幅下降。1996年美国非金融企业资本支出7920亿美元,在互联网投资的推动下,2000年达到1.17万亿美元,增长近50%,2002年大降至9514亿美元,比2年前下降近20%,占当时美国GDP总量的2%。这么大体量的总需求萎缩如果不及时制止会有滚雪球效应,因此美国决策者们捉急了,大幅降息。2003年分析师们无法确认经济是否复苏就是因为当年企业投资支出依然低迷,只是勉强回升到9847亿美元,对阿富汗和伊拉克的动武以及互联网泡沫的崩塌等依然让市场比较疑虑。但其实这时候的主要矛盾已经不是企业支出了,而是家庭部门欢腾地加杠杆带来的需求增长轻松弥补企业投资支出缩减产生的缺口。

笔者认为这一现象还是主要从心理上去理解。90年代末互联网泡沫的破灭使得投资者对虚无缥缈的概念失望至极便“脱虚向实”,把资金投向房地产,况且96年以来房地产倒一直平稳上涨,进场早的赚大了,形成示范效应鼓励后人前赴后继。

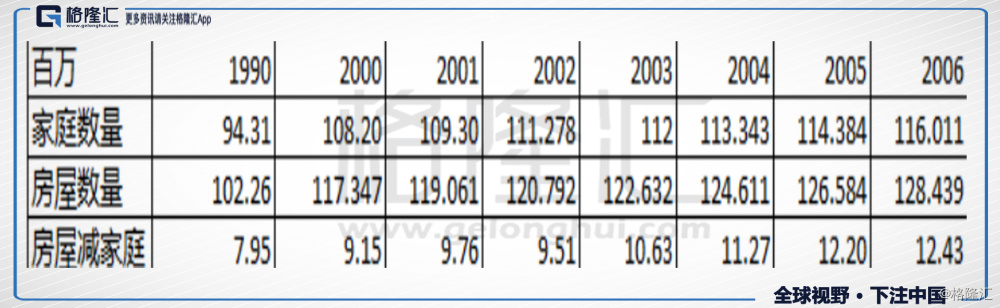

而美国人购房热情高涨伴随得则是房屋供给的平稳上升,使得1990-2000年房屋数量增速略微比人口增长的要快。

数据来源:美国人口普查局

但进入千禧年之后,美国房屋供给增长得远快于家庭数量的增速。除了美国少数核心城市,其他城市其实并不缺房,也没有那么严格的用地指标。当然美国也有所谓的zoning law(用地规定),一些大城市确实会通过严格的用地限制来维持高房价,但这些库存显然不是这些地区产生的,其他地区的供给很快就随着需求而增长起来了(一线土地供给不足,三四线供给过剩的规律似乎也适用于美国)。居民部门加杠杆买二套三套房掩盖了美国房产过剩的问题,甚至统计数据里都可以明显看到2005年美国楼市可能面临危局,然而并没有太多人当一会儿事。

如果认为1990年的美国房屋/人口数量是合理的,那么2006年意味着多了约350万套房的“库存”。金融危机是如何这350万套多余的房子开始的?多放点中国人去买不就瞬间解决了吗,为何会酿成举世瞩目的金融危机呢?且听下回分解。

以往章节链接:

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员