作者:朱一鸣、贡显扬、马娟

来源:克而瑞地产研究(cricyjzx)

2017年,主要房地产上市企业各项利润率指标在经历了2016年的低潮后稳步回升,毛利率、归母净利率接近2014年的高位。我们认为,对于大部分上市房地产企业来说,2017年盈利能力的提升主要源于不断上升的行业集中度,导致资源集中,龙头房企的融资成本和拿地成本的下降。

2017年上市房企盈利能力增强

行业总体营收增加,房企着眼“规模+效益”双提升

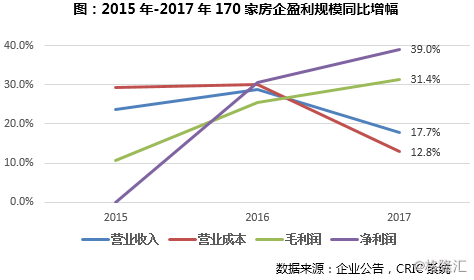

2017年尽管市场调控政策不断升级,但巨大的市场需求、“越限越买”变相投资以及房企多数结算项目的释放仍旧使得2017年房地产市场销售规模再创新高。2017年,170家重点上市房企总体营收能力持续提升,但较2016年同比增速大幅下滑。财报显示,2017年170家上市房企总营业收入规模达36944亿元,同比上升17.7%,但同比增速较2016年减少11.1个百分点。2017年市场竞争不断加剧,行业整体盈利能力下降的大趋势下,170家上市房企2017年总体营业成本26036亿元,同比增加12.8%,较2016年同比增速下滑17.3个百分点。

受益于行业集中度提升和收并购热潮带来的土地成本下降、项目步入结算周期等,2017年170家上市房企利润指标均创新高。毛利润达10908亿元,同比上升31.4%;净利润5135亿元,同比增加39.0%;二者同比增速较2016年分别增长5.8个和8.5个百分点。毛利润和净利润的同比增速大幅超过营业收入,房企整体盈利能力大幅提升。

标杆房企营收规模效益提升显著

在行业整体盈利能力提升的背景下,我们将60家行业标杆上市房企按不同类型、不同规模进行分类,并从盈利、周转、杠杆等角度对这些房企2017年的盈利水平作更直观的分析。

1.营收规模增长,45家房企归母净利率提升

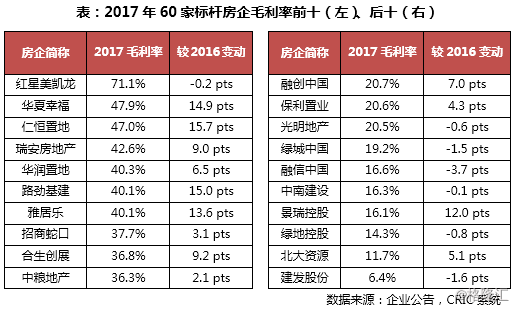

2017年,60家标杆房企营业收入总规模达到了3.2万亿元,较2016年同比增长20.6%。总体毛利润和归母净利润分别同比增长35.9%和52%,增速逐年提升。从盈利能力来看,2017年60家标杆房企中近半数房企毛利率超过30%。其中,仁恒置地、路劲基建、华夏幸福、佳兆业、雅居乐等房企的毛利率水平较2016年有大幅提升。

而2017年60家标杆房企中仅有3家房企毛利率低于15%,其中绿地控股总体毛利率较2016年下降0.8个百分点,整体盈利能力处于行业较低水平。同时,2017年60家标杆房企中有43家的毛利率指标较2016年增长,盈利能力得到提升。虽然还有部分房企毛利率小幅下滑,但60家房企整体的加权平均毛利率仍较2016年上升3.2个百分点,达到28.1%。

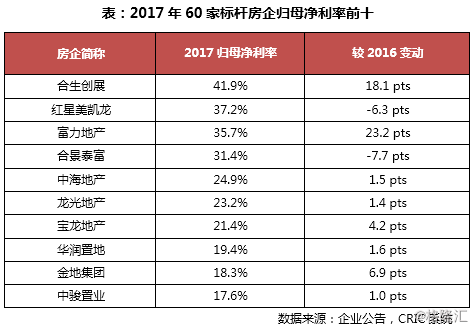

2017年60家标杆房企加权平均归母净利率达到11.1%,较2016年提升2.3个百分点。其中,有7家房企归母净利率高于20%。合生创展、富力地产的归母净利率分别达到了41.9%和35.7%,较2016年大幅增长。另外,2017年仅有3家房企归母净利率低于3%,数量较2016年的8家大幅减少,且归母净利润全部为正。整体来看,2017年60家标杆房企中有45家房企的归母净利率较2016年同期有所提升。

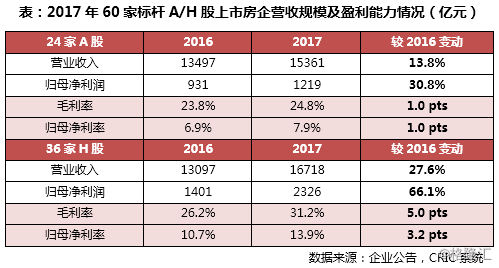

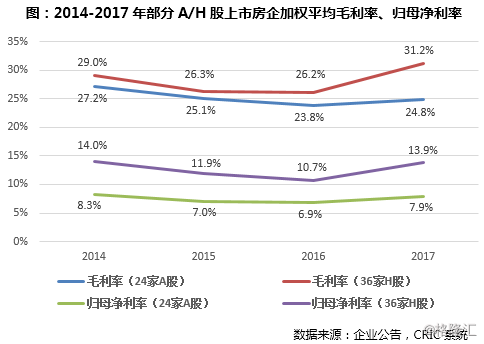

2.H股上市房企毛利率、归母净利率高于A股

从H股和A股上市房企的营收规模和盈利能力来看,2017年36家H股上市房企总体营收规模达到了1.67万亿元,归母净利润2326亿元,分别同比大增27.6和66.1%。同时,2017年36家H股上市房企的加权平均毛利率和归母净利率为31.2%和13.9%,分别同比增长5个和3.2个百分点。而24家A股上市房企2017年的加权平均毛利率和归母净利率为24.8%和7.9%,仅分别同比增长1个百分点。整体来看,2017年H股上市房企盈利能力提升较大。

合作开发、重估收益等助力房企盈利增长

1.房企合作开发、合营联营项目增加

近年来,房企通过收并购拿地,项目合作开发、代建及小股操盘比重逐渐增大。规模和品牌房企权益销售占比下降已逐渐成为一种趋势。2017年60家标杆上市房企的少数股东权益占净利润的比重超16%。在目前的市场环境下,合作开发项目占比的增加有利于房企获取更优质的土地及实现规模扩张。

一方面,万科、碧桂园、阳光城等规模房企近年来合作开发占比不断增加。2017年万科继续积极拓展合作及收并购渠道拿地,新增土地中72.3%的建筑面积是以合作方式获得,并呈逐年增加的趋势。碧桂园通过收并购获取土地达160宗,土地总代价占比为19%。阳光城2017年通过并购方式新增土地储备1074.29万平米,占比53%。虽然受益于2017年行业盈利能力的提升,万科、碧桂园、阳光城的归母净利率都较去年有所上升,但长期来看合作开发比例增加的房企归母净利率都将有降低的趋势。

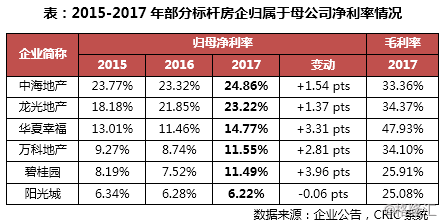

而另一方面,也有部分合作开发较少、项目权益较高的房企归属于母公司净利率较高。其中,华夏幸福、龙光的销售权益近100%,中海的销售权益也在90%以上。2017年,中海、龙光、华夏幸福的归母净利率分别达到了24.9%、23.3%和14.8%,盈利能力都处于行业较高水平并呈逐年上升趋势。

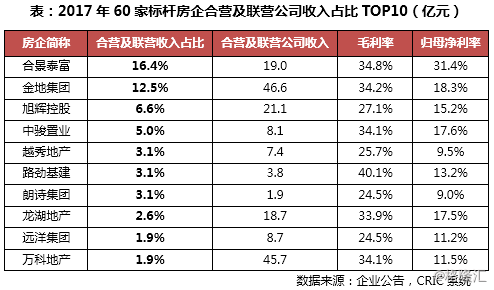

除了房企操盘并占有较大权益的合作开发项目之外,非操盘项目的收入在部分房企的盈利中也占到了较大的比重。对于非操盘项目占比较多的房企而言,合营及联营项目收入对其盈利能力的提升较大。2017年,合景泰富的合营及联营收入占比较大达16.4%。而金地和旭辉2017年的净利率分别较去年同期增长了5.1和9.9个百分点,高于毛利率增幅。这主要是因为金地和旭辉2017年的合营及联营收入分别达到了46.6亿元和21.1亿元,占到了营业收入的12.5%和6.6%。

2.持有物业公允价值变动持平去年,规模房企持续突出优势

投资物业重估收益是指上市企业长期持有的投资性物业,如商业、办公、酒店及配套等报告期发生的估值变化净值,或新增净值。重估收益并不会直接为上市公司带来现金流,其对股东的回报体现在未来资产出售可能获取的利润和资产每年产生的租赁收益或分红,一定程度上可作为股东判断房企运营或投资能力的标准。2017年36家标杆H股上市房企的投资物业重估收益基本与去年持平。

2017年,持有较多商业、酒店的大型规模房企投资物业公允价值重估收益仍旧占据领先地位。其中,中国恒大以85.1亿元位列首位,华润置地、中海地产、龙湖地产物业公允价值重估收益均接近50亿元,处于行业较高水平。宝龙地产、龙光地产、合景泰富三家房企公允价值重估收益占比较高,均在10.0%以上。合景泰富2017年公允价值重估收益占比同比涨幅最大,较2016年增长近8.6个百分点。

总结:我们认为,房企的盈利能力受到市场政策和企业经营行为的影响较大,未来的走向仍可能存在一定波动。比如,行业政策调控、土地资源稀缺的现状得到持续,势必会导致房企整体开发周期的拉长和融资成本的增加,行业整体盈利能力的下滑就成为可能。未来,对于那些土地储备充裕、周转速度较高的标杆房企而言,在行业集中度不断提升的背景下,这些房企依靠自身丰富的资金、品牌和资源优势,仍将维持较高的盈利水平,在竞争中占据有利地位。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员