作者:中泰国际 周健锋

市场对公司发展的不必要担忧

粤丰环保在过去一个月下跌了4.6%,恒生指数在同期则上升了1.2%。我们将公司落后大市归咎于市场对公司发展的两大担忧:(一)公司不能与其第二大股东上海实业控股(363.HK)落实业务合作;(二)公司达不到垃圾总处理能力(含未投产)每年平均增长30%的目标。但我们认为这些担忧是不必要。首先,公司一直与上实商讨项目合作,两者皆是上市公司,为公平照顾双方股东利益,商谈需要较长时间。我们对双方最终可以落实合作充满信心。第二,即使只考虑现有项目,我们预见粤丰环保也可以持续壮大。按我们在其后段落所阐述的预测,股东净利润在未来三年将每年平均增长22.5%(见图表7)。

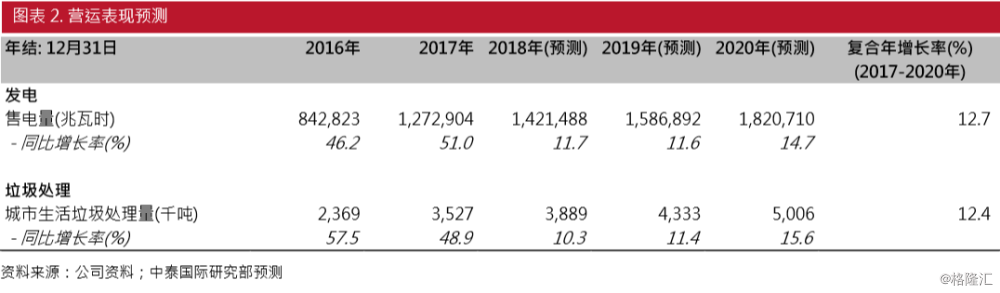

立足广东,布局全国

经过多年深耕后,粤丰环保已经由一间于2003年在广东省东莞起家的地方垃圾焚烧发电商成长为全国性企业,在广东、广西、贵州、江西和四川等地区持有不同项目。按现有项目,我们预计公司运营项目的垃圾总处理能力将由2017年的12,840吨/日增长至2020年的20,640吨/日,复合年增长率达到17.1%(见图表1)。垃圾处理量也于同期内由353万吨上升至501万吨,复合年增长率达到12.4%(见图表2)。

提升盈利预测,上调评级至“买入”

在重新审视后,即使保守地采用较低的利润率假设,但因建筑收入上涨而分别上调2018年和2019年股东净利润预测4.1%和1.8%(见图表3)。按贴现现金流分析,我们将目标价由5.15港元提升至5.40港元(见图表5-6),这对应16.6倍2018年市盈率和25.0%上升空间。由于公司透明度较高,我们认为相比港股同业应获得估值溢价(见图表4)。将评级由“增持”上调至“买入”,建议逢低吸纳。

风险提示

(一)项目开发延期、(二)应收账款风险、(三)并网电价下跌。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员