作者:

摘要:

参考2013年理财8号文出台和2016年美国货币基金市场新规落地后的债市表现,可以发现,监管落地之后,债市演变主要取决于监管和货币政策的组合方向:

结合年初以来宏观政策的总体表现,在结构性去杠杆的基本思路下,预计严监管与稳健货币的组合基本稳定。货币政策通过总量工具单纯挤压市场以推进去杠杆的必要性下降,流动性进入5月保持相对稳定和中性的可能性不容忽视,利率债在目前的历史中枢位置需要继续消化近期的负面因素,虽不一定继续进攻,但建议维持一定的久期。

历史上监管落地后,利率怎么走?

4月27日,市场翘首等待的“资管新规”落地。就如我们在此前的点评中所说:市场会关注资管产品正式发布开始执行的冲击,因为整体行文比较严格,对机构行为影响并不好简单评估,虽然过渡期安排具备一定弹性,但是在规范的方向上赎回压力不可避免,货币基金与银行理财的业务调整也可能对流动性造成一定的影响。

那么如何评估这一影响?监管规定落地显著改变原有资管配置行为以引致流动性压力的事件,可以挑出典型的两个:

一是2013年3月25日,银监会下发《中国银监会关于规范商业银行理财业务投资运作有关问题的通知》(银监发[2013]8号,下称“8号文”),使得理财资金对接非标资产遭受显著影响,同时流动性波动加大;

二是2016年10月,美国版的货币基金监管规定落地实施,使得机构优先型货币基金(prime MMF)面临明显挤压,整个货币基金的配置结构发生明显变化。

2013年:央行主导去杠杆

2013年3月份,银监会发布的《中国银监会关于规范商业银行理财业务投资运作有关问题的通知》,针对“商业银行理财资金直接或通过非银行金融机构、资产交易平台等间接投资于‘非标准化债权资产’业务增长迅速。一些银行在业务开展中存在规避贷款管理、未及时隔离投资风险等问题”,明确规定:

(1)商业银行应当合理控制理财资金投资非标准化债权资产的总额,理财资金投资非标准化债权资产的余额在任何时点均以理财产品余额的35%与商业银行上一年度审计报告披露总资产的4%之间孰低者为上限。

(2)商业银行不得为非标准化债权资产或股权性资产融资提供任何直接或间接、显性或隐性的担保或回购承诺。

但是银监会对理财的规范并未真正解决问题,在2014年底,银监会仍在起草《商业银行理财业务监督管理办法(征求意见稿)》,对于理财的监管仍处于草案阶段。

同时8号文控制的非标融资也并未得到解决: 2016年银监会82号文规定“银行理财产品投资信贷资产收益权,在银等中心完成转让和集中等级的,相关资产不计入非标准化债券资产统计,在全国银行业理财信息系统中单独列示”,摆脱“非标”名号,但又并非标准化资产,这种“非非标”底层资产更为多样化,操作空间更广。

实质偏宽松的银监监管,并未对市场造成显著冲击,债市随后的大幅调整主导原因也明显不在于此。

“2012年以及2015~2016年,受经济面临下行压力、金融市场出现较大波动等多种因素影响,部分时段的货币政策操作稳健略偏宽松,侧重于稳增长、应对市场波动” ——张晓慧《稳健货币政策为经济行稳致远保驾护航》

2012年的宽松政策延续到了2013年:在2013年5月份之前,央行公开市场的操作持续维持稳定的净投放,明显在稳定整个流动性环境——整个资金市场利率平稳。

5月份的外管局20号文和骤然出现的QE退出预期,改变了国际资本的流向:外汇占款增幅迅速下滑,NDF显示出比较大的人民币贬值压力。

在外占下降之时,市场预期为维持流动性稳定,央行将进行降准、增加公开市场净投放的行为予以对冲。

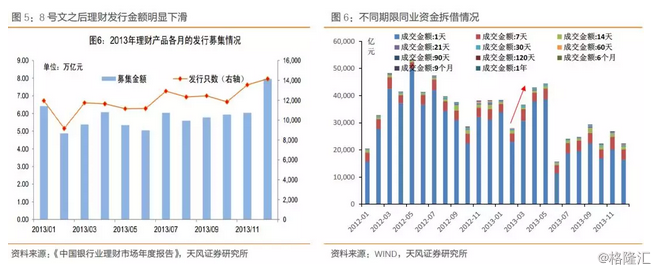

但8号文落地之后,理财市场的期限错配加剧,同业杠杆进一步加剧:

在8号文之前,银行主要通过理财产品的滚续,对接期限更长的非标资产; 8号文之后,由于理财产品无法对接过多的非标资产,因此部分银行,尤其是中小银行通过同业渠道对接非标资产,但由于同业期限相对理财更短,因此期限错配问题更加严重。而且,这种对接方式还造成机构的同业杠杆率快速上涨。

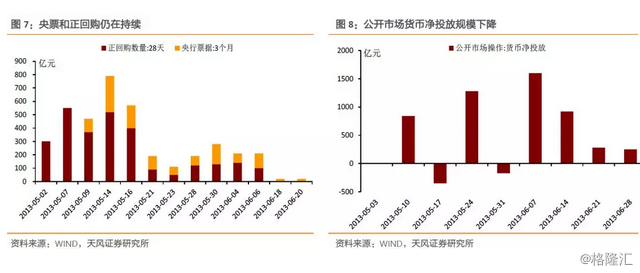

在上述演化背景下,央行货币政策操作逻辑明显发生变化:央行开始主导同业去杠杆,货币政策由稳定流动性转向结构调整,意图通过挤压流动性来解决资金空转问题。

由于期待通过高资金利率将在金融系统中空转的资金挤出,降低金融机构的杠杆,引导资金流向实体:央行没有遵循惯例向市场投放流动性,并且在公开市场操作上,继续实施正回购并发行央票,资金净投放规模从6月初开始逐渐下滑。

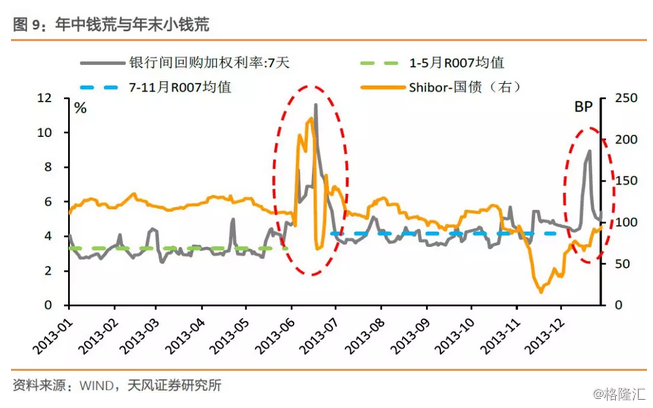

这与市场预期显著相悖,导致钱荒猝然而降,资金利率与10年期国债收益率大幅倒挂,直至6月24日,央行开始提供定向流动性支持,通过SLF投放了4160亿元。

总的来说2013年的债券市场,理财8号文的落地并未造成实质冲击,债市的主导因素仍然是央行的货币政策:由于货币政策重心由稳定流动性转向了同业去杠杆,与市场预期造成明显背离,导致整个债券市场收益率出现超预期调整。

总的来说2013年的债券市场,理财8号文的落地并未造成实质冲击,债市的主导因素仍然是央行的货币政策:由于货币政策重心由稳定流动性转向了同业去杠杆,与市场预期造成明显背离,导致整个债券市场收益率出现超预期调整。

2016年:美国货币基金市场改革

美国的货币基金市场,从投向上分为:prime型、government型,前者主要投向同业存单、商业票据等资产,后者主要投资于政府债券;从投资者来分,主要有机构和零售两种。

美国货币基金市场在改革之前采用Constant NAV法(固定净值)计价,即:货币基金面值固定,通过摊余成本法对基金收益再分配和再投资,使得基金管理人可以使得基金维持在1美元以上(存在刚兑特征)。

这种计价方式下,存在明显的流动性风险,特别是机构prime型货币基金,存在两大风险:

(1)虽然市场视其无信用风险,但实际上在次贷危机这种极端情况下,容易发生信用违约和流动性风险;

(2)机构持有的份额,在摊余成本计价情形下,发生风险后极易形成挤兑。

上述风险在次贷危机期间就真实暴露:以Reserve Primary Fund为代表的货币基金在金融危机期间就差点引爆全行业挤兑。

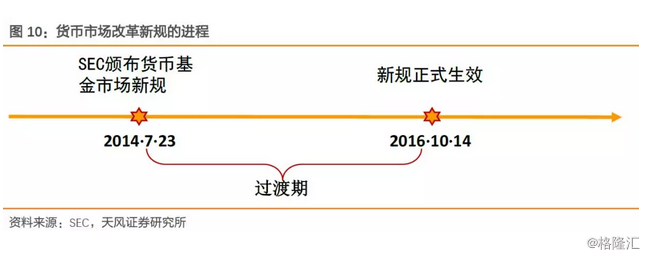

因而2014年,新的货币基金市场监管规定出台(并于2016年10月落地实施)。

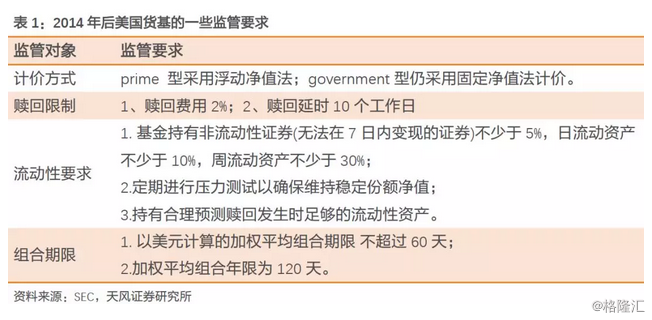

新规对货币基金的赎回、流动性和投资组合期限都做了明确限制。

特别值得注意的一点是,新规强制机构prime型货币基金采用浮动净值法计价,损益由投资者承担。这实际上是一个“歧视性”监管规定,因为government型和零售prime型都进行了豁免,因而很明显造成的第一重行为就是——配置发生变化(这些变化都在新规落地前后发生,而非过渡期)。

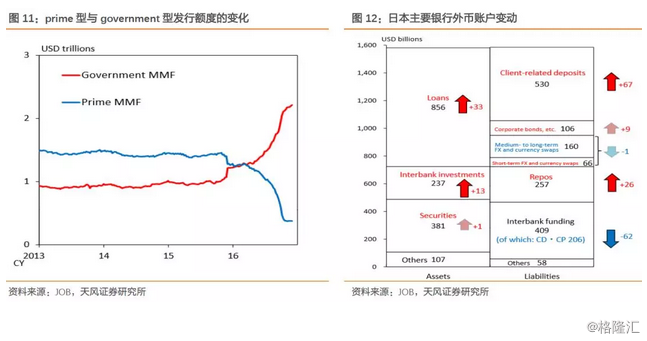

不同类型货币基金的此消彼长:由于prime型净值法计价,对于个人投资者而言风险上升,因而,government型保本的优势凸显,发行量呈现出明显的此消彼长;

不同机构融资难度发生变化:而对于银行机构而言,由于prime型货币基金投向同业存单,因而发行CD/CP融入资金的能力下降,而政府债券发行,特别是短期美债,由于government型货币基金优势凸显,配置需求明显上升。

上述分化,又进一步造成债券的衍生分化:

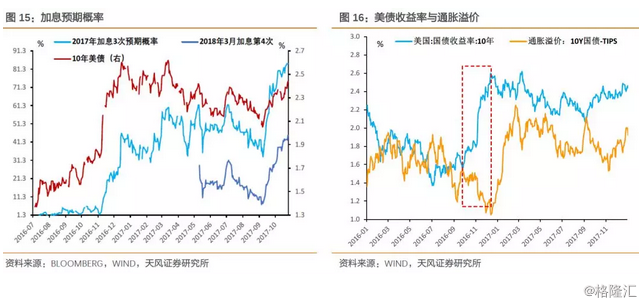

(1)由于美国国债承担了“安全资产”(提供流动性,同时无风险)的角色,同时美欧日货币政策的分化提高美元资产名义收益,因而,银行机构,特别是非美银行机构投资非常倾向于投资长期美债,但由于prime型货币基金发行的减少,海外机构无法融入美元购买美债,国内机构配置美债的负债管理难度也增加,因而长端美债收益率显著上行(2016年10-12月,加息3次预期概率上行了40%,通胀溢价下行了40多个BP,美债收益率却上行了近80个BP,其主要的因素只能归结为配置行为变动带来的期限偏好变化)。

(2)但government型货币基金的发行量上升,对应配置短期国债,长债面临配置需求的下降,短债面临配置需求的上升,因而期限利差发生了明显的走阔。

但是新规的影响并未持续太久(长债收益率和期限利差都在12月中旬见顶):

欧美货币政策在此期间分化明显,更多的海外机构倾向于配置美元资产,美债的总体需求明显上升;

美国对外贸易逆差的上行、石油价格的触底上涨,使得海外美元供应明显充足,从新规落地之时起,实际上LIBOR-OIS就不断下行;

美债的通胀预期再度下行,同时加息预期概率持续震荡,使得长债收益率总体反而震荡向下,而短端国债收益率在实际加息的上抬作用下上行,期限利差反而再度持续、大幅收窄。

总结来看,美国货币基金市场的改革确实在落地之后对美债收益率和期限利差造成了显著影响,但这种影响明显在货币政策收紧的背景下演化,只持续了1个多月;在随后通胀预期下行,加息预期下行的背景下,长债收益率和期限利差再度下行。

总结

再度回顾2013年理财8号文出台和2016年美国货币基金市场新规落地后的债市表现,可以对资管新规落地做一个简单的影响路径分析:监管落地之后,机构的配置行为确实朝着监管的方向变动,这个变化过程如果伴随着流动性的冲击,债市会相应有所调整;但这种影响的发生大小,取决于货币政策的方向,严监管紧货币,则债市随监管而调整;如果货币政策收缩压力有限,则债市的演化很快就会改变。

以此作为参考,监管落地之后,债市演变主要取决于监管和货币政策的组合方向:结合年初以来宏观政策的总体表现,在结构性去杠杆的基本思路下,预计严监管与稳健货币的组合基本稳定。货币政策通过总量工具单纯挤压市场以推进去杠杆的必要性下降,流动性进入5月保持相对稳定和中性的可能性不容忽视,利率债在目前的历史中枢位置需要继续消化近期的负面因素,虽不一定继续进攻,但建议维持一定的久期。

来源:

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员