作者:翁放

来源:云锋金融

第一,港币遭遇抛售的原因究竟是什么?

驱动因素有两个,一个是短线投资者的套利交易,一个是长线投资者的资产转换。

这两年随着美国加息周期的推进,港币和美元之间的息差成为套利者不容错过的机会。

理论上说,由于香港实施联系汇率制度,市场的资本开放程度也比较高,港币的名义利率水平,尤其是资金市场的利率水平,应当与美元同向变化且幅度类似。

然而事实上,尽管这几年美国每次加息香港金管局都会立即跟进上调基准利率,但如果去看更能代表市场利率水平的指标,却始终按兵不动。

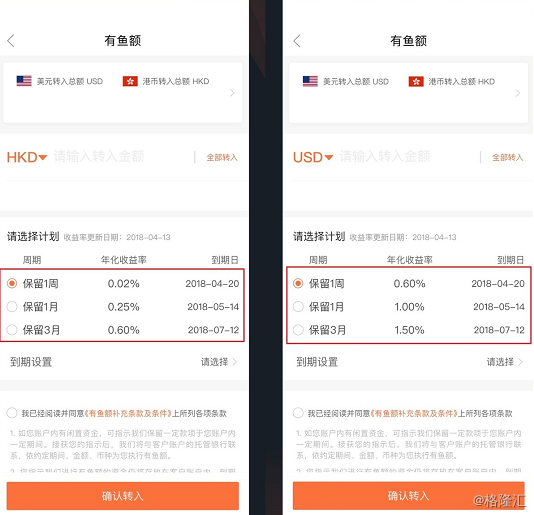

例如云锋金融旗下有鱼APP推出的有鱼额产品利率,同期限美元产品的年化收益率就是港币产品的2.5-30倍不等。

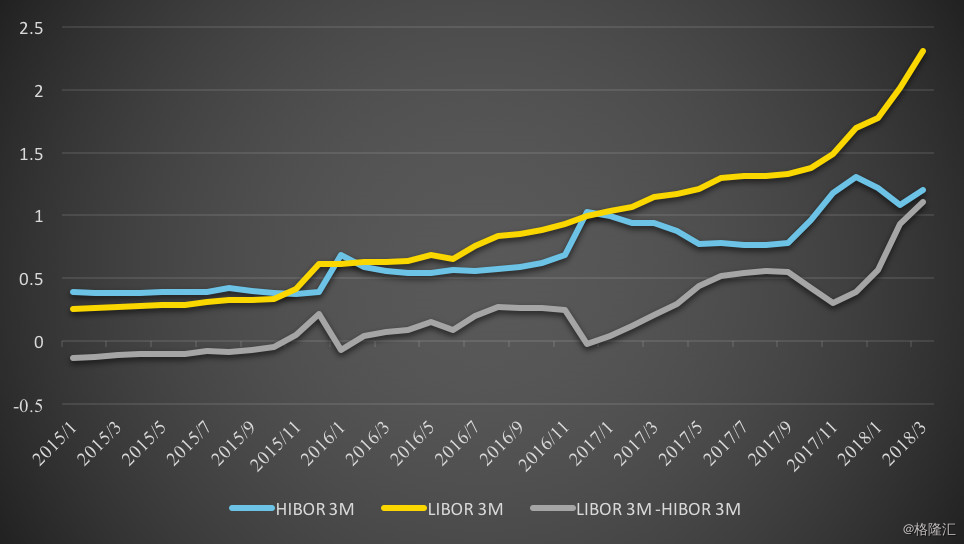

如果用更常见的LIBOR和HIBOR作为美元和港币的市场利率代表,可以看到LIBOR在这两年已经屡创新高,HIBOR上升的幅度却平缓的多。

截止4月13日,LIBOR 3M今年以来上涨了63个BP,而HIBOR 3M反而下降了9BP。

资料来源:Bloomberg,云锋金融整理

这其中重要的原因还是资金面的宽松。

来自内地和海外的资金在这些年源源不断的流入香港,银行体系总结余维持1800亿港元的高位,所以市场上的流动性一直十分充裕,基准利率的提高并没有体现在市场利率上。

这样一来,短线的套利投资者就可以在资金市场借入利率较低的港币,再去外汇市场上抛售港币换为美元重新投入资金市场,从而稳稳的赚到两者的利差收益。

利差迅速扩大导致的套利交易,成为短期内港币汇率快速下行的主导力量。

第二个贬值原因也与息差有关,因为除了短线套利者之外,长期投资者也会注意到利率的差距。

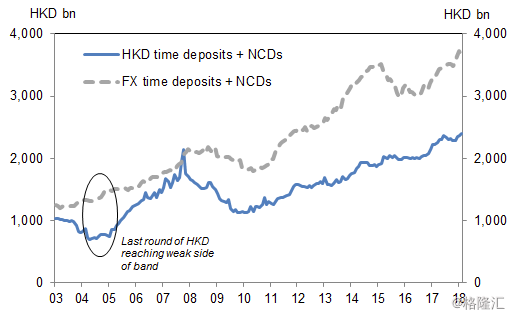

如果去看过去十几年香港市场上不同币种定期存款和同业存单(NCD)的存量余额,可以发现港币的存款余额增幅远小于其他币种。这反映出在利差因素的诱惑下,很多长期存单正持续不断的从港币转换为美元或者其他货币,这也同样会带来港币的抛售压力。

可以作为佐证的,是上一轮港币触及弱方保证的2004-2005年,港币的存款曾经出现较大幅度的下降。

资料来源:高盛研究,Haver

第二,这种港币贬值,金管局入场干预的局面需要担心吗?

目前来看,担心是不必要的。

2015年底至2016年初香港外汇市场曾一度风雨飘摇,是因为当时内地和香港的资本市场出现连续暴跌,宏观经济形势也比较严峻,致使一些国际对冲基金蠢蠢欲动,试图再次挑战联系汇率制。

然而当下,中国经济形势良好,资本市场走势稳健,港股甚至还处于牛市之中,市场情况显然今非昔比。这也是为什么虽然港币贬值如斯,股票市场却并没有受到太多影响。

恒生指数本周走势稳健,不跌反升

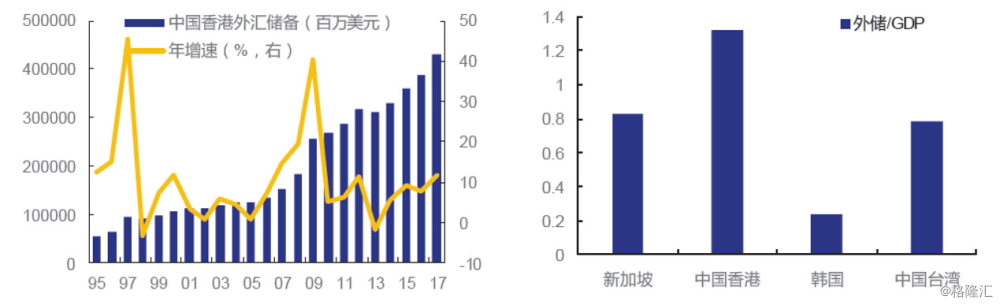

其次,外汇储备的规模决定了目前香港金管局有很强的能力支撑港币汇率。截止2018 年2月,香港的外汇储备高达4435亿美元,同比增长13.6%,持有外储的规模远超同属亚洲四小龙的新加坡、中国台湾。2017 年末,外储占香港 GDP 的比重达132%,是基础货币总量的2倍左右。

可以说香港金管局是“手里有粮,心中不慌”。

资料来源:申万宏源研究,Wind

香港金管局总裁陈德霖在上个月曾经公开表示:

“ 自2009年美国实施量化宽松政策后,有大约1300亿美元流入香港,经银行和金管局兑换成港元。金管局收到这笔相等于1万亿港元的资金,没有花掉一分一毫,全数放入外汇基金的「支持组合」内。

这个组合主要投放在高流动性和信贷质素良好的美元资产,例如美国国库券,能够迅速变现成美元。金管局可以发挥「超级找换店」的功能,随时能应付极端情况下的大额资金兑换和流走。”

划重点,1300亿美元,一分没花,全部可以随时变现,应对大额兑换。

再次,陈德霖、的表态中还有一句话非常有意思:“希望市场人士不要误会金管局不愿看见港元转弱”。

换句话说,金管局认为港元转弱不但不是坏事,反而可能是好事,因为这给香港利率正常化提供了一个比较好的契机。

去年以来,美国马不停蹄的进行加息和缩表,为的就是让利率正常化,其实香港金管局也有同样的诉求。因为欧美央行实施量化宽松政策以来,大量资金流入香港造成了超低息的环境,这导致资产价格飙涨,尤其以房地产市场为甚——香港已经连续八年蝉联全球购房难度最高的城市了。

所以就像陈德霖所说,“其实我们是期望在港美息差扩大环境下,港元流入美元,触及7.85水平,金管局出手,货币基础逐步缩减,为港元利息正常化提供条件”。

所以说,出手买回港币,缩减货币基础,从而抑制资产泡沫,现在的故事剧本其实正是金管局希望发生的情况。

第三,既然如此,这次港币的贬值,以及金管局的干预还会持续多久呢?

这方面可供借鉴的历史案例不多,因为这是2005年香港完善联系汇率制以来首次触及弱方保证。

但如果去看2004-2005年那次干预史的话,当时金管局并不是每天都会入场干预,每个干预日的平均买入额则大约是25亿港币——相比之下,目前32亿港币的日干预量是正常水平。毕竟现如今香港的资金市场比当年扩大了很多倍,此次干预的频率和单次规模都可能会比上次大得多。

一些市场机构也在揣测,香港标志性的市场利率——银行的最优惠利率(Prime Rate)什么时候会出现上调。不少机构都表示,要等到香港银行体系结余减少400-800亿元,下降至1000-1200亿元水平,同时HIBOR隔夜利率靠近1%,HIBOR1个月利率稳定在1.3%的时候,才会触发最优惠利率的上调。

如果按照金管局每次出手回收25亿港币,每周出手2-3次计算,这意味着大致要等到6月份美国再次加息时,香港银行的最优惠利率会出现上调,币种之间的息差也会相应收窄,从而减缓港币的贬值压力。

当然,市场总是“春江水暖鸭先知”的。就在本周四,中银香港(2388.HK)已经率先宣布上调港币及美元的定期存款利率。其中,港元12个月定存最高年利率上调0.4%至1.5%,而美元12个月最高定存年利率则上调至2.3%。

第四,短期有什么因素可能扭转港币的贬值趋势吗?

首先,金管局开始实施干预这件事本身就会抬升香港金融市场的短期资金利率,从而令套息交易空间收窄,缓解港币走弱压力。我们看到,从昨天金管局入场干预以来,HIBOR隔夜利率已经上涨了4.9个基点至0.11%,7天利率升10个基点至0.32%,3个月利率升4个基点至1.21%。

其次,进入三月以来,港股市场和A股市场走势开始出现分化,截止4月13日收盘,恒生指数年初至今仍有3%的正收益,而沪深300却下跌了4%。

当然,如果考虑年初至今港币兑人民币4%的贬值幅度,两地的收益差并没有这么大。然而对于长期投资者和机构投资者来说,汇兑产生的损益并没有那么重要,也可以通过其他衍生产品进行对冲。

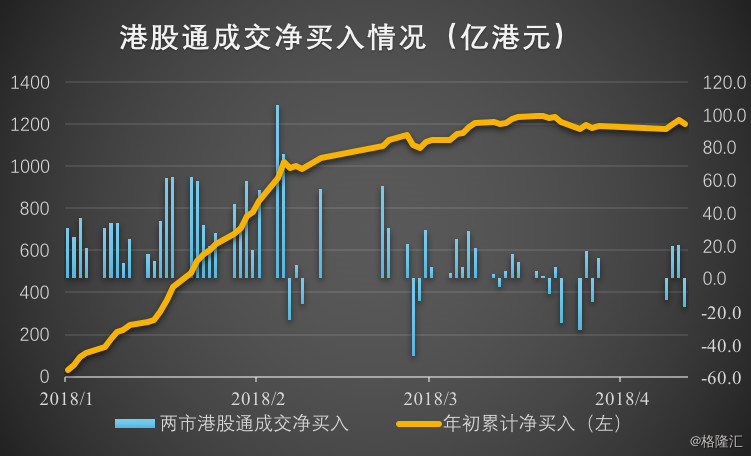

所以我们看到今年1-3月通过港股通流入香港股市的资金已经达到1200亿港币,较去年同期增长了45%,资金仍在源源不断的流入港股市场。

资料来源:Wind,云锋金融整理

随着中国进一步扩大金融市场的对外开放力度,外管局已经宣布将重启QDII和QDLP额度的申请,若资金流入香港的趋势能得以持续,将给港币带来支撑甚至逆转的可能。

免责声明:本文由云锋金融集团有限公司授权发布于本平台,不构成具体投资建议。敬请投资者注意,投资涉及风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员