3月31日,证监会公告显示本周将有7家企业首发上会,其中备受关注的宁德时代将在4月4日闯关。

值得注意的是,富士康、药明康德从预披露到上会分别仅用了36、50天,所以如果宁德时代本周三能够顺利过会,那么该公司自3月12日更新预披露到上会则只用了24天,将再次创造A股市场IPO的新速度。

由于近期监管部门频频喊话“新经济”,并且有富士康、药明康德两家企业打前阵,目前业内人士普遍认为宁德时代周三闯关必然只是走个过场而已,于是在政策鼓励的高预期下,今天宁德时代概念股再次引来资金追捧。

基于对新能源汽车产业的高预期,看好宁德时代自然是市场共识。但关注国内动力电池产业的投资者应该知道,经过前两三年高速发展后,目前行业已经出现产能过剩、毛利水平下滑现象,尤其是受新能源车补贴退坡、原材料涨价影响,导致动力电池的价格、成本持续承受来自上、下游的压力。

那么撇开“独角兽”、“新经济”的光环,如今的宁德时代是否还值得继续看好,在深入了解前或许要先打个问号。

一、接风口,成就动力电池独角兽

2015-2017年,在政策支持下,国内新能源汽车市场高速增长,这直接带动上游电池行业爆发。

国内新能源汽车产业始于2009年的“十城千辆”工程,前期因为产业基础薄、补贴出现空档,所以在2014年之前行业发展缓慢。在此期间,时任苹果手机电池最大供应商新能源科技(ATL)总裁的曾毓群看到了车载动力电池的巨大机遇,并于2011年底成立了宁德时代新能源科技有限公司(CATL)。

2015年,受高额补贴刺激(如车身长10米新能源客车国补+地补最高100万),新能源汽车销量迎来第一轮爆发。当年新能源汽车销量达到33万辆,较14年增长3倍,这导致动力电池出现供不应求的情况,也是这一年宁德时代的电池销量达到2.19GWh,较14年的0.27GWh增长7倍。

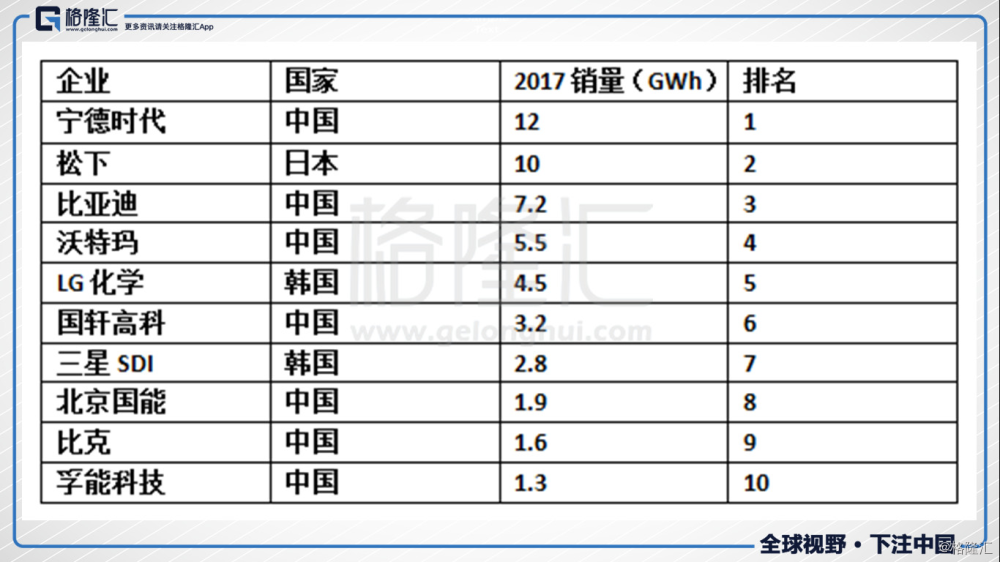

随后的16年、17年,国内新能源汽车销量又分别增长到50.7万辆和77.7万辆,宁德时代的电池销量紧跟着来到6.80GWh和11.84GWh。按体量算,2016年宁德时代落后于松下、比亚迪的7.2GWh、7.1GWh出货量,位居全球动力电池企业第3名,但2017年宁德时代11.8 GWh的出货量已经超越前两者,成为全球第一。

由于动力电池是宁德时代的主营业务(占比85%以上),受销量增长推动,2015-2017年公司营收分别为57.03 亿元、148.79 亿元及 199.97 亿元,年均复合增速高达 87.26%;净利润分别为9.31 亿元、30.22 亿元及 39.72 亿元,年均复合增速高达112.39%;资产总额分别为 86.73 亿元、285.88亿元及 496.63 亿元。

3月12日晚间,宁德时代也对外更新了招股书。简单粗暴点讲,此举主要是向市场强调两个信息:

1)公司是新能源领域公认的“独角兽”,2017年公司动力电池销量一举超越松下和比亚迪,成为全球第一;

2)业绩再创新高,去年净利润增长38.8%至39.72亿,营收199.96亿。

而就在更新招股书后的第11天,科技部发布了《2017年中国独角兽企业发展报告》,其中,宁德时代估值200亿美元,位列第六。这意味着宁德时代在冲刺IPO的关键时刻,“独角兽”身份再获官方“盖戳”认可。

很明显,迎着新能源风口让宁德时代快速成长为国内动力电池领域的“独角兽”。

二、造富神话下却透露着隐忧

通常制造业给人的印象是漫长的业务成长周期和缓慢的利润增长,但宁德时代只用了6年时间,便完成千亿级的突飞猛进。于是在去年提交招股书后,宁德时代的造富神话成为市场关注的焦点。再叠加近期监管部门频频喊话“新经济”、招股书更新,宁德时代更是引来资本的狂热追捧。

对于宁德时代即将上市,市场几乎全是清一色的赞美之词,甚至还罗列出诸多有望受益的概念股,所以就出现了文章开头相关企业涨停的现象。

情况真有这么好吗?恐怕未必见得。

虽然从财富积累看,宁德时代堪称神话。但从趋势看,2017年该公司的净利润增速已经较前两年明显放缓。

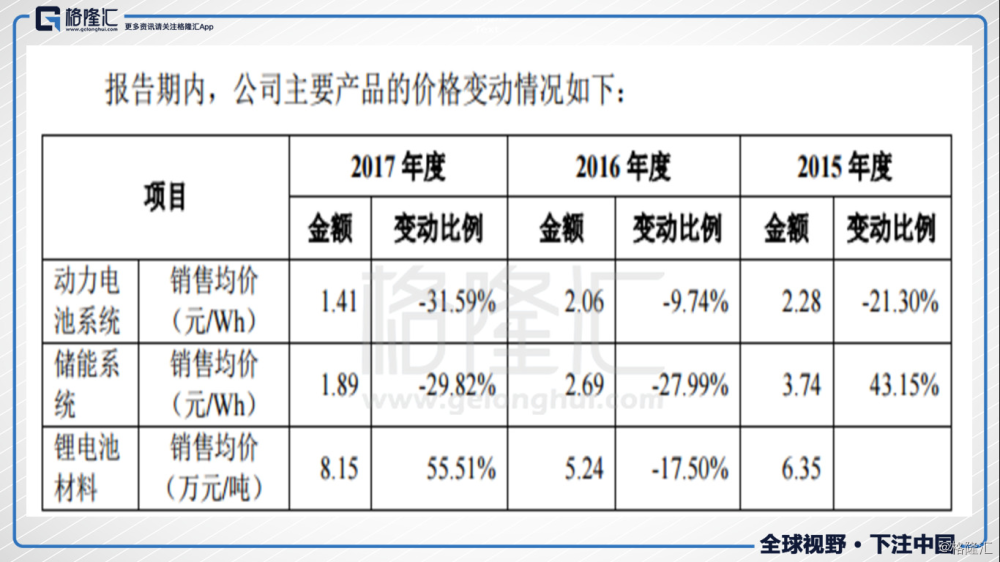

从销售价格分析,2015-2017年该宁德时代动力电池销售均价分别为2.28元/Wh、2.06 元/Wh和1.41元/Wh,呈加速下降趋势;与之相对,三年来公司的动力电池系统单位成本分别为1.33元/Wh、1.13元/Wh和0.91元/Wh,虽然也在下降,但降成本的速度明显低于价格下降速度。

配合价格、成本变化,宁德时代每售出1Wh动力电池可获得的毛利也从2015年的0.95元,分别下滑到16年0.9元和17年的0.5元。

产品毛利下滑导致业绩增长放缓。2015-2017年公司归母净利润分别为9.31亿元、30.22 亿元及39.72 亿元,同比增速从15年的1598%下降到16年的225%和17年的31%。

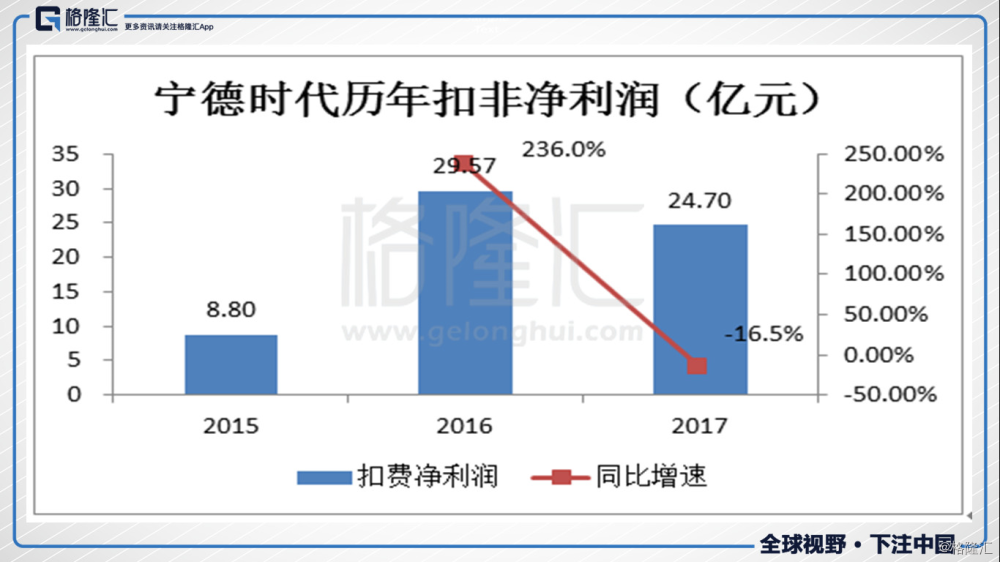

另外从更能反映实际经营情况的扣非净利润看,2017年宁德时代的主营业务甚至已经出现倒退。更新的招股书显示,2017年公司的扣非净利润为24.70亿,较2016年的29.57亿下降17%(2017年公司非经常性损益15.12亿,主要系出让普莱德23%股权获得约10.9亿收益)。

业绩增长受阻背后,其实正透露出当下动力电池产业产能过剩、产品盈利水平下滑的处境。

在前几年产业初期,由于国家的各种政策、补贴支持,新能源汽车销量暴增,并激发对动力电池的巨大需求。产能严重不足、国家对下游车企高额补贴,这些因素共同为中游锂电池行业创造了高毛利空间,业内公司也抓住风口迅速崛起。

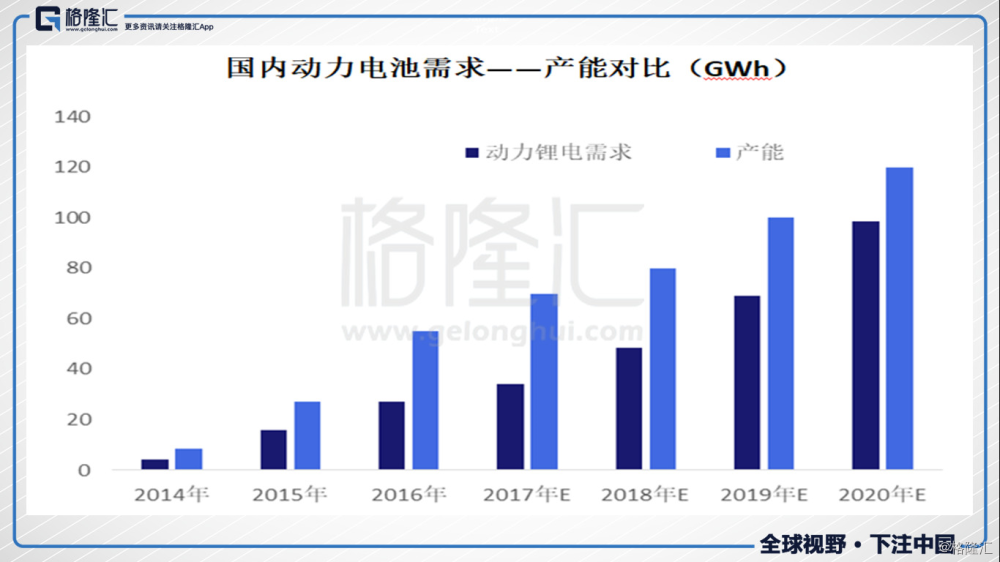

但随着社会资本涌入、产能持续扩张,现在行业已经供大于求。高工锂电的研究数据显示,2017年国内动力锂电池需求量约35GWh,但供给端的产能却达到了70GWh。那么叠加补贴下滑,必定加剧行业竞争、下游车企向中游电池行业转移价格压力。在招股书中,宁德时代自身也称,2017年受动力电池产能快速提升和新能源汽车补贴政策调整影响,电池售价降幅增大,导致公司毛利率下降。

对于去年宁德时代扣非净利润下滑,有观点认为主要归因于研发投入大幅增加(2015-2017年研发投入分别为2.81亿、10.8亿、16.0亿)。但从另一个角度理解,不断增长的研发投入也并没能够让其电池成本下降的速度赶上价格下降的速度,可见目前行业竞争程度有多激烈。

A股的动力电池指数也刻画了行业近几年的走势(实际会滞后于行业进展)。随着行业成长性放缓,指数在2017年9月达到高点后开始回落。

三、IPO筹资:续写神话 or 一场赌局?

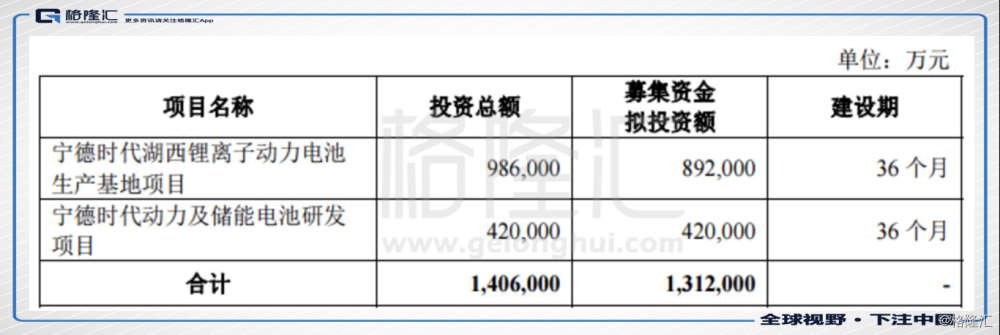

根据招股书披露,本次宁德时代IPO募集资金总额为131.2亿元,用途分为两块:

一是用于建设动力电池生产园区,扩大产能;

二是用于研发,以提高动力电池性能、降低成本。

在建厂上,宁德时代将投入89.2亿建设宁德湖西锂离子动力电池生产基地项目,分3期建成总共24条生产线,每期建成年产能8GWh,3年内共计建成年产能 24GWh的动力电池生产厂区。

首先,对比2017年17GWh产能、12.91GWh产量,宁德时代目前75%产能利用率并不算高。其次如果顺利建成,那24GWh产能将带来怎样的收益?宁德时代方面给出的预期是,产后预计可实现年均营收205.8亿元,年均净利润14.1亿元。对比2017年17GWh产能,贡献主营业绩24.70亿,可以发现公司对于扩产项目所能带来的效益并不乐观,所以上述产能扩张计划显得有些激进。

既然明知目前行业产能过剩、大举扩产并不能带来客观效益,那么能否认为宁德时代此次IPO募资是在下注一场赌局?

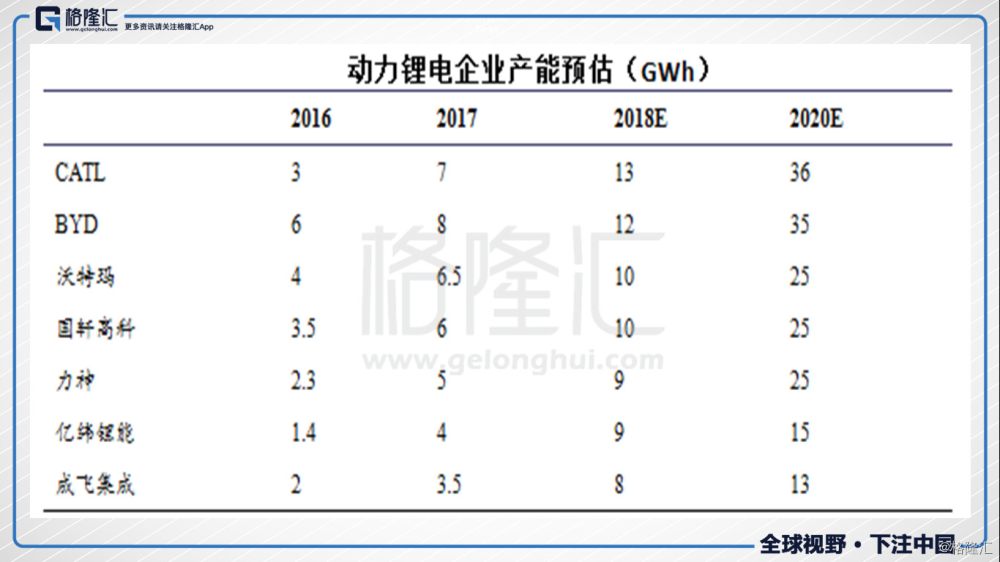

另外不止宁德时代,根据笔者长期跟踪的数据显示,目前多家电池企业都在扩张产能,尤其是三元锂电池项目。锂电行业老二比亚迪也计划在今年实现对外供应动力电池产品,这必定加剧行业竞争的惨烈程度。

之所以出现上述现象,主要跟2条政策出台有关。

2017年2月出台的《促进汽车动力电池产业发展行动方案》规定,到2020年,国家鼓励并培育形成产销规模在400 亿瓦时(40GWh)以上、具有国际竞争力的龙头企业。而宁德时代在现有17GWh产能基础上,再加24GWh扩产项目,刚好达到40GWh的目标。

另外一条政策是2017年11月工信部发布的《汽车动力电池行业规范条件》,该政策为锂离子动力电池单体企业划下年产能力不低于 80 亿瓦时的红线,即让行业倍感压力的“8GWh”。

从国家层面出发,上述政策的用意是推动行业整合,淘汰落后产能,但就目前的效果看却极大刺激体量仍未达标的企业拼命扩张。为了生存下来,其实不止是宁德时代,而是所有业内公司都在下注这场赌局。

四、小结

从2014年开始提速,到2015年爆发,再到2016年受新能源汽车骗补核查影响,导致2017年、2018年政府补贴额度连续大幅减少。电池产业随之经历2015年产能不足,2016年大幅扩张,再到2017年出现产能严重过剩的竞争格局。很明显,动力电池的发展与国内对新能源汽车的政策扶持高度捆绑。

近期A股的客车汽车将陆续公布17年业绩,受新能源补贴退坡影响,预计客车企业的业绩将普遍下滑。如安凯客车预计17年业绩减少70.98%至60.75%,已公布业绩的比亚迪则在年报中称,由于电动大巴盈利大幅下滑,18年一季度业绩约同比减少91.75%-75.24%。

2018年,国家再次下调了新能源汽车补贴额度,其中新能源客车的下调幅度最高,平均高达40%。如一辆车身长10米的新能源客车17年可获得30万元国补,但18年只能补贴18万元。这一调整对客车生产企业,以及相应提供配套的电池企业造成极大不利,而去年生产新能源客车的宇通、厦门金龙恰恰又占据宁德时代营收的25%。补贴再次退坡必将加剧下游整车汽车将价格压力转移至中游锂电行业。

在招股书中,宁德时代也坦言:“若未来市场竞争加剧或国家政策调整等因素使得公司产品售价及原材料采购价格发生不利变化,则公司毛利率存在下降的风险。”在上市初期,或许可以趁着市场狂热分一杯羹,但做投资要警惕资本游戏的套路,短暂热闹的地方不要去。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员