机构:中金公司

评级:中性(维持)

目标价:70.00 港元

数据流量推动业绩保持稳健增长。2017 年移动的服务性收入增速提升 0.5 个百分点至 7.2%,主要受到流量收入强势拉动(同比增长 27%),我们认为移动的流量红利得益于:1)用户增长,2017年新增 4G 用户 1.14 亿户;2)流量价格弹性,流量资费下降 43%而用量同比增长 121%(价格弹性为 2.8 倍)。政企业务(同比增长32%)和新业务(同比增长 11%)的收入快速放量也开启了新的增长空间,我们认为企业专线、IDC、付费数字内容等领域潜力巨大。

经营风险聚焦于 ARPU。随着提速降费政策的进一步落实,我们认为中国移动 2018/19 年经营风险显著上升。移动业务方面,我们认为流量红利将被逐步蚕食:1)截至 2017 年末,4G 渗透率已达73%的高位,用户增长空间进一步收窄;2)流量资费加速下滑损伤价格弹性(受取消流量漫游费用的直接冲击),我们估计 2018/19年流量价格将下降 40%/33%,价格弹性降至 1.8/1.3 倍。所以移动ARPU 将从 2017 年的 57.7 元下降至 2018 的 53 元左右。宽带业务方面,面临用户增长和 ARPU 此消彼长的两难抉择,我们认为移动开始关注用户 ARPU 的提升,但用户增速会一定程度受损。

费用难降导致利润率进一步承压。移动预计 2018 年 Capex 为 1,661亿元(同比下降 6.4%),有限降幅使得公司折旧费用继续走高(2017年增长 8.5%);Opex 快速增长蚕食利润,我们认为市场竞争加剧、网络利用率走高将导致市场费用、网络运维费用继续快速增长。

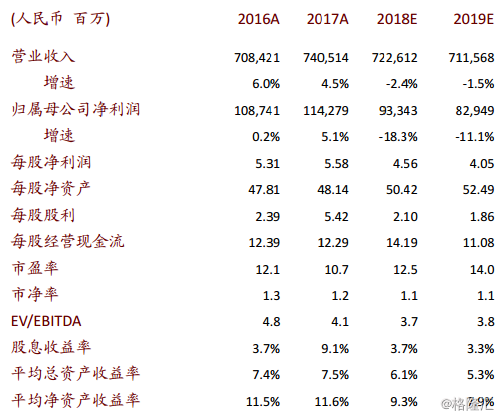

盈利预测

我们维持盈利预测不变:2018/19 年收入下降 2.4%/1.5%至 7,226亿元/7,116 亿元;净利润下降 18%/11%至 933 亿元/829 亿元。

估值与建议

我们维持中性的评级和 70.00 港元的目标价(基于 2.5 倍 2018 年EV/EBITDA;股息率 3.8%)。建议投资者谨慎看待提速降费风险。

风险

提速降费的政策性风险,市场竞争环境进一步恶化

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员