2017年是港股表现超过A股和美股的大时代,也是沪深港通南下资金争夺港股定价权的大时代。其实除了我们常见的股票,港股市场还有很多其他的投资工具,比如说我之间介绍过的期权投资等等。

今天要给大家介绍的是ETF产品,ETF产品是个可以在交易所进行买卖的基金,目的是为了追踪相关指数的走势,具体和的优势大家可以自行百度下。

近期,港交所总裁李小加指ETF通在2018年有机会落实。ETF是近年来在全球市场受到热捧的投资工具,因为其操作简单,投资方法也简单,是普通投资者非常好的投资工具,加上港股市场ETF产品充足,所以市场预计一旦ETF通开通,香港市场相比会吸引更多南下资金涌入。

工欲善其事,必先利其器,要想抓住ETF通的机遇,首先要了解一下香港ETF市场情况,以及具有上升潜力的标的。本文就借此机会回顾香港2017年ETF市场,并和大家一起看看有什么ETF,有希望站在ETF通的风口上。

市场2017全年——港股杠杆反向成交易黑马,中资资管行表现活跃

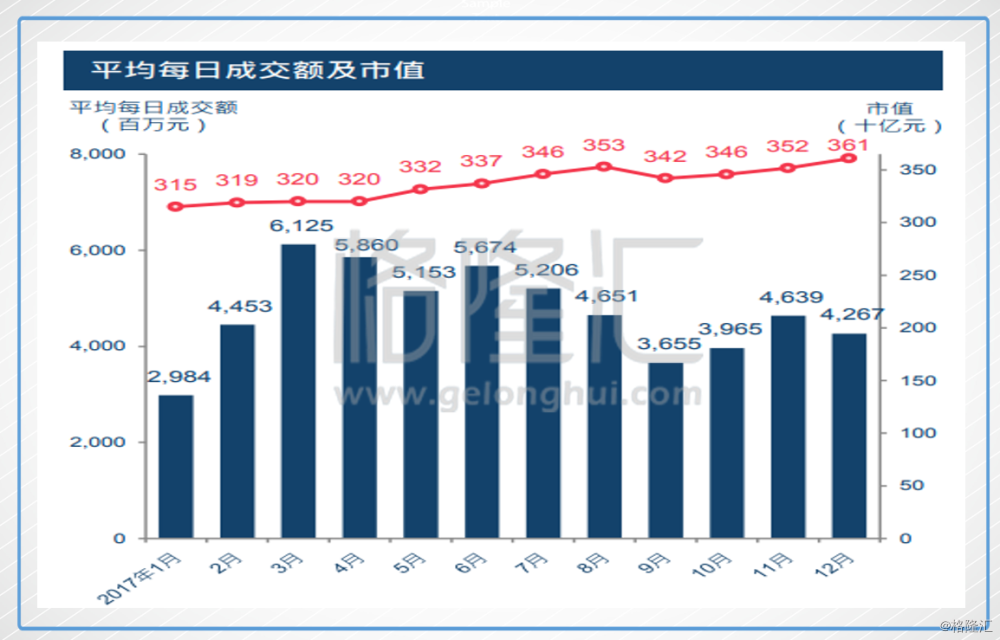

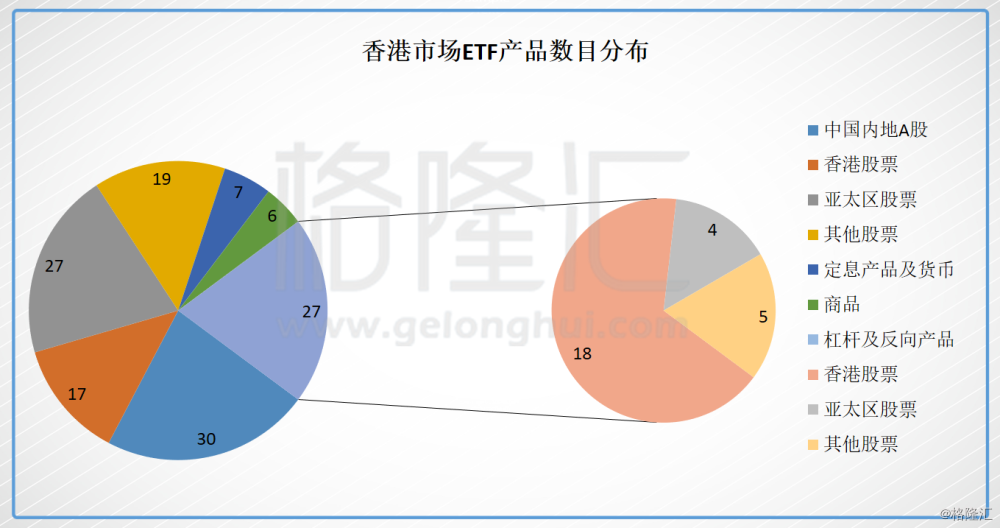

据港交所月报,截止12月31日,香港上市的ETF和杠杆反向产品市值为3,609亿港元, 较2016年12月底相比上涨约17%,平均每日成交额为47亿港元。加上27支杠杆反向产品,市场上共有133支ETF。

可以看出,全年的成交额在3-7月份较高,超过50亿港元,或许与当时MSCI宣布纳入A股有关,而在国庆、圣诞灯节假前后有所缩减。

表一

来源:港交所12月报

比对多个月度报告显示:

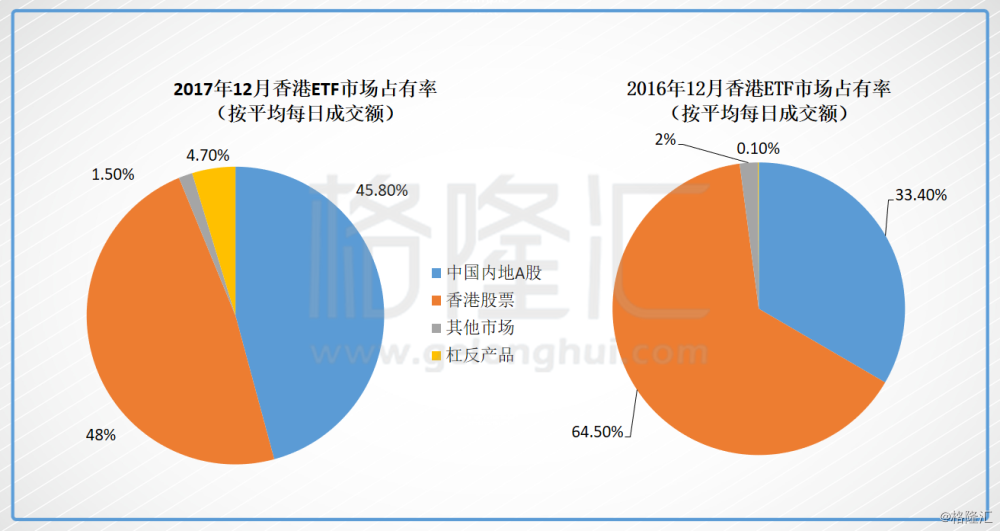

1)恒指和内地A股ETF仍然是香港市场交投最活跃的ETF产品,长期霸占前十成交排行榜(表四)。然而,今年香港ETF市场出现了一个新变化:杠反产品的成交一跃而上。杠反产品于2016年在香港发行,2017年出现了第一批追踪本土指数(恒生指数、国企指数)的产品。

表二:

来源:港交所,2017年12月份月报及2016年12月份月报

表三

数据来源:港交所,2017年12月份月报,截止2017年12月31日

2)中资资管行势头迅猛

就发行商而言,交投活跃的ETF背后的发行商不仅有海外大行(表四),如道富环球的盈富基金(跟踪恒指)和黄金ETF、贝莱德的安硕A50 ,我们也看到中资背景的资管行活跃在香港的ETF市场,丝毫不逊外资。比如南方东英资管(CSOP)就有四个产品的位列12月的交投榜前十位(见表四)。

表四:

来源:港交所,2017年12月份月报

年度表现最佳前十大ETF——中国核心资产领跑

表五:

来源:港交所12月报

来源:彭博,数据截止2017年12月31日

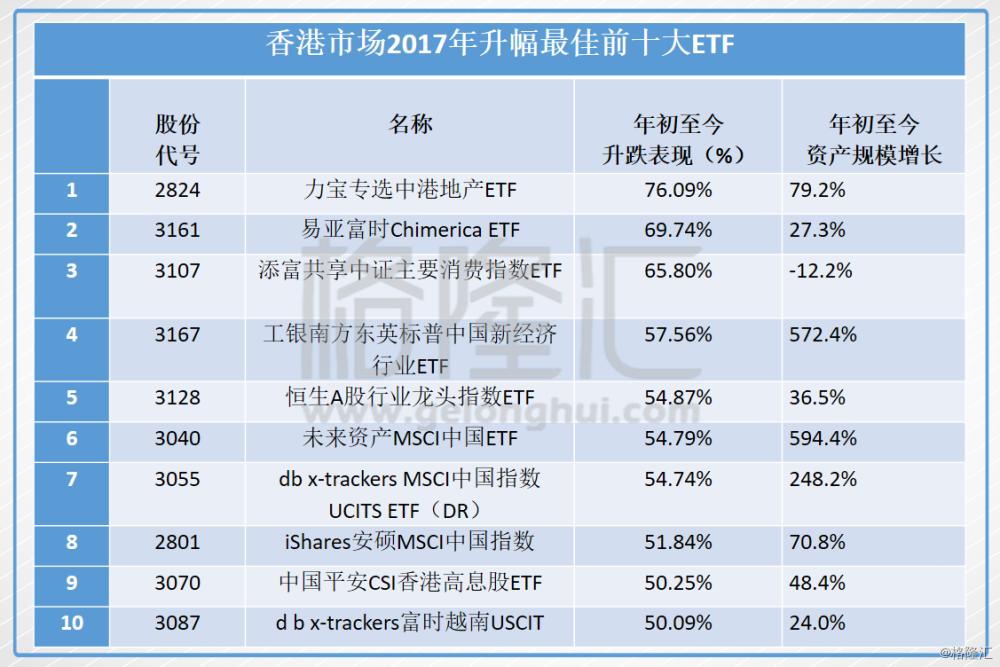

就表现而言,主题型ETF明显跑赢了恒指、国指ETF。

中港地产、中概股、中港消费新经济ETF在表现上遥遥领先,于2017年获取了超过50%的回报。

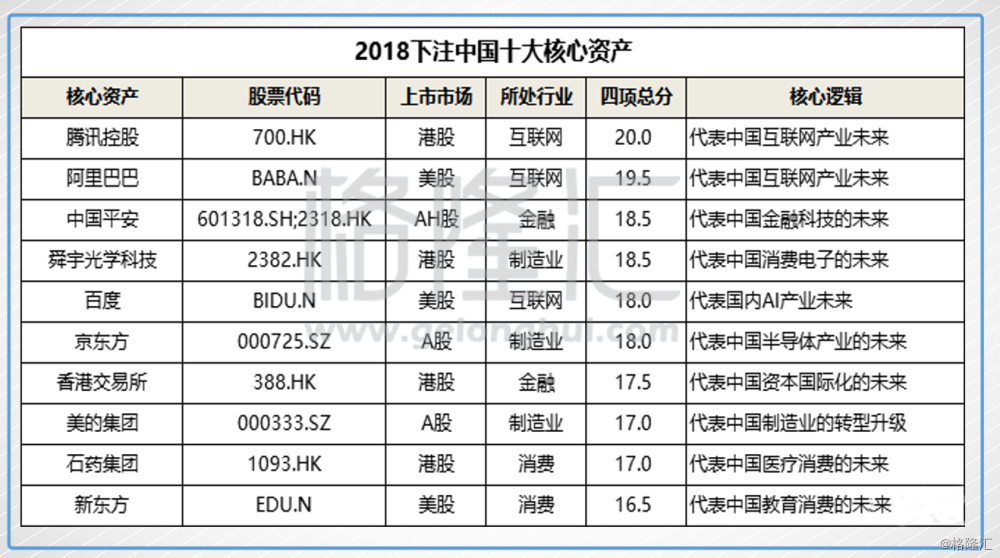

不难看出,2017年香港市场表现最佳的前十大产品几乎全是中国资产,并且偏向于新经济领域。除地产ETF外,其他表现排在前五的产品均覆盖了阿里巴巴、百度、新东方、腾讯等股份,这与格隆汇此前发布的《2018下注中国十大核心资产》下注中国的理念不谋而合。

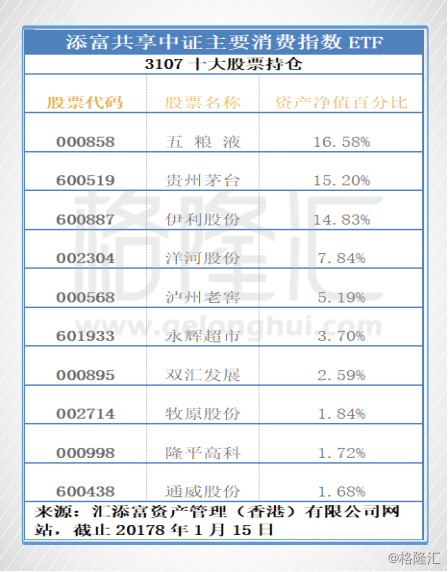

2)中国消费类ETF表现验证中国核心资产实力

表六:格隆汇2018下注中国十大核心资产榜单

添富共享中证主要消费指数ETF和易亚富时中概股ETF分别只覆盖了A股和美股市场,而格隆汇的核心资产榜单中涉及到美股、港股和A股,相对来说工银南方东英标普中国新经济行业ETF更加符合这个概念,该产品在2017年的资产规模增长达到超过500%,也是相当迅猛。

如果说产品的表现证明了对应指数的上涨,那么资产规模则是资金流入和指数表现两者综合的结果,可以说市场对中国的核心资产是相当买账的,对于这种横跨内地、香港、美国市场的产品也是比较有需求。

表七:三支香港表现最好的中国消费类ETF对比

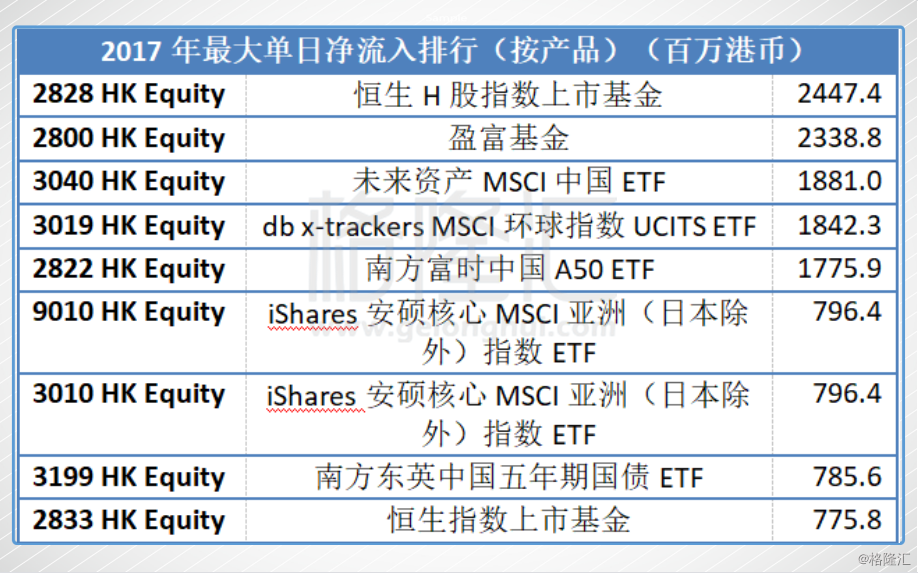

港股和A股ETF创单日净流入之最

从净流入角度看,在内地投资者参与度有限的香港ETF市场,2017年获得单日净流入最大的产品仍以港股ETF为主,资产价值上升、净流入扩大,也使得香港的盈富基金规模在2018年初突破千亿港元。而MSCI纳入A股倒是促使比较有代表性的A股ETF(表八)获得追捧。

表八:

活跃的成交和可观的规模,也让一些ETF产品成为了股市风向标,因为它们可以反映外资机构的资金动向。

旗舰ETF已成资金流动风向标

例1 盈富基金(2800.HK)

追踪恒指的盈富基金是香港规模最大的ETF,也是香港最早的ETF。回顾2017年,市场对港股的走势似乎信心不足,每到阶段高位,就会有大幅净流出、实现获利套现。但在12月恒指回调的时候,我们可以看到它却吸引了年度最大的单周净流入,或许显示更多的机构对港股的“大时代”信心明确起来。

例2 南方富时中国A50ETF(2822.HK)

作为香港市场首屈一指的A股ETF,南方富时中国A50 在六月底时吸引了年度最大的单周净流入,不得不联想到这与MSCI宣布纳入A股或许有关系。而到了年底时候,市场传出内地不准基金净卖出A股资产,这让卖出压力传导到了离岸的一些A股资产上,进入2018年又再次有净流入出现。

展望后市——ETF通近在眼前,南下资金或许偏爱多元的“中国方案”

香港ETF市场不乏多元的产品,但市场的需求还有待进一步开发——ETF通,或许就是业内业外最为期待的机遇了。

市场普遍认为实名制是实现ETF通的主要障碍,而SFC年底已经宣布将在2018年三季度实行北向交易实名制,目前来看市场上并没有什么阻碍ETF通的障碍,可以说只是时间问题。

历史的原因导致中国许多优秀的公司没有在A股市场上市,而是选择了香港或美国。

从格隆汇选出的中国十大核心资产来看,投资者目前迫切需要可以横跨市场的、布局中国核心资产的投资方案。

随着ETF通的开通,想必这一类的ETF有望吸引投资者的青睐。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员