作者:安信有色齐丁团队

大行不顾细谨,大礼不辞小让。细碎的逻辑可能在一时一地有小的逆流和转折,但宏大的产业格局的演化却浩浩荡荡,铸就了历史发展的进程。钴是我们职业生涯中遇到的产业格局最美妙的品种,市场目前纠结于一些细碎的逻辑,对其仍然有较大的预期差。我们认为,理解钴的“阳谋”,是预见产业格局演化和二级市场投资逻辑的水晶球。

1. 钴的供应集中度高,且自我强化。

钴矿目前全球年产量大概10万吨,其中嘉能可2.8万吨,洛钼1.6万吨,欧亚资源0.7万吨,三家占比50%。接下来5年内可见的钴矿增量,嘉能可KCC扩产3万吨,ENRC2万吨占绝对大头,其他增产基本都是几千吨的水平,小而散。

这意味着与锂供给集中度逐步下降相反,钴矿的未来主要增量落在现有寡头身上,不仅没有摊薄,反而进一步增强其行业控制力,寡头产量占比可能持续提升至60%左右,出现强者恒强的局面。

2. 镍钴矿作为竞争性供应,增量少、成本高,资本回报率低,不会有类盐湖的供应出现;铜价上涨也很难刺激钴矿不可控放量。

首先,镍钴矿的产量大多集中在澳洲、印尼、马达加斯加、新喀里多尼亚、古巴等地。由于镍价在2007年的5万美金登峰造极,将廉价的红土镍矿镍生铁供应逼出来,使得镍供应侧出现了革命性变革,导致镍价一路下跌至目前的1万美金。考虑到中低纬度地区红土镍矿巨大的储量潜力,镍价中枢较难系统性上移,目前已鲜有大型资本开支系统性进入镍钴矿领域,未来的镍钴矿新增供应较少。

第二,镍钴矿中钴品位大体是铜钴矿的1/10,镍品位是铜钴矿的1/3-1/2,镍价不到铜价格的两倍,且铜价格长周期向好,镍价缺乏上行弹性,这决定了资本回报率显著低于铜钴矿。

第三,铜价看涨必然刺激铜矿资本开支增加,但这并不会带来钴矿的不可控的放量。一是铜价虽然近期出现明显上涨,但从中长周期看资本开支的流入还为时较早;二是刚果金现有待开采的铜矿项目大多是纯铜矿,比如紫金矿在在刚果金科卢韦齐的卡莫阿铜矿就是纯铜矿,华刚矿业一期12.5万吨,二期再增加12.5万吨的特大级铜矿虽然含钴但一直在尾矿富集,没有产量;除了刚果金之外的较大铜矿潜力项目含钴都较少,不足为虑。三是刚果金的铜钴资源多而富,但由于特殊的政治环境、基础设施水平极差,开发周期也很长。

3. 刚果金储量、产量全球占比50%和70%,未来主要供应增量均在刚果金;且进入壁垒高、供应周期长,是老司机强者恒强的热土,得刚果金者得钴之天下。加丹加铜钴矿带从东南到西北延伸,东南端主要在赞比亚,铜多钴少,越往西北,钴越来越多,钴的大矿、富矿也增多,尤其是在西北端科卢韦齐附近,是未来大矿涌现的英雄地。

但由于当地政治、矿业投资环境特殊,基础设施水平差,特别是手抓矿供应越来越不稳定,所以看似刚果金遍地是钴,但进入壁垒高、供应周期长,新来的恐怕要交足学费才行,老司机会强者恒强。

4. 目前全球钴业格局仍然是欧美做主导,奠定了MB报价的定价权。欧美企业依托刚果金独特的殖民地历史,享有先发优势,目前掌控的基本上都是大矿、富矿,服务年限基本都在25年以上,可以抵御价格的大幅下跌,现金流极好,未来全球钴矿增量也基本上依托现有欧美大矿的扩产,主导地位显著。

而反观中国,自产钴矿产量极少,却占据全球40-50%的中游冶炼产能,而且下游新能源车市场全球占一半,这就奠定了在全球大的贸易格局中,定价权落在刚果金的钴矿寡头手里,MB报价的权威性由此奠定。

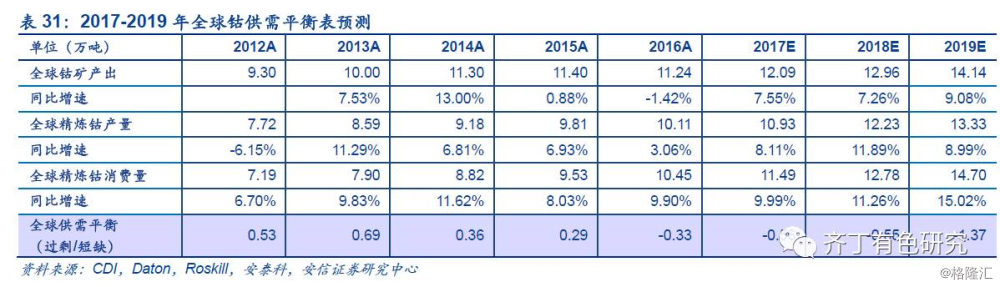

5. 全球钴需求在新能源汽车风起云涌的背景下加速增长。我们的测算表明,2016年全球钴需求10.45万吨,同比增速9.9%,其中,新能源汽车需求1.39万吨,3C电池3.77万吨、高温合金1.61万吨、硬质合金0.86万吨,其他工业需求2.06万吨,新能源汽车占比已经由2014年的4%快速升至2016年的13%。展望未来,即使考虑811在三元材料中的比例上升带来钴单位用量的下降,2017-2019年钴需求增速分别在10%、11.26%和15%,将分别带来1.04万吨、2.33万吨和4.25万吨的需求增量。

这个测算结果的保守在于,没有考虑下游电池厂家扩产而带来的备库、贸易商在钴价看涨背景下囤货带来的需求增量,以及对于硬质合金、高温合金、磁性材料以及其他工业需求的增速假设比较保守,事实上随着周期回暖增速有望上行。

市场关于高镍的811逐步替代532、622从而减少钴用量的担心,我们认为目前不是主要矛盾,不必多虑。一是从811自身的加工成本角度看,目前由于811的技术难度和规模效应无法摊薄成本,大概在4万左右,622、523大概在1.5万、1万的水平,使得811三元材料显著贵于532和622,下游应用会受到成本制约;二是811目前占三元材料的比例估计在5%以内,放量恐怕要到2019-2020年以后,到了那时,新能源车也将大幅放量,即使单位用量下降,也不会显著降低钴的总需求。更何况目前的主要矛盾仍然是三元材料替代磷酸铁锂的进程。

6. 理解钴的阳谋,迎接“牛钴”时代。

前文的五点奠定了钴的“阳谋”——

第一,欧美钴矿寡头“控量提价”。欧美大矿企在未来五年,供应控制力没有下降反而在提升,在需求被新能源驱动加速增长的背景下,有望实现上游企业的至高境界——控量提价,将垄断利润发挥到极致,带来钴价历史性的、波澜壮阔的牛市。

第二,其他钴矿供应商、贸易商、投机客、下游厂商的行为将成为钴价上涨的“加速器”。当供应占比50%的卡特尔采取“控量提价”策略的背景下,其他上游厂商会采取怎样的策略呢?没毛病——跟随。贸易商和投资者会采取怎样的策略呢?没毛病——囤货惜售。下游电池甚至新能源车厂商会采取怎样的策略?看到各国政府禁售燃油车的日程表,心里发慌,赶紧干三个事,为了接下来扩产赶紧囤货,赶紧找上游大厂签长单,或者直接合资搞上下游一体化!

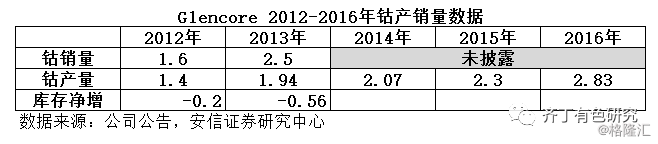

我们可以说囤货惜售是投机,但这是基于一个强大的阳谋基础上的囤货惜售,是有基本面支撑的、正常的商业行为。我们认为,研究钴如果仅限于对教科书式的供需平衡的细节研究,忽略了对“阳谋”的理解,这个研究框架就是残缺的。一旦这个“阳谋”的预期进入自我实现、自我强化的正循环,钴价牛市近在眼前。举个小例子,2014年以前,Glencore的年报里钴的产量、销量都会披露,2014年以后,我们只能找到产量,销量数据消失了。

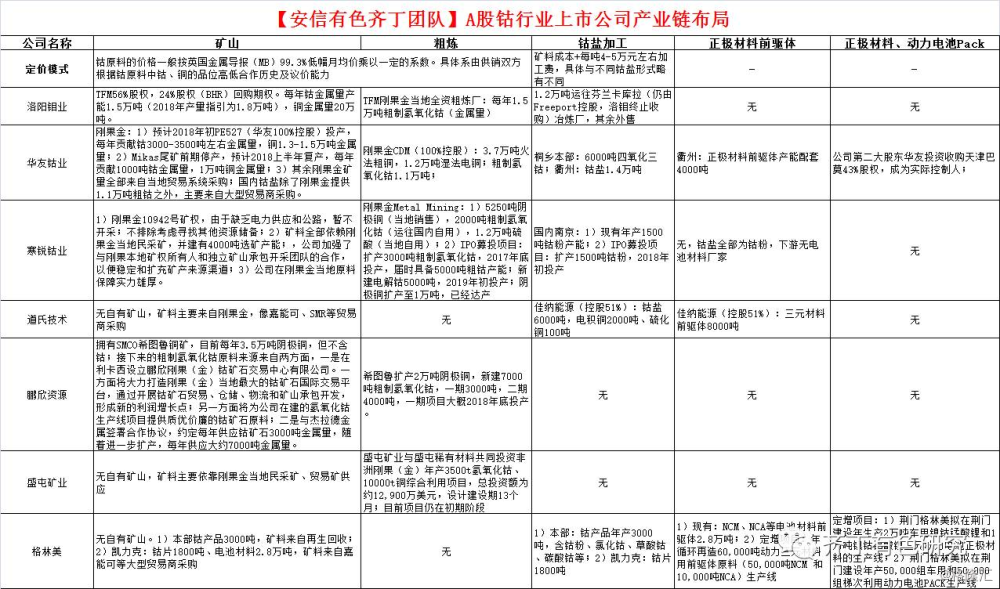

6. 中国钴企业迎来重大发展机遇,酝酿二级市场的重大投资机遇。在这个阳谋格局中,一开始以冶炼为主的中国钴企业是处于劣势的,但我们坚信,中国钴企业绝不会仰人鼻息,反而将迎来重大的发展机遇。信心也依靠大格局,以下三点绝不是空话,都有扎实的生命力:

一是中国人勤劳勇敢,智慧务实,具有极强的企业家精神,中国钴企在刚果金早有布局,在非洲大陆渐入佳境。钴是个小行业,中国一年钴产量5万吨左右,即使50万元/吨,产值不过250亿,几块地而已,体量很小,这使得这个行业中草根企业居多,勤劳勇敢,智慧务实,随着行业长期向好,企业家的眼光、视野和格局也正在升格。令人敬佩的是,在蛮荒的非洲大陆,中国人在刚果金早在21世纪初就开始栉风沐雨,坚定布局,目前来看,诸如华友钴业、寒锐钴业、佳远钴业、鹏欣资源、盛屯矿业以及万宝矿产、中铁资源等国企已经在当地奋斗出一片天地,已经构造了很高的进入壁垒和卡位优势;洛阳钼业更是在2015年低点成功收购自由港旗下的世界级矿山TFM。

随着对当地矿业生态逐渐适应、熟谙和互利共生,以及强大的祖国一带一路政策的帮助下,中国钴企业进一步收购原生矿山、整合手抓矿资源甚至从探矿权入手孵化矿山都并非难事。

二是中国迅猛发展的新能源车市场。发展新能源车产业已上升到国家战略高度,中国目前已成为全球发展最快的新能源车市场,增速每年30%-40%,体量也已经占全球一半,不管是订单拉动,还是以上游资源为依托,进行横向兼并、纵向一体化,行业纵深足够,市场潜力巨大。

三是中国强大、活跃的资本市场。《伟大的博弈》告诉我们,一个国家的资本市场是孕育伟大企业的重要支撑,目前国内体量较大的钴业公司大部分已在上市公司体内,在钴价2016年下半年至今已经翻倍的基础上,产值和利润体量已经大幅改善,具备较强的资本运作能力,完全可以依托中国活跃的资本市场实现三大表的重塑、全球的资源整合、人才的激励以及企业市值的持续提升。

以上三大因素我们仔细琢磨,互相勾连彼此支撑,配合在一起,中国企业一定会在这个阳谋格局中,独辟蹊径,开创大场面!最后,给大家附上A股钴业上市公司全产业链布局,机会就在其中。

资料来源:公司公告,安信证券研究中心

风险提示:1)新能源车需求低于预期;2)钴上游供应释放超预期;3)公司业绩低于预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员