一、TMT——Tencent and Mao Tai

研究TMT的都知道这三个字母所代表的含义——科技、媒体和通讯,不过,也许最近很多TMT研究员戏谑道:TMT的真谛其实是Tencent and Mao Tai。

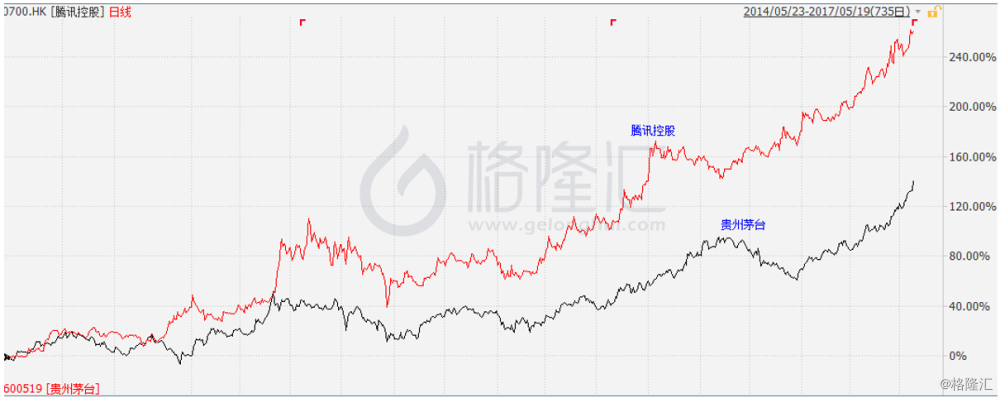

腾讯和茅台近三年涨幅:

之所以把腾讯和茅台拉在一起讲,是因为市场对二者的偏好,两只股票都这么大市值了,却还能连创新高,不得不让人佩服,照这样涨下去,似乎天空才是它们的极限。

茅台作为稀缺价值股的逻辑大家都清楚,高品牌价值、稳定的现金流、高毛利率和净利率等等因素获得了一众价值投资者的认同,而腾讯呢?按道理应该归到科技成长股的类别,因为其有着高速的增长(腾讯最近一季度收入同比增长55%,利润同比增长58%),然而市场资金追捧腾讯还有一个重要的理由是,和茅台类似,市场下行时它也是作为价值防御股的首选。

像贵州茅台和腾讯控股这样的优质标的,是市场不好的时候的资金避风港,而且能容纳的资金体量大,是颠簸的市场上的诺亚方舟。

所以,当价值和成长的界限已经模糊,腾讯相比茅台更加占优的地方在于,它不仅站在价值的舞台上,还能够一直仰望星空。茅台的边界是看得到的,但是腾讯的未来充满想象——这也许正是当下TMT的投资逻辑。

就好像巴菲特对于投资苹果的态度。

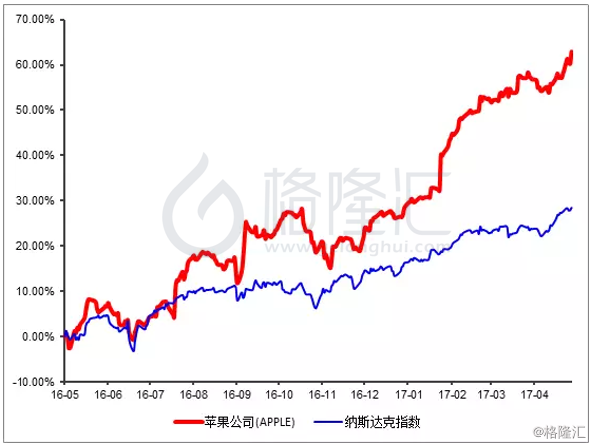

人们都知道,此前巴菲特从来不碰科技股,即使他和比尔·盖茨是好朋友,他也一股微软也不买。巴菲特的理由是:高科技企业变化太快了,我根本不知道未来十年企业的可持续竞争优势能否持续保持。然而,从2016年上半年开始,巴菲特大举买入苹果公司股票。截至2017年一季度,巴菲特的伯克希尔哈撒韦公司所拥有的苹果公司股份大约在1.33亿股,价值约170亿美元,是伯克希尔哈撒韦第二大持有资产。

巴菲特对苹果的投资,为其带来了可观的回报。

巴菲特买入苹果股票的平均市价在110美元,截止5月19日收盘价显示,苹果公司股价为153.06美元,如果巴菲特在之后没有减持的话,持有的1.33亿股份,让他赚了近57亿美元。

为什么巴菲特开始接纳科技股?他认为苹果是个消费者的行业,我们讨论分析消费者的行为后认为,苹果产品会因为消费者的行为而有所不同。也就是说,从价值投资的角度看,出色的科技产品让苹果公司拥有逐年增长的客户量,形成了完整的产业链模式,这些都符合巴菲特的投资护城河理论,而这点,在看得见的未来,是可持续的,因而苹果的成长依然继续。

二、美国的FAMGA和中国的五虎战将

不止是苹果,TMT界的那些个庞然大物如今取得的成绩令世人汗颜。

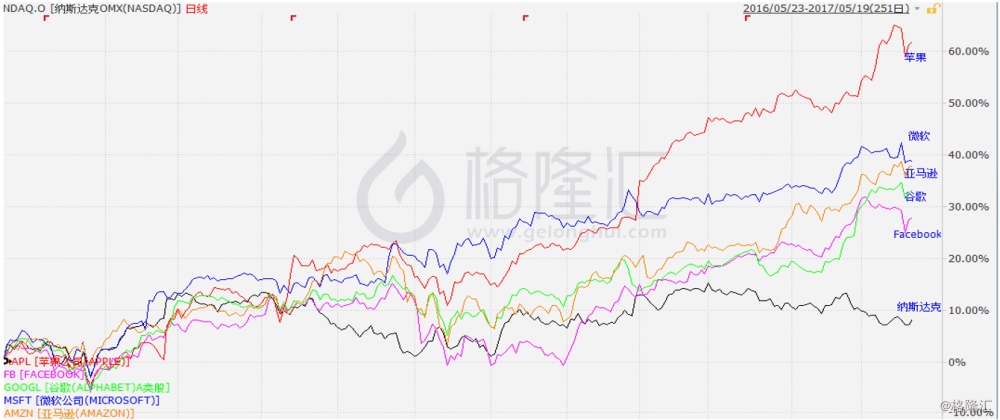

FAMGA是这个星球上市值最高的五个公司巨头的首字母缩写。它们分别是脸书(Facebook)、苹果(Apple)、微软(Microsoft)、谷歌字母表(Google,或叫Alphabet),以及亚马逊(Amazon)。

如今这五家科技企业是美国股票市场中最有价值的,市值为2.9万亿美元,占到美股市值总额的10%以上,据外媒统计,FAMGA对指数上涨的贡献达到45%。

FAMGA近一年涨幅:

这种情况不仅发生在美国,在中国,人们对科网股浓厚的兴趣毫不逊色。那么,有什么能代表科网股变化的指数(不包括A股)?

我们不妨以MSCI中国指数来观察。MSCI中国指数公指数跟踪在中国香港和美国上市的150只中国股票,前十大成分股主要为信息科技股和金融股,例如腾讯控股、阿里巴巴、中国建设银行H股、中国电信、百度和网易等。MSCI中国指数经过多次调整,目前该指数一半以上的成分股已是新经济股,银行股在该指数中的比例已经从2015年的40%下降到今年初的25%,表明驱动该指数的动力在逐渐改变。

该指数的表现,近一年以来达到33%,相对于MSCI中国A股指数的2.49%,是大幅领先。

因此,在海外上市的科网股的表现亦是惊人。

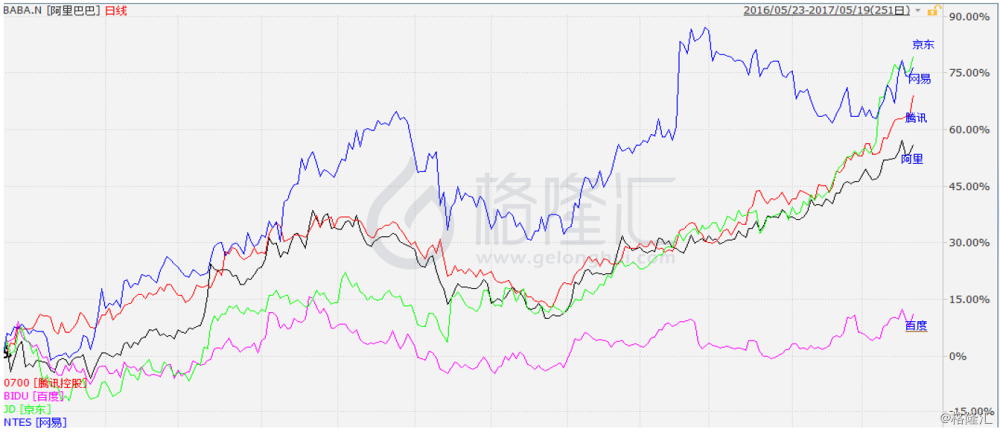

同样,作为对比,美国有FAMGA,那么中国呢?

格隆汇《美国五家科技公司市值之和超英国GDP,实至名归还是泡沫的狂欢?》一文作者提出中国版的FAMGA:腾讯、阿里、百度、京东、网易。我非常认同。

中国版FAMGA近一年涨幅:

大象也能起舞,中国的五虎战将——腾讯、阿里、百度、京东、网易,相比美国版FAMGA涨幅有过之无不及(不争气的百度大家还请担待着点,也许应该考虑把百度换成别的了)。

三、科技股屡创新高,我们正在走向怎样的时代?

为什么这些大市值的科技股好像一下子就变得特别牛逼?这不符合常理,人们印象中的科技股似乎应该是那些中小市值,股价才能短时间大涨的才对。可是如今,事情情况并不如此,这些个科技寡头们在这个后智能手机时代正表现的越来越得心应手——显然,从它们强劲的业绩增长和股价表现来看,它们正在赚取着超越行业平均水平的超额利润。

原因到底是什么?

优胜劣汰、赢家通吃,盈利不断改善。科技是全球下一轮经济增长主要驱动力,全球科技股近年来持续获得超额收益。已经建立优势的科技龙头公司有望凭借市场、资金、技术、人才优势进一步整合资源、提升份额,实现强者愈强。

具体体现在:

1)收入、利润稳健增长,我们正处于科技进步斜率快速提升的时代,智能硬件、数据智能对生活的渗透影响愈来愈强,科技行业发展趋势确定向好,龙头公司业绩增长可得保障;

2)在手现金多,投资能力强,投资意愿充足,具备较强行业整合能力;

3)占据人才优势,研发实力强,可在科技进步迭代过程中稳固核心竞争力。

其实,说白了就一句话:我们正在走向科技垄断的时代。

生产力发展到一定程度之后,必然会从自由竞争中自然而然的生长出垄断,这是客观规律、基本趋势,无可回避的。当14、15年移动互联网的红利渐渐消失,科技企业从自由竞争时代走向了垄断竞争时代,2015年之后,合并、收购的案例更加频繁的发生,且规模远超以往。大规模的兼并收购产生的结果必然是有实力的企业开始垄断,这是“托拉斯”垄断——一种更高级的垄断形式,它是由许多生产商有密切联系的企业联合组成的大垄断企业。参加托拉斯的企业在生产上和法律上都丧失了自己的独立性成了联合企业的一个组成部分。

比如:美国的Facebook收购了WhatsApp、Instagram、Spaceport、Friend.ly;谷歌收购了Android、YouTube、NestLabs(智能家居)、Boston Dynamics和DeepMindTechnologies(人工智能)、DNNresearch Inc(神经网络)、Titan Aerospace(太阳能无人机);亚马逊收购了CD NOW(网络音乐零售商)、KivaSystems(物流)、NICE(云计算)、Endless.co和Fabric.com(分别为鞋类、服装类细分电商)、IMDB(最权威的电影评分、购票网站)。它们可以分别算作社交领域、技术领域、电商领域的大托拉斯了。而中国的互联网产业各种大规模的合并更是赤果果的垄断形式,滴滴快滴、美团大众、优酷土豆的合并不正是最明显的例子。

与此同时,创业成功变得越来越难,大量的创业公司最好结果就是卖给这些巨头(90%的创业公司最终退出都是出售)。

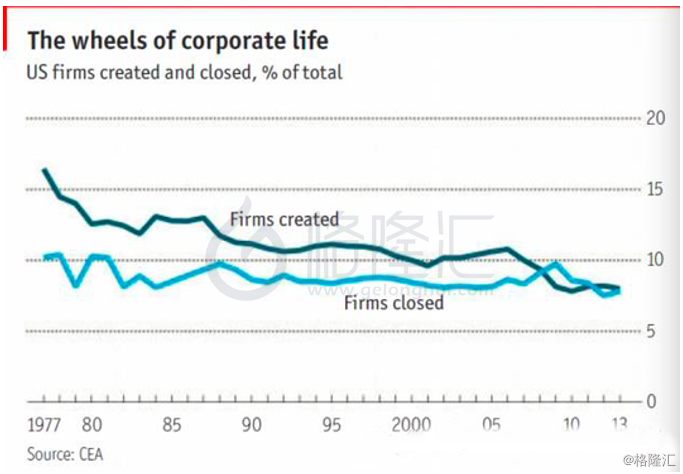

美国创业公司的占比:

这样的结果是什么?常识告诉我们,垄断带来高额的垄断利润,排斥竞争,所以才有了科技龙头业绩的持续走高。但垄断也会带来弊端,就比如说,同样是搜索起家,谷歌在做人工智能,百度在搞竞价排名,一个弄出了阿尔法狗,一个在给莆田系和假药做广告。这就是典型的垄断企业对于生产力发展的双面性作用体现。

科技龙头们正在享受移动互联网最后的垄断红利,不过令它们兴奋的是,展望下一个AI时代,则更加是科技垄断的天堂。大规模的数据、超强的计算能力、顶尖的人才储备,这些不正是美国和中国版FAMGA所牢牢掌控的吗?因此,无论从业绩的增长还是估值的提升,这些股票是没有理由不涨的。

结语:

物竞天择,适者生存。今天,全球大约10%的上市公司掌握了80%的利润,美国最大的1000家上市公司中,有40%收入来自于其关联公司,这个比例在1980年的时候,仅为1%。信息、互联网时代,那些超级大的科技公司将越来越像一个个“百年老店”一样,变得“长生不老”,随着护城河越来越深,市值将变得更大。

科技代表着人类未来。未来所有的公司,都将是高科技公司,任何传统企业都将变得越来越不堪一击。科技赋予无限可能,未来奔驰最大竞争对手不是宝马,是特斯拉或Google,茅台最大竞争对手不是五粮液或者郎酒,也许是腾讯。茅台如果不蜕变为一家科技公司,腾讯终有一日会取代它。这不是危言耸听的预测,而是冰冷但必然的事实。终有一日,不通过所谓的酒窖,而是科技,就能产出比茅台更甜的美酒。腾讯能生产出茅台酒吗?我觉得答案是必然的。多年以后,你可能喝的不是茅台,而是腾讯好酒。

这些科技巨头,他们竞争力会越来越强。所有传统企业(比如现在如日中天的格力,按目前架势,终将沦为发不出工资的企业),只要不向科技企业靠拢,都将被替代,幸运如茅台,不变革,最后的结局依然玩完。我们的投资,就是坚决拥抱科技巨头。

下周,人机大战终极版,柯洁对战“阿法狗”,再一次我们将见证科技的力量,“输”已经是注定的,只是多少希望柯洁能为人类争取些最后的尊严。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员