银行国企改革大年,股价估值或向国际水平靠拢

来源:申万研究

受到媒体关于阿里欲入股新华保险的催化,市场对于金融板块国企改革以及混改的预期进一步集聚。

正如我们前期强调的,2015年是银行国企改革的大年,随着各家银行国企改革,民营资本(或包括互联网金融)、海外资本的引入,将持续催化股价修复至1.5倍pb。

短期的催化剂:财政部员工持股管理办法有望年前推出,交行、中行、兴业、浦发等银行积极推出员工持股,其中有望参照新华保险引入更加有活力的互联网企业提升互联网渠道的协同效应、混业经营(监管逐步放开控股子公司券商牌照的资格)等。

国企改革当中重要投资组合:首推交行、兴业、浦发和中行

作为国家国企改革的重要试点对象—交通银行:混业经营(有望获得券商牌照提升公司业务优势,并在互联网领域创新)、混合所有制改革(员工持股等)

作为福建省金融改革的重要标的--兴业银行:在混业经营(加入券商等全牌照经营提升投行优势)、混合所有制改革(引入新的投资者以及员工持股等)都有望持续推进、福建自贸区(受益于未来几年福建经济的快速发展)

作为上海国企改革的重要标的--浦发银行:上海国资下金融资源整合以及员工持股等

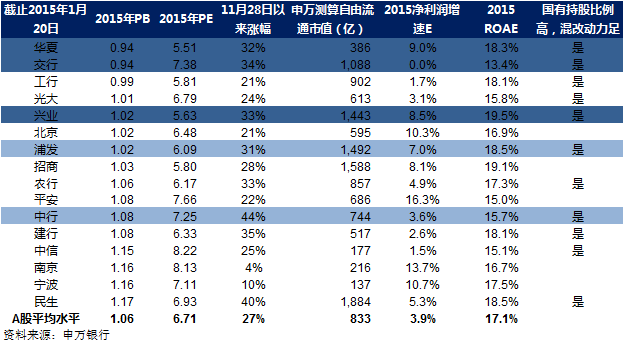

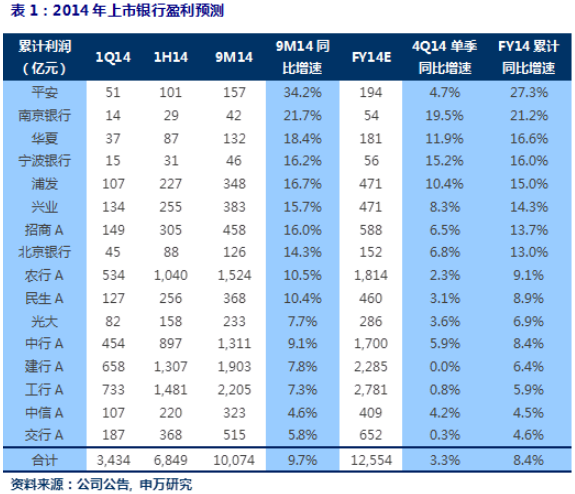

今天发表了银行2014年年报前瞻。预计14、15年上海银行业绩增速将放缓至8.4%和3.9%;ROE平均为18.9%,17.1%。

盈利能力高于海外银行,估值水平低于全球平均的1.7倍PB以及发达国家1.5倍PB的水平。

经过近期调整,银行股平均估值为1.06倍pb。国企改革和混业经营催化下,市场对于银行不良资产的预期将更加理性。估值将逐渐向国际水平靠拢,对应未来两年40%以上的估值修复空间。

拨备维持高位,业绩增速小幅放缓

——银行业2014年年报前瞻

预计上市银行2014年业绩增速小幅放缓,累计同比增长8.4%,环比前3季度增速下降1.3%,4季度单季同比增速下降至3.3%。主要由于信贷需求疲弱叠加央行4季度降息对息差造成一定负面冲击,不良压力下拨备力度有所上升。国有大型银行净利润同比增长6.9%。其中,中行和农行领先可比同业,同比增速达8.4%和9.1%;股份制银行同比增12.2%。其中,平安、华夏、浦发和兴业业绩领先同业,分别为27.3%、16.6%、15.0%、和14.3%;城商行平均利润增速为15.2%。

负债增速放缓,优先股融资获得突破,预计上市银行规模贡献利润约9.5%。上市银行总资产规模增速由13年的10.8%小幅上升至14年的11.6%。其中,贷款保持稳健增长,增速为11.7%;同业资产同比上升7.4%;证券投资同比增15.3%,占比提高0.7%至21.1%;负债端金融脱媒加速,监管机构在存贷比考核上有所松动。叠加存款偏离度考核,存款仅增8.8%,增速下降1.2%;上市银行已公告计划发行优先股共计4700亿元,其中已发行1750亿优先股补充一级资本。负债增速放缓,优先股融资获得突破,银行杠杆倍数进一步下降,由13年的15.6倍下降至14年的14.8倍。

有效需求不足,息差环比小幅下降,贡献利润负增长0.8%。经济疲弱,4季度信贷有效需求不足。银行减少高风险高收益资产的配置,考虑到降息的影响,预计单季度息差环比下降6bps至2.50%。全年上市银行累计净息差为2.57%,较前三季度累计小幅下降1bp。受14年非对称降息影响,预计15年息差下降10bps至2.47%。

中间业务增速放缓,贡献利润增长3.5%。受同业监管政策以及控制风险等因素影响,上市银行主动压缩了非标资产占比。导致非标相关的理财、托管、投行等手续费收入增速下降。预计全年净手续费收入将与前3季度14%的同比增速持平,增速较13年下降8%.

2014年风险加速暴露,不良双升,银行加大拨备力度,贡献利润负增长8.6%。实体经济仍然在底部徘徊,需求低迷,风险加速暴露。预计14年不良贷款生成率同比大幅上升28bps至0.72%。不良率环比上升6bps至1.18%,同比上升20bps。不良贷款余额环比上升7.8%,同比上升35.5%。不良压力下,银行加大拨备核销力度。信用成本同比提高0.24%至0.81%的高位。预计2015年信贷成本维持高位,但增幅将放缓,小幅上升3bps至0.84%。

不良压力较大,上调14、15年信贷成本的预测,小幅下调盈利预测0.9%和1.2%至8.4%和3.9%。银行股14/15年PB估值为1.2X/1.06X。短期面临一定调整压力。但国企改革和混业经营催化下,市场对于银行不良资产的预期将更加理性。考虑到高于国际大行的ROE水平,估值将逐渐向国际水平靠拢,对应未来两年40%以上的估值修复空间。首推受益于国企改革且低估值的兴业、浦发、中行和交行。

(注:文中观点仅代表作者看法,仅供参考)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员